|

||||||||||||

|

||||||||||||

| Какой брокер лучше? Альпари Just2Trade R Trader Intrade.bar Сделайте свой выбор! | ||||||||||||

| Какой брокер лучше? Just2Trade Альпари R Trader | ||||||||||||

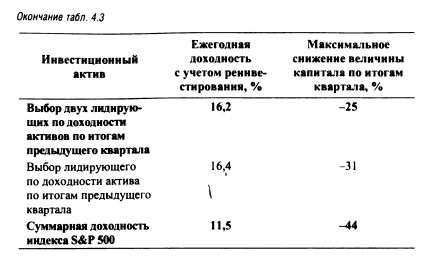

Прошлые результаты применения стратегии ежеквартального отбора биржевых фондовПять биржевых фондов, указанных в табл. 4.1, существуют на рынке не так давно, как индексы, которые они отслеживают, поэтому наилучший способ получить представление о предполагаемой эффективности этой стратегии в прошлом — это проанализировать динамику самих этих индексов. На рис. 4.2 показан рост $1000 при использовании стратегии выбора двух наиболее прибыльных в прошлом квартале индексов-ориентиров из пяти для включения их в портфель в текущем квартале, в сравнении с доходностью каждого из рассматриваемых видов инвестиционных активов по отдельности. (В данных теоретических расчетах не учитывались налоги и трансакционные издержки.) Рекомендуемая стратегия последовательно демонстрировала большую эффективность, нежели инвестирование в каждый из индексов, служащих в качестве ориентира, по отдельности. Получение прибыли — одна из важнейших целей инвестирования, но также очень важно осуществлять управление риском. Помимо более высокой доходности рекомендуемая стратегия отбора двух ведущих индексов была чуть менее рискованна, нежели вложение капитала в каждый из отдельно взятых индексов. В табл. 4.3 показана среднегодовая доходность (с учетом реинвестирования) для каждого из пяти рассматриваемых индексов по отдельности и для стратегии ежеквартального отбора двух лидирующих индексов в период с 31.03.1979 по 31.03.2007. Также показаны результаты выбора лишь одного индекса, опережающего по доходности четыре других по итогам квартала. Хотя доходность в обоих случаях почти одинакова, мы рекомендуем выбирать не один, а два индекса из пяти, чтобы достичь некоторого уровня диверсификации. В среднем стратегия ежеквартального отбора двух из пяти ведущих индексов-ориентиров потребует от вас замены одного из двух активов в вашем портфеле каждый квартал.

Почти невозможно поверить в эффективность стратегии ежеквартального отбора биржевых фондов, настолько она проста. В конце каждого календарного квартала выясняйте информацию о доходности каждого из пяти рекомендуемых фондов по итогам квартала (с учетом дивидендов). Распределите свой капитал в равных долях между двумя наиболее высокодоходными фондами из пяти и сохраняйте состав портфеля неизменным в течение следующего квартала. При использовании данной стратегии у вас не будет необходимости прогнозировать, какой из инвестиционных активов окажется наиболее прибыльным, — рынок сам это продемонстрирует.

|

||||||||||||

|

|

||||||||||||