|

||||||||||||

|

||||||||||||

| Какой брокер лучше? Альпари Just2Trade R Trader Intrade.bar Сделайте свой выбор! | ||||||||||||

| Какой брокер лучше? Just2Trade Альпари R Trader | ||||||||||||

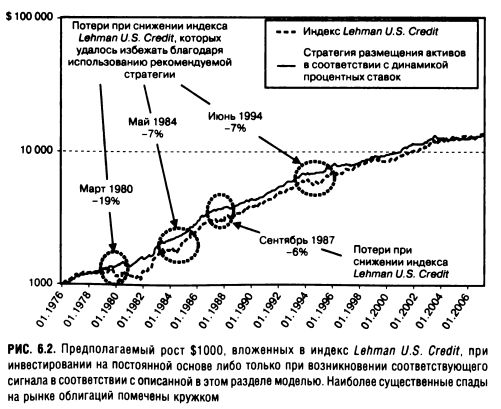

Как определить степень надежности облигационного рынкаИспользование «облигационной лестницы» позволяет отказаться от «гадания на кофейной гуще» при управлении портфелем индивидуальных облигаций. Однако если в вашем распоряжении не имеется достаточно средств, чтобы инвестировать в пять видов облигаций с различными сроками погашения с разницей в 2 года (а для этого необходимо $25 000-50 000), вы не сможете воспользоваться преимуществами данного подхода. (В большинстве случаев вам придется платить более высокую цену, если вы хотите купить облигации любого выпуска на сумму меньше $10 000.) Кроме того, некоторые инвесторы по своему складу характера предпочитают прогнозировать будущие тенденции на рынке, а не придерживаться компромиссной стратегии, такой как «облигационная лестница». Ниже описана простая стратегия, позволяющая определить, что более вероятно — рост или падение процентных ставок в будущем. Снижение риска процентной ставки при сохранении доходности В конце каждого месяца просматривайте отчет «Н-15-Selected Interest Rates» на сайте Федеральной резервной системы (www.federal reserve.gov). В первый рабочий день каждого месяца уточняйте в этом отчете данные о доходности 7-летней казначейской ноты с фиксированным сроком погашения за предыдущий месяц. Эта цифра отражает средний купонный доход по 7-летним казначейским нотам в прошедшем месяце. Если доходность 7-летней казначейской ноты выше, чем она была полгода назад, это означает, что в динамике процентных ставок наблюдается повышательный тренд и вам лучше осуществлять капиталовложения, ориентированные на поток дохода, в инструменты денежного рынка или краткосрочные облигации. Если доходность 7-летней казначейской ноты ниже, чем она была полгода назад, это означает, что в динамике процентных ставок наблюдается понижательный тренд и вам лучше осуществлять капиталовложения, ориентированные на поток дохода, в среднесрочные облигации. Эффективность индикатора тренда в динамике процентных ставок Это несложное правило размещения активов на рынке облигаций позволило снизить риск процентной ставки более чем наполовину за последний 31 год. В качестве примера на рис. 6.2 показан рост $1000, постоянно инвестированных в индекс американских корпоративных облигаций (Lehman U.S. Credit Index), в сравнении с инвестированием той же суммы в индекс лишь при наличии благоприятного тренда в динамике доходности 7-летних казначейских нот, а когда данный тренд был неблагоприятен для инвестирования в облигации, капитал помещался в фонд денежного рынка Vanguard Prime Money Market Fund. Чтобы больше приблизить результаты к реальным, при построении графика использовалась доходность при инвестировании в индекс Lehman Aggregate Bond, уменьшенная на 0,2 процентных пункта. Это делалось для того, чтобы получить приблизительные результаты для облигационного индекса, который доступен для инвестирования сейчас и будет рассмотрен позже в данной главе.

На рис. 6.2 наихудшие периоды для рынка облигаций отмечены кружком. Именно в эти периоды использование модели тренда в динамике процентных ставок защитило бы ваш капитал, сигнализировав вам о необходимости переместить его из облигаций на денежный рынок. Во время крупнейшего из этих спадов (в 1979-1980 гг.) держатели облигаций могли бы потерять до 19% инвестированного капитала, включая купонный доход. Однако при применении описываемой стратегии размещения активов максимальное снижение величины капитала составило лишь 7%. В долгосрочном периоде доходность при постоянном удержании индекса в портфеле и при «переключении» между индексом и денежным рынком была почти одинакова и составила 8,7% годовых. Однако в этих результатах не учтены трансакционные издержки, которые, вероятно, уменьшат доходность данной стратегии активного управления на 0,2 процентных пункта. В рамках активной стратегии было совершено в общей сложности 20 сделок покупки с последующей продажей, т. е. «переключения» между денежным рынком и облигационным индексом, в период с 1976 по 2007 г., т. е. в среднем одна такая сделка каждые 1,5 года. Можно сделать вывод, что модель использования тренда в динамике процентных ставок способствовала существенному снижению риска, при этом предполагаемая суммарная доходность при инвестировании в облигационный индекс за 30-летний период уменьшилась лишь незначительно. Цель использования данной модели заключается в защите вашего капитала, вложенного в облигации, от серьезных спадов на рынке, подобных тем, что наблюдались в 1970-х и начале 1980-х гг., когда процентные ставки резко возросли; при этом модель позволяет вам получить прибыль на фондовом рынке в периоды, когда процентные ставки стабильны или снижаются. С 2000 г. условия на рынке благоприятствовали держателям облигаций инвестиционного уровня, однако, учитывая рост цен на энергоносители, сырьевые товары и золото, а также падение курса доллара почти до абсолютного исторического минимума, нет никакой уверенности в том, что так будет продолжаться и дальше. Использование модели тренда в динамике процентных ставок поможет вам защитить ваш капитал, вложенный в облигации инвестиционного уровня, даже в случае ухудшения конъюнктуры на облигационном рынке. Описанная стратегия активного управления инвестиционным капиталом подходит тем участникам рынка, которых беспокоит риск резкого повышения процентных ставок и кто может совершить необходимые сделки, не неся при этом существенных трансакционных издержек. Позже мы рассмотрим инвестирование в облигационные биржевые фонды с применением указанной стратегии размещения активов при потенциально низких издержках. Однако большинство из вас сможет управлять своими инвестициями в облигации в отсутствие издержек, если у вас есть доступ к денежному рынку (или фондам краткосрочных облигаций) и фондам среднесрочных облигаций в рамках вашего пенсионного плана. Согласно условиям большинства таких планов, финансируемых вашим работодателем, комиссия за «переключение» между различными видами инвестиционных активов не взимается и во многих случаях отсутствуют какие-либо ограничения на количество сделок, необходимое для осуществления данной стратегии. И наоборот, если вы уже являетесь владельцем индивидуальных облигаций, для вас, вероятно, будет выгоднее удерживать их вплоть до погашения вне зависимости от динамики процентных ставок, поскольку издержки покупки и продажи облигаций находятся на запретительно высоком уровне (из-за спреда между ценами спроса и предложения).

|

||||||||||||

|

||||||||||||

|

|

||||||||||||