|

||||||||||||

|

||||||||||||

| Какой брокер лучше? Альпари Just2Trade R Trader Intrade.bar Сделайте свой выбор! | ||||||||||||

| Какой брокер лучше? Just2Trade Альпари R Trader | ||||||||||||

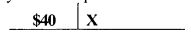

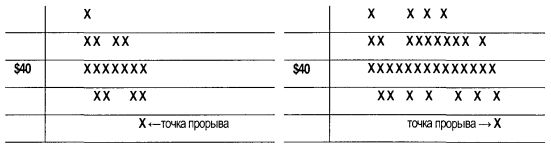

Описание диаграмм "крестики-нолики"Диаграммы "крестики-нолики", изобретенные в 1880-х годах, стали популярными лишь в 1920-х благодаря тому, что несколько управляющих пулами применили их к своему большому успеху. (В "старое плохое время" торговли акциями в 1920-х, пулом было объединение группы инвесторов, для торговли на рынке. Само по себе это было неплохо, но способы ведения ими операций заставили регулирующие органы ввести "правило тика вниз" (down-tick rule)" для прекращения манипуляции ценами со стороны беспринципных пулов). Сейчас, когда экран компьютера отображает горы информации, трудно поверить, что тикерная машина (ticker tape machine) осуществила революцию в торговле акциями. Используя телеграфную технологию, тикерная лента позволила трейдерам и инвесторам следить за собственными инвестициями не ожидая вечерних газет и не находясь в торговом зале биржи. Новый источник информации значительно увеличил ряды инвесторов. Множество инвестиционных пулов стали мастерами в "приукрашивании" (painting) тикерной ленты - то есть выталкивании отдельной бумаги наверх таким образом, чтобы убедить остальных инвесторов, что "умные" деньги нашли нового победителя. Конечно, такое практиковалось вблизи завершения долгого бычьего рынка, давшего множеству инвесторов заработать и ослабившего их осторожность. В любом случае, инвесторы торговали акциями как в лихорадке (пиковый объем 1929 года оставался рекордным на протяжении почти сорока лет) и "крестики-нолики" стали весьма популярны потому, что трейдеры поверили, что используя внутридневную информацию, они смогут лучше следить за действиями операторов пулов. Основы построения диаграмм Давайте предположим, что акции Sears закрылись вчера по $40. Простейшей формой построения диаграммы "крестики-нолики" для этой бумаги будет использование ячейки размером в 1$ и создание одноячеечной диаграммы разворота. Размер ячейки в 1$ подразумевает запись каждого движения величиной в 1 доллар. Диаграмма одноячеечного разворота подразумевает использование всех поворотов цены. Итак, для обозначения того, что бумага закрылась вчера по 40$, разместим "X" чуть выше горизонтальной линии, обозначающей 40$:

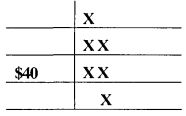

Попробуем исследовать в качестве примеров оживленный день и тоскливый день. В скучный день Sears открывается по $40.50 и поднимется до $40.875 перед тем, как упасть и закрыться по $39.50. Диаграмма имеет размер ячейки $ 1 и поэтому мы ждали когда цена станет 41 или 39 долларов, чтобы поставить новый X. Следовательно, в конце тоскливого дня наша диаграмма не изменилась. В оживленный день, Sears также открывается по $40.50. К полудню он достигает $41 и продолжает подниматься до $42.125. В конце дня он падает до $39. Диаграмма будет выглядеть так:

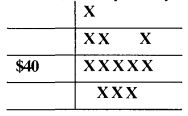

Два X выше начальных 40$ отражают подъем цены до 42. В этой точке акция начала падать. Мы помним, что размер ячейки равен $1, поэтому для падения до $41 надо поставить еще один X. Поскольку на линии $41 уже есть один X, необходимо его сдвинуть на одну позицию (колонку) вправо. Крестики, отражающие падение цены до $40 и $39 могут быть размещены в той же колонке. Если на следующий день бумага откроется по $40, упадет до $39, опять поднимется до $40, снова упадет до $39 и закроется по $41, то диаграмма будет выглядеть так:

В настоящий момент вы, возможно, спросите, почему диаграмма заполняется только X, а не комбинацией X и О. Дело в том, что О используются для отображения падающей цены в нисходящих колонках трехъячеечных диаграмм разворота (three-box reversal charts), которые были изобретены для упрощения традиционного метода. На одноячеечной диаграмме разворота первое значение в новой колонке может быть началом значительного ценового движения, а может и не быть (как например первый шаг наверх от $39 в примере выше). Посему никто не может быть уверенным, что новая колонка будет колонкой вверх или вниз, мы просто ставим X. Зоны консолидации Зачем отслеживать мелкие ценовые движения? Исследователи "крестиков-ноликов" делают это потому, что такие движения формируют зоны консолидации. Зона консолидации - это область, в которой цена двигается взад-вперед между двумя сравнительно хорошо определенными уровнями. В зоне консолидации, силы спроса и предложения находят примерный баланс. Движение наружу из зоны консолидации именуется прорывом (breakout). Прорыв предполагает, что предыдущий баланс спроса и предложения больше не существует и начинается новая фаза тренда. Чем дольше зона консолидации, тем важнее ее прорыв. Таким образом, прорыв вниз на первой диаграмме менее важен, чем прорыв на второй.

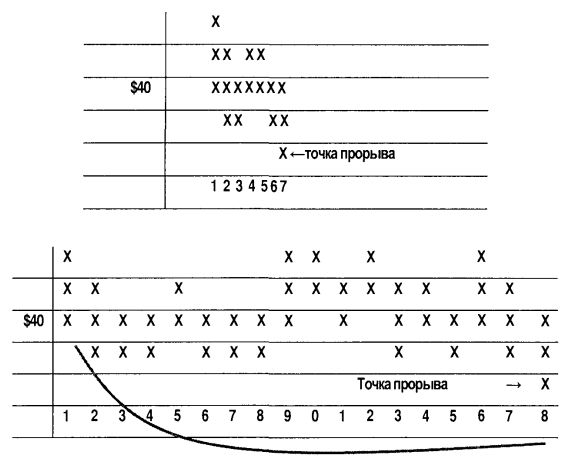

Почему так? Очень просто! Потому, что движение на второй модели предполагает, что затронуто гораздо большее количество инвесторов. В обоих примерах, цена акции установила торговый диапазон между $42 и $39, а последний X (на $38) индицирует прорыв. Однако, вторая модель продолжительнее, чем первая, что указывает на большее число вовлеченных в действо участников и, как следствие, более важные результаты. Мы все знаем, что обладание бумагой, чья цена падает, провоцирует эмоции, разительно отличающиеся от чувств обладания растущей акцией. Даже закаленные менеджеры фондов, которые считаются непроницаемыми для краткосрочных рыночных колебаний, находятся под постоянным желанием превзойти рынок. Поскольку реакция на потери стремится быть более экстремальной, прорыв во втором примере (более продолжительном) является более важным, отражающим большее количество участников-инвесторов и больший объем торговли. Скользящие средние "крестиков-ноликов" базируются на колонках, поэтому вторая модель консолидации также окажет на них большее влияние, чем первая. Целевые цены Одним из больших преимуществ "крестиков-ноликов" является возможность расчета целевых цен актива. Для иллюстрации метода, две предыдущие модели консолидации представлены ниже и их колонки пронумерованы. Для расчета цели сначала надо идентифицировать зону консолидации. Мы знаем, где заканчивается эта зона (прорывом в точке $38), поэтому необходимо определить то, что называется ее передней стенкой (up-wall) в начале зоны. В обоих случаях, первая колонка диаграммы (движение от $40 до $42) является первой восходящей колонкой. В первом примере, начиная с передней стенки, просто считайте колонки до прорыва вниз (колонки со 2 по 7) Эти колонки затем вычитаются из середины зоны. В этом примере, середина - $40. $40 минус $6 дает $34 в качестве цели нового тренда вниз. Или по-другому, прорыв $38 предполагает, что цена дойдет до $34.

Для второго примера, вы опять считаете с передней стенки зоны консолидации до колонки прорыва. Это со 2 по 18. Эти семнадцать колонок затем вычитаются из середины зоны ($40) и дают ориентир цены в $23. Во времена бумажных графиков эти ориентиры обычно рассчитывались с помощью круга. Аналитик ставил точку круга на колонке прорыва (последнюю в нашем примере), а карандаш ставил на переднюю стенку зоны консолидации. Затем аналитик двигал карандаш вниз и вправо, вдоль линии круга, рисуя дугу, дно которой давало целевой ориентир. (Показанная на втором примере линия, естественно не точна, так как строилась не на разлинованной бумаге). Отметим, что эта способность указывать ценовые ориентиры зависит от размера зоны консолидации, которая может быть аккуратно изображена только при использовании внутридневных данных.

|

||||||||||||

|

|

||||||||||||