|

||||||||||||

|

||||||||||||

| Какой брокер лучше? Альпари Just2Trade R Trader Intrade.bar Сделайте свой выбор! | ||||||||||||

| Какой брокер лучше? Just2Trade Альпари R Trader | ||||||||||||

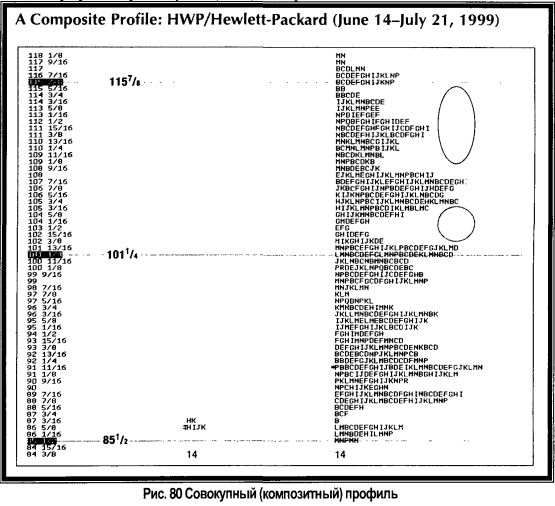

Создание торговой стратегии на основе рыночного профиляТеперь, когда вы познакомились с законченным рыночным циклом, давайте взглянем на еще один пример и применим его к стратегии покупок и продаж. Рис. 80 показывает совокупный профиль Hewlett-Packard в течение 21 июля 1999 года. Бумага закрылась в районе вершины зоны стоимости. На каком шаге находится рынок, если вспомнить ваше понимание четырех шагов рыночной активности? Что это означает в терминах стратегии покупок и продаж и где, по вашему предположению, будет развиваться рынок далее?

Модель на Рис. 80 следует пометить, как недоразвившийся шаг 4. В этом профиле вам не стоит ожидать направленного движения до тех пор, пока не будет более тщательно сформирована колоколообразная кривая. Но, как вы можете видеть, для образования полностью созревшей D-образной модели необходимо гораздо большее развитие. Объединение профилей показывает, что аукцион на верхнем и нижнем концах диапазона не завершен. В трейдинге будет разумным поиск в профиле дыр или пустот (holes), которые должны быть заполнены.

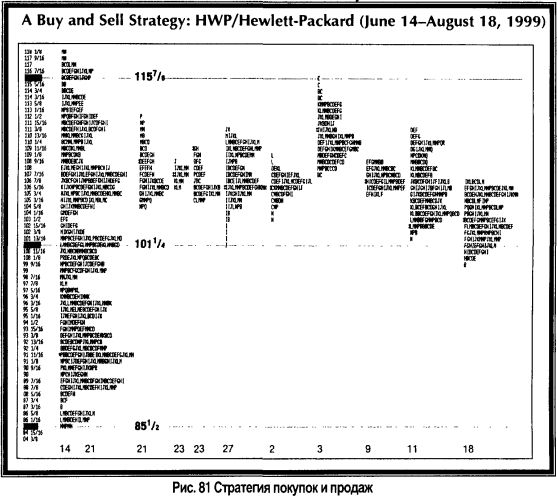

У вас есть возможность торговать на вершине или дне равновесия до тех пор, пока пустоты не будут заполнены. В очерченных областях на Рис. 80 необходимо дальнейшее развитие, чтобы сформировать законченную колоколообразную кривую, что и произошло в течение нескольких последующих дней. В терминах торговой стратегии, вы знаете, что рынок, обычно, развивает один край диапазона в р- или b-образную модель, перед тем как сформировать законченную колоколообразную кривую. Поскольку эта бумага закрылась в направлении верхнего конца торгового диапазона, давайте предположим, что узкие, обведенные кружками на Рис. 80 зоны, будут развиваться первыми. Это означает, что вы можете покупать и продавать низы и вершины до полного развития р-образного профиля. Давайте посмотрим, что произойдет далее. На Рис. 81, стратегия продажи на вершине и покупки внизу развивающейся зоны стоимости работала бы весьма неплохо в течение множества дней, пока заполнялись пустоты.

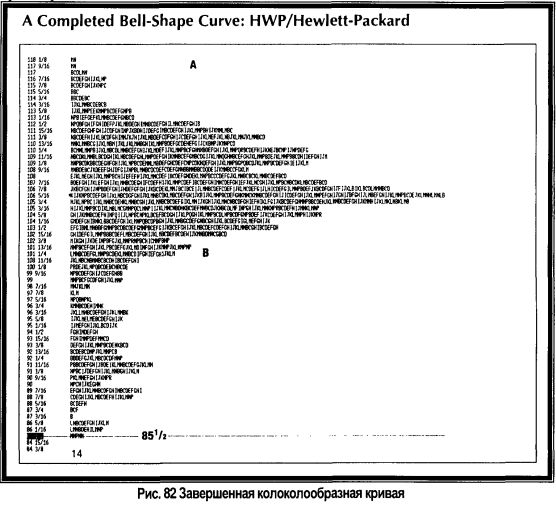

Когда вы поместите все данные вместе в один составной профиль (см. Рис. 82), вы можете ясно увидеть, как завершенная колоколообразная кривая сформировалась на верхнем краю диапазона. Наконец, чаша полна и готова пролиться. Рынок сформировал совершенную кривую в форме колокола и Шаг 4 готов перейти к новому шагу 1. Но в каком направлении? В этой точке, по завершении колоколообразной кривой, ваша стратегия должна измениться. Шаги рыночной активности указывают когда, использовать стратегию торговли в узком диапазоне (рэндже), а когда стратегию следования за трендом. Рассмотрите более масштабное изображение с начала диаграммы. Рынок на более длинном временном интервале находится на шаге 3 или в р-модели. Что, тогда вы можете ожидать? Какой тип рыночной активности будет указывать, что вы были правы или не правы? Торгуя шаги рыночной активности, вы не должны упускать из виду картину большего масштаба, которая начинает влиять на направление рынка сразу после завершения цикла рыночной активности на меньших интервалах времени. Большая картина является фоном или контекстом, в котором разворачивается более краткосрочный цикл.

С этой точки зрения, Рис. 82 показывает, что вам теперь не следует играть внутри диапазона (рэнджа), а выбрать торговлю на шаге 1 в направленном движении. Обычно, такие движения начинаются из зоны высокой плотности. Важные признаки, проявляющиеся в шагах рыночной активности и в анализе плотности профиля, могут помочь вам определить торговую стратегию и следующее направленное движение рынка. Обратите внимание на выступы плотности в точках А и В на Рис. 82. Это дно и вершина зоны стоимости. Если рынок начнет динамично двигаться через одну из этих точек, то будет достаточно вероятно и безопасно предположить его следующее направление. В свете того факта, что нижняя часть профиля нуждается в дополнительном развитии, а вы идентифицировали всю модель, как недостроенный шаг 4, то стратегией с достаточно небольшим риском было бы продать на линии моды, в предположении движения вниз, ко дну зоны стоимости, достраивающего большую D-образную кривую. Если вы правы, то рынок не пойдет выше плотного выброса на вершине зоны стоимости в точке А.

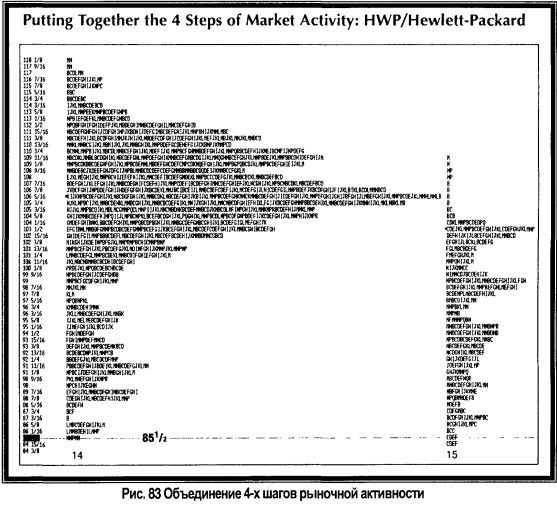

В действительности, как показывает Рис. 83, направленное движение зародилось как раз из моды и нижней целью было дно диапазона. Отрицательное развитие К несчастью, рынок не всегда следует алгоритму четырех шагов рыночной активности. Иногда, он оказывается не в состоянии развиваться в одном из четырех шагов. Это отклонение от "нормального" рыночного поведения называется отрицательным развитием (minus development). Это означает, что некоторые стадии развития были пропущены перед началом нового цикла неравновесия. Это происходит в разных формах и подразумевает различные причины, в зависимости от того, какой шаг пропущен и на каком временном интервале. Наиболее часто пропускаемый шаг, однако, шаг 4. В этом случае, отрицательное развитие характеризуется последовательными р- или b-моделями.

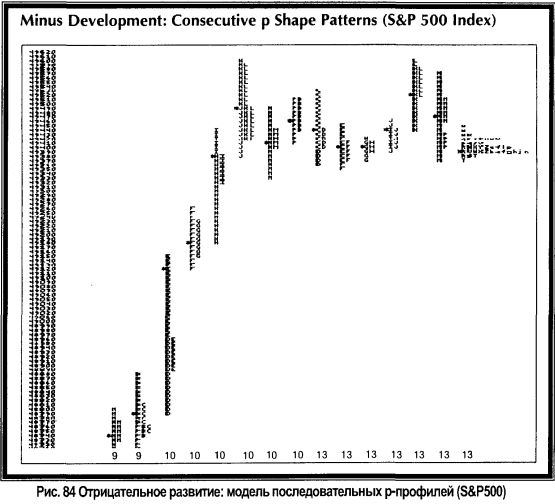

То, что рынок не делает, иногда, более важно, чем то, что он предположительно будет делать - это означает, что происходит обратное. Например, неспособность р-образной кривой (или нескольких р-моделей) развиться в D-модель, является сильным бычьим признаком, и наоборот. Рис. 84 показывает рынок на шаге 3 на большем интервале, но с законченным шагом 4, на более краткосрочном масштабе. Естественным было бы предположение, что рынок перейдет к шагу 4 и организует все данные на диаграмме в виде D-образной кривой. Если рынок прорвет вниз линию высокой плотности (линию моды) направленным образом, у вас будет уверенность, что нормальная поступь рыночной активности продолжается. На Рис. 84 колоколообразная кривая сформировалась на вершине р-модели и рынок созрел для направленного движения внутри меньшего временного интервала. Если направление движения будет вниз, то этим шагом модель начнет завершение. Если же следующее направленное движение будет идти вверх, то это случай отрицательного развития и вероятен новый шаг 1. Район высокой плотности является ключевым - если рынок начинает двигаться ниже его, это дает сигнал к продаже, а если - выше, то сигнал к покупке. На сильном бычьем движении р-образные формации следуют одна за другой, по мере подъема рынка, при этом, возможна случайная D-модель на малом масштабе времени. Серия р-моделей - верный признак сильного тренда.

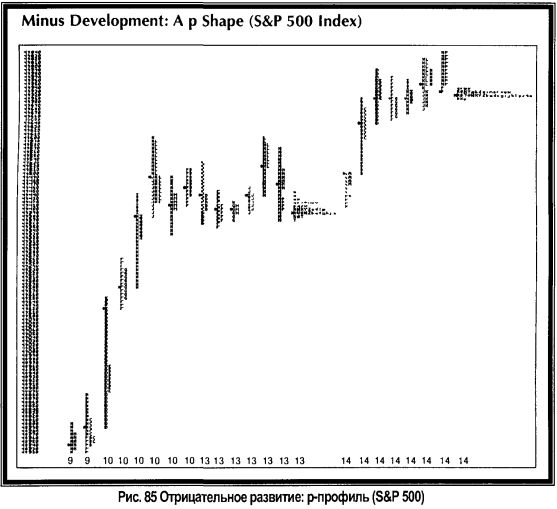

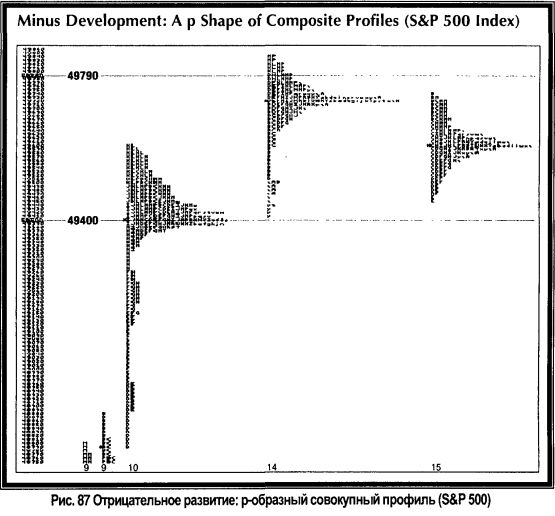

На Рис. 85 рынок сделал инициирующее движение вверх из линии моды в 14-й день. Рыночный фон показывает знаки отрицательного развития. Там, где мог бы сформироваться шаг 4, находятся две последовательные р-модели. Движение из первой р-модели было направлено вверх, что привело ко второй р-модели и, в конечном итоге, перешло в D-образный профиль (см. Рис. 86). Однако, в контексте первой р-модели, отрицательное развитие все еще остается превалирующей ситуацией. Если группировать все данные по отдельным профилям, то получится Рис. 87.

А если объединить все профили на Рис. 84, то они сформируют: законченную колоколообразную кривую на верхнем крае торгового диапазона (рэнджа). Несмотря на то, что финальная стадия развития была D-моделью, она противоречила рыночному фону отрицательного развития, в котором D представляет простое завершение большей р-модели. Рис. 88 объединяет профили на Рис. 87 в единый модуль, который ясно показывает, что предшествующие события были частью подлинного шага 1. Как бы вы описали рыночный фон на Рис. 88? Будет ли фон влиять на происходящие события? Могут ли в этой ситуации события переднего плана действительно оставить след на рыночном фоне? Как указывалось ранее, линия моды является ключевой точкой отсчета в определении следующего направленного движения рынка, как и случилось в данном примере. Из зоны управляющей цены был инициирован новый шаг 1, который опять послужил началом нового цикла рыночной активности. (Рис. 89) |

||||||||||||

|

|

||||||||||||