|

||||||||||||

|

||||||||||||

| Какой брокер лучше? Альпари Just2Trade R Trader Intrade.bar Сделайте свой выбор! | ||||||||||||

| Какой брокер лучше? Just2Trade Альпари R Trader | ||||||||||||

Исследование настроения: рабочий примерВот - пример, демонстрирующий, как применить Анализ ожиданий (Expectational Analysis), уникальный подход исследователей Шаффера, который комбинирует анализ настроения с техническими и фундаментальными инструментальными средствами и как вы можете использовать эту методологию, чтобы улучшить ваши собственные результаты торговли. Один из подходов в Анализе ожиданий - "нисходящий" метод ("top-down" method), который определяет (1) направление рынка акций, (2) те сектора, которые, как ожидается, выиграют (outperform) или проиграют (underperform), и (3) акции, которые получат выгоду или станут уязвимыми в соответствующих рынке акций и секторной обстановке. Рыночный фон Как обсуждалось выше, ключевые количественные измерители, которые вы можете использовать, чтобы определить настроенческий фон, окружающий рынок акций - коэффициент put/call опционов на акции, объемы SPY и QQQ, и потоки взаимных фондов Rydex. В октябре 1999 года, эти индикаторы настроения широкого рынка располагались на бычьей стороне, создавая идеальную обстановку для быков.

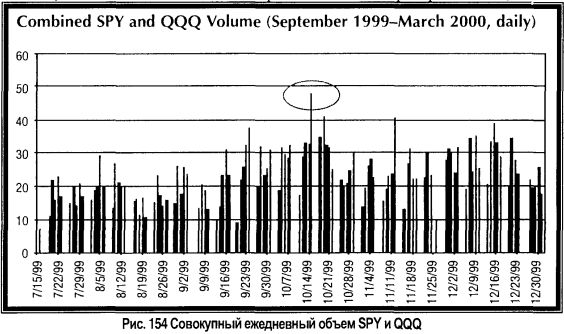

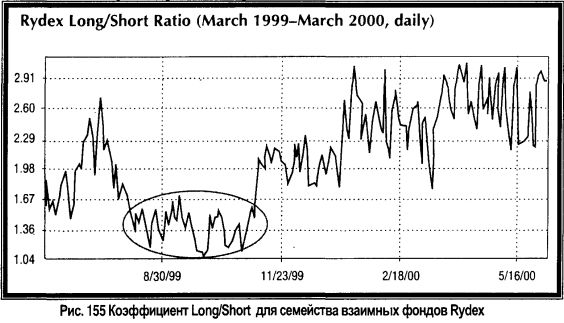

Например, 21-дневный коэффициент put/call опционов на акции (см. Рис. 153) достиг значения 0.54 в октябре 1999 и начал переворачиваться, скептицизма, отражаемого опционными игроками, был объединенный объем SPY и QQQ, который достигал критических уровней, поскольку инвесторы спекулировали на дальнейшем падении рынка акций. Как видно на Рис. 154, объединенный объем SPY/QQQ достигает отметки в 47.9 миллиона в середине октября, когда пессимизм достигал лихорадочного уровня. Число было настолько чрезмерно в то время, что это превзошло предыдущий рекорд в 39.3 миллионов. Наконец, с августа до ноября 1999, коэффициент Rydex Long/Short выдал значения значительно ниже ключевого уровня 1.50 (см. Рис. 155). Игроки из взаимных фондов держали пари на отрицательное движение рынка акций, так как было отмечено увеличение активов, текущих в медвежьи фонды Rydex, относительно оптимистично ориентированных фондов.

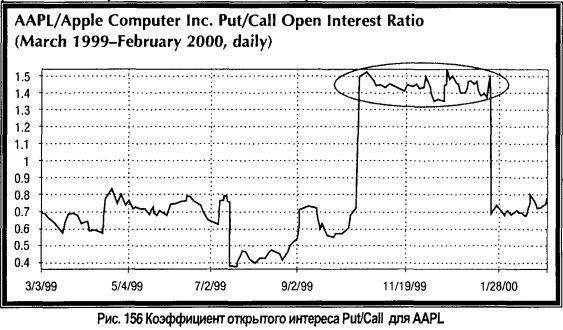

Выявление сектора После определения того факта, что рынок готовится к основному дну, следующий шаг, должен сосредоточиться на тех секторах, которые имеют оптимальный шанс выиграть на бычьем рынке. Вы должны проверить put/call коэффициент открытого интереса для двадцати главных секторов промышленности. В октябре 1999, одним из секторов, показывавшим сильный бычий потенциал на последующие три месяца был аппаратный компьютерный индекс (computer hardware index). Филадельфийский Индекс изготовителей корпусов (Philadelphia Box Maker Index, BMX) имел коэффициент put/call открытого интереса Шаффера (Schaeffer's Put/ Call Open Interest Ratio, SOIR) равный приблизительно 0.80. Этот коэффициент делало значимым то, что это было самое высокое значение в секторе в течение прошлого года, признак пикового пессимизма спекулянтов на откате в пределах сильного повышающегося тренда (ВМХ отступил к своему 10-месячному скользящему среднему значению). Выбор акции Следующее решение состоит в том, чтобы выбрать из десяти бумаг, входящих в ВМХ, акцию, которая имеет наилучший шанс выиграть у своих собратьев. Среди акций, которые входят в индекс, Apple Computer (AAPL) была потенциальным сравнительно-сильным лидером среди группы. Почему? Во-первых, коэффициент открытого интереса put/call для AAPL был много больше основного 1.0 уровня. Это означало, что там было фактически больше открытых put-контрактов, чем открытых контрактов call-опциона, необычайно пессимистическая конфигурация, особенно на бычьем рынке. Как видно на Числе(рисунке) 10.15, значение SOIR для AAPL достигало критических высот пессимизма. Фактически, значение SOIR для AAPL было в 92-ом процентиле, когда бюллетень Шаффера рекомендовал эту акцию подписчикам 15 октября 1999.

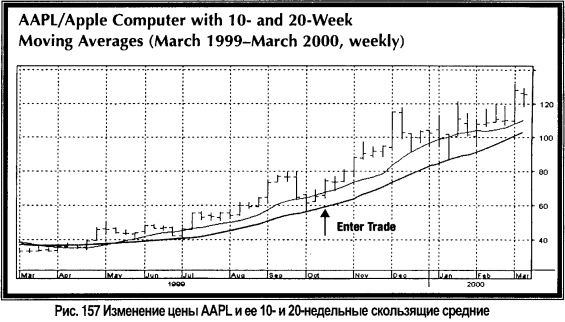

Как показано на ценовой диаграмме AAPL (см., число(рисунок) 10.16), акция развивалась вдоль ее 10- и 20-недельной скользящей средней в течение месяцев, и эти трендовые линии обеспечивали безупречную поддержку. Это поддерживало мнение, что промежуточный тренд AAPL был в пользу быков. Не только технические индикаторы и настроенческий фон были оптимистично выровнены для AAPL, но также были сильны и фундаментальные параметры. Временный руководитель AAPL, Стив Джобс, еще раз вдохнул жизнь в компанию, что отразилось в росте дохода AAPL, который значительно превысил ожидания Уолл-Стрит.

Результаты Применение Анализа ожиданий в данном случае выдало значимые результаты так, как каждая часть трехступенчатого анализа, сработала в соответствии с проектировкой. Во-первых, SPX поднялся на 6.2% в октябре и оставался в силе остальную часть года, закончив на 14.5% выше в последнем квартале 1999 года. Хотя ВМХ не повел себя так, как ожидалось в октябре, он поднялся больше чем 25% за последние два месяца 1999 года. Наконец, повышающийся тренд AAPL, ускорился, как и ожидалось, оценив бумагу на 26% выше в октябре и на 62% в целом, за последние три месяца 1999 года. Предостережения в использовании анализа контрразмышлений Хэмфри Неилл был очень скромен, говоря о потенциале его противоположного анализа, в качестве автономного подхода к торговле. В Искусстве контрразмышления он писал: "Теория контраризма - есть способ мышления, но не надо его переоценивать. Это больше похоже на противоядие к общему прогнозу, чем на систему для прогноза. Одним словом, это инструмент размышления, а не кристаллический шар. Он заставляет думать на данную тему. Как было сказано: "если вы не думаете предметно, вы думаете впустую". Он продолжал, говоря: "я полагаю, что правильнее говорить, что теория более ценна при избежании ошибок в прогнозе, чем в использовании ее для категорического прогноза". Неилл имел два главных опасения по поводу использования его подхода в качестве прямого инструмента прогноза. Первое, связано с трудностью целеполагания и точного измерения "преобладающего мнения" или настроения. Это должно всегда быть руководящим опасением и я посвятил почти два десятилетия развитию и улучшению инструментов количественного определения настроения, обсуждаемых в данной главе так, чтобы они могли отвечать тестам на объективность и точность. Прилагая свои усилия, я имел исключительное преимущество, которое было недоступно Неиллу, когда он формулировал свою теорию - устойчивый биржевой рынок опционов, который обеспечил нахождение сокровища объективной информации о коллективных мнениях инвесторов и спекулянтов. Второе опасение Неилла относительно использования контрподхода в качестве прямого инструмента прогноза, связано с важнейшим элементом синхронизации. Неилл заявлял, "противоположное мнение, обычно, впереди (своего) времени." "Однако, - писал он, "ваши часы все еще полезны, хотя и спешат; вы учитываете ошибку и понимаете, что вы пришли раньше, чем назначено, но вы не пропустите поезд." Проблема с точки зрения торговли состоит в том, что противоположный анализ будет часто идентифицировать условия для формирования рыночной вершины или рыночного дна задолго до фактической вершины или дна. Это совпадает с концепцией "собака, кусает человека", обсуждаемой ранее в этой главе. На бычьем рынке, должно ожидать бычье настроение и излишки бычьего настроения могут значительно превышать "ожидаемые" уровни. Бычье настроение в контексте бычьего рынка поэтому, не будет инструментом синхронизации с рынком также, как медвежье настроение в контексте медвежьего рынка. Вы можете заняться этой проблемой синхронизации, используя объективные технические инструменты, чтобы определить текущую рыночную среду и тогда вы сможете оценивать ваши индикаторы настроения в контексте этой среды. Если вы видите объективное свидетельство пессимистического настроения в контексте бычьего рынка, или оптимистического настроения в контексте медвежьего рынка, ваша задача синхронизации становится значительно более легкой. Как сказано ранее, условие "человек кусает собаку" пессимистического настроения на бычьем рынке, настоятельно поддерживает продолжение этого бычьего рынка, также, как оптимистическое настроение в контексте медвежьего рынка, поддерживает продолжение этого медвежьего рынка. Но что, если вы находитесь в более общей, "собака, кусаете человека," ситуации настроения, являющейся соответствующей рыночному направлению? Вершина бычьего рынка наступает тогда, когда бычье настроение достигает экстремального значения, а дно медвежьих рынков - в крайностях медвежьего настроения. Но это очень трудный для применения в реальной торговле принцип, из-за невозможности определения того, насколько далеко экстремальное значение в настроении будет идти прежде, чем достигает своего пика. В базе данных Шеффера, 21-дневное скользящее среднее значение коэффициента put/call СВОЕ никогда не достигало уровня ниже 30 процентов, и будущее движение ниже этого уровня, конечно, указало бы на исторически беспрецедентный уровень бычьего инвестора. Но искать рыночную вершину в день, когда такое значение достигнуто, было бы полным безумием поскольку, пока инвесторы остаются настроенными по-бычьи и их покупательная мощь серьезно не исчерпана, рынок может продолжать повышаться. И если коэффициент put/call может двинуться ниже 30%, кто скажет, что он не может двинуться ниже 25 процентов перед окончательной рыночной вершиной? Для трейдера, включающего настроение в технический анализ, является важным, отличать идеальную торговую установочную ситуацию (как было показано в рабочем примере выше с Apple Computer) от ситуаций, в которых анализ настроения хранит относительное молчание. Продавать в короткую акцию, которая имеет сильные бычьи технические индикаторы, потому что настроение по этой бумаге "слишком бычье" и потому, что она "дорога" с точки зрения цены, было бы просто глупо. Также глупо, как покупать акцию, чья диаграмма отвратительна из-за "медвежьего настроения" и "дешевой оценки". Контраризм не в покупке "дешевых акций" по "низким ценам", но в покупке "низких ожиданий". И как в рабочем примере с Apple Computer, низкие ожидания могут часто наблюдаться в контексте сильных технических и фундаментальных параметров.

|

||||||||||||

|

|

||||||||||||