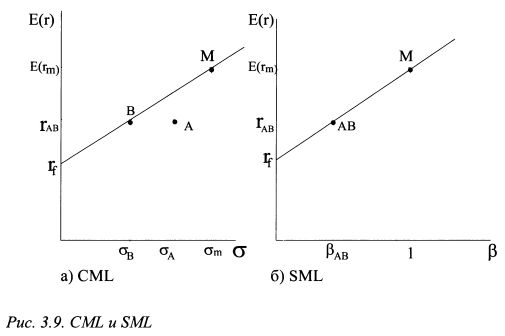

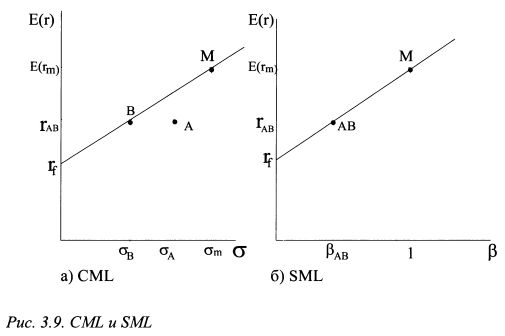

3.1.6. CML и SML

Чтобы лучше понять CML и SML, сравним их характеристики. В состоянии рыночного равновесия на СML располагаются только эффективные портфели. Все прочие портфели и отдельные активы находятся под СML. Единицей риска для СML выступает стандартное отклонение.

В состоянии равновесия на SML расположены все портфели, как эффективные, так и не эффективные и отдельные активы. SML учитывает только рыночный риск портфеля (актива). Единицей риска является величина бета. В состоянии равновесия не эффективные портфели и отдельные активы располагаются ниже CML, но лежат на SML, так как рынок оценивает только не диверсифицируемый риск данных портфелей (активов).

На рис. 3.9а представлен эффективный портфель В, который располагается на С ML. Риск портфеля равен

CML и SML можно сравнить еще следующим образом. Подставим из формулы (3.4) значение/? в формулу SML (3.7). В результате получим уравнение SML несколько в ином виде:

Формулу (3.1) для СML также можно записать аналогичным образом:

Однако в случае CML коэффициент корреляции равен +1, что говорит о полной корреляции эффективных портфелей с рынком. Не эффективные портфели и отдельные активы не имеют полной корреляции с рынком, что и нашло отражение в уравнении SML.

САРМ ничего не говорит о взаимосвязи ожидаемой доходности отдельного актива и его полного риска, измеряемого стандартным отклонением. SML устанавливает зависимость только между ожидаемой доходностью актива и его рыночным риском.

|