|

||||||||||||

|

||||||||||||

| Какой брокер лучше? Альпари Just2Trade R Trader Intrade.bar Сделайте свой выбор! | ||||||||||||

| Какой брокер лучше? Just2Trade Альпари R Trader | ||||||||||||

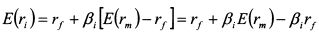

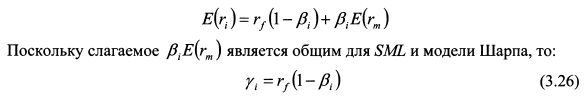

3.6. САРМ и модель ШарпаЧтобы лучше понять САРМ и модель Шарпа, проведем между ними сравнение. САРМ и модель Шарпа предполагают наличие эффективного рынка. В САРМ устанавливается зависимость между риском и доходностью актива. Независимыми переменными выступают бета (для SML) или стандартное отклонение (для CML), зависимой - доходность актива. В модели Шарпа доходность актива зависит от рыночного индекса (или доходности рынка в модификации Трейнора). Независимая переменная - это рыночный индекс (доходность рынка), зависимая - доходность актива. SML, CML и линия характеристики в модели Шарпа пересекают ось ординат в разных точках. Для SML и CML - это ставка без риска, для графика Шарпа - значение у. Между значением у в модели Шарпа и ставкой без риска можно установить следующую взаимосвязь. Запишем уравнение SML и раскроем скобки:

или

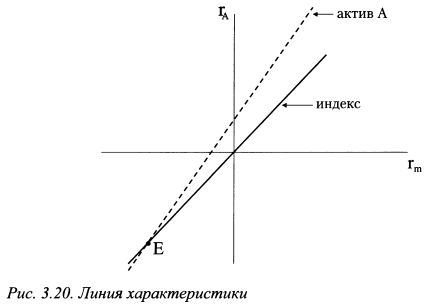

Из уравнения (3.26) следует, что для актива с бетой равной единице у будет приблизительно равна нулю. Для актива с (3 < 1 ^>0,а для актива с /3 > 1 у < 0. Если представить актив, для которого одновременно у > 0 и /3 > 1, это будет означает, что он практически всегда покажет результаты лучше, чем результаты рынка. Графически такая ситуация представлена на рис. 3.20. Как следует из рисунка, доходность актива А практически всегда превышает доходность рыночного индекса. Только для очень плохой конъюнктуры результаты рынка окажутся лучше бумаги А. На рис. 3.20 эта ситуация показана левее точки Е, в которой пересекаются линии характеристики бумаги и индекса. Тот факт, что актив А практически всегда показывает результаты лучше рынка, вызовет на него повышенный спрос со стороны инвесторов, и вследствие изменения его цены установится отмеченная выше закономерность.

Модель САРМ является равновесной моделью, т. е. она говорит о том, каким образом в условиях эффективного рынка устанавливаются цены финансовых активов. Модель Шарпа является индексной моделью, т. е. она показывает, каким образом доходность актива связана со значением рыночного индекса. Теоретически САРМ предполагает рыночный портфель, и поэтому величина J3 в САРМ предполагает ковариацию доходности актива со всем рынком. В индексной модели учитывается только какой-либо рыночный индекс, и бета говорит о ковариации доходности актива с доходностью рыночного индекса. Поэтому теоретически /3 в САРМ не равна /3 в модели Шарпа. Однако на практике невозможно сформировать действительно рыночный портфель и таким портфелем в САРМ также выступает некоторый рыночный индекс с широкой базой. Если в САРМ и модели Шарпа используется один и тот же рыночный индекс, то /? для них будет величиной одинаковой.

|

||||||||||||

|

|

||||||||||||