|

||||||||||||

|

||||||||||||

| Какой брокер лучше? Альпари Just2Trade R Trader Intrade.bar Сделайте свой выбор! | ||||||||||||

| Какой брокер лучше? Just2Trade Альпари R Trader | ||||||||||||

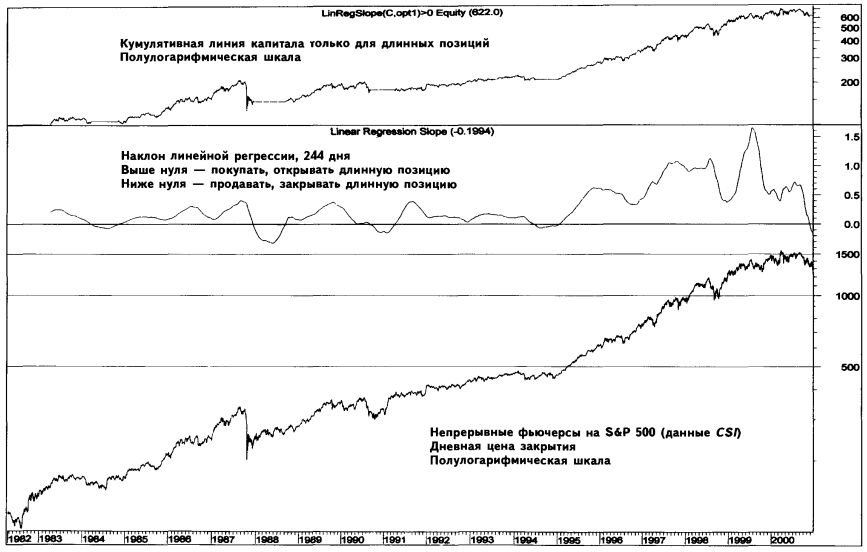

НАКЛОН ЛИНЕЙНОЙ РЕГРЕССИИ (LINEAR REGRESSION SLOPE)Линейная регрессия – это математический метод определения линейной зависимости между переменными. Данная техника нередко используется аналитиками для выявления тренда на основе данных о времени и о цене. Индикатор наклона линейной регрессии позволяет определить, насколько изменились цены за единицу времени. Одно из возможных правил принятия торговых решений на основе данного индикатора – использование наклона линейной регрессии в качестве генератора сигналов следования за трендом. Положительный наклон (то есть растущая линейная регрессия) является «бычьим» сигналом; покупка, таким образом, совершается, когда значения индикатора выше нуля. Отрицательный наклон (и убывающая линейная регрессия) – это «медвежий» сигнал: продажа осуществляется при значениях индикатора, меньших, чем ноль.

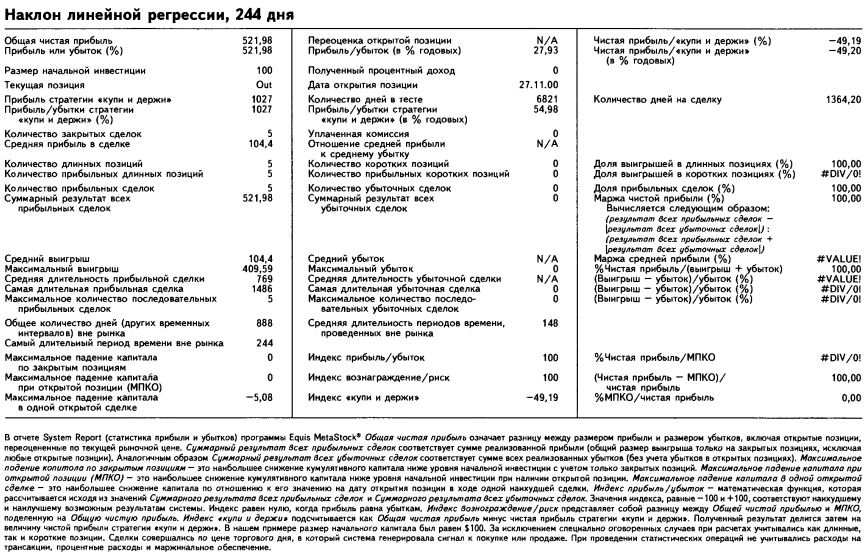

Построение стратегии, основанной на анализе наклона линейной регрессии Наша проверка показала, что индикатор наклона линейной регрессии с любой – от 2 до 300 дней – длиной периода является полезным только на длинных позициях (короткие позиции в ходе стратегии не открывались). Исследование, проведенное нами на материале собранных за 18 лет – с 21.04.1982 по 22.12.2000 – данных о дневных значениях непрерывных фьючерсов на S&P 500 (данные CSI, www.csidata.com), позволило обнаружить параметры, которые на основе чисто механических сигналов следования за трендом, исключая всякую субъективность и не требуя применения сложных методов технического анализа, дают положительный результат: Открыть длинную позицию (купить) по текущей дневной цене закрытия непрерывных фьючерсов на S&P 500, когда значение наклона линейной регрессии за последние 244 дня больше нуля. Закрыть длинную позицию (продать) по текущей дневной цене закрытия непрерывных фьючерсов на S&P 500, когда значение наклона линейной регрессии за последние 244 дня меньше нуля. Открыть короткую позицию (продать коротко) – никогда. Имея начальный капитал в $100, инвестор, применяющий данную стратегию, мог бы получить $521,98 (при условии полного вложения капитала, реинвестиции прибыли, без учета расходов на трансакции и налоги); полученный результат на 49,19% хуже аналогичных показателей стратегии «купи и держи». Короткие позиции оказались неприбыльными и были полностью устранены из стратегии. Верные сигналы подавались в 100% случаев (заметим, однако, что выборка, включающая всего пять сделок, не может считаться достоверной). Торговля совершается неактивно: одна сделка каждые 1 364,20 дня. Правила тестирования торговой системы в программе Equis International MetaStock® выглядят следующим образом:

|

||||||||||||

|

|

||||||||||||