|

||||||||||||

|

||||||||||||

| Какой брокер лучше? Альпари Just2Trade R Trader Intrade.bar Сделайте свой выбор! | ||||||||||||

| Какой брокер лучше? Just2Trade Альпари R Trader | ||||||||||||

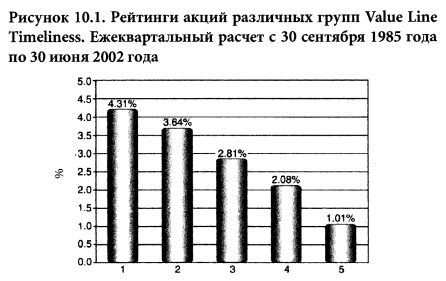

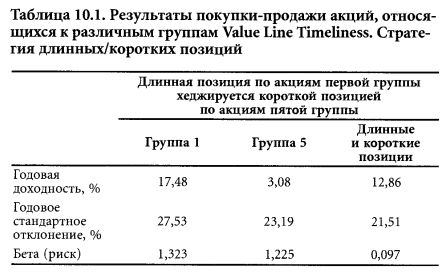

Насколько же полезна система Value Line?Насколько точны предсказания этой системы? Может ли она опровергнуть вошедшие в поговорку представления о неточности финансовых прогнозов? Поскольку Value Line каждую неделю публикует отчет примерно о 1700 акциях, то для тех, кто управляет инвестиционными портфелями, нереально учесть все еженедельные изменения цен этих акций. Это и не нужно, потому что многие акции обращаются в небольших количествах и имеют низкую ликвидность, поэтому комиссионные, которые придется заплатить за сделки с ними, «съедят» всю возможную прибыль. Хороший тест для Value Line – это проследить поведение акций, входящих в различные рейтинговые группы этой системы, используя информацию, которая была доступна подписчикам в конце каждого квартала, для того чтобы проверить, какие результаты показали эти акции в следующем квартале, а затем многократно повторить эту процедуру. Результаты такого теста показаны на рис. 10.1. Как видите, результаты блестящие: наблюдается прямая и четкая связь между предсказанными и реальными результатами данной группы акций. Средний прирост в 4,3% в квартал для акций первой (лучшей) группы существенно выше, чем 1,0% для акций худшей, пятой группы. Хотя на первый взгляд разница в 3-4% за квартал может показаться не очень заметной, надо иметь в виду, что сложные проценты делают такую разницу за определенный период очень существенной. Например, сотня долларов, инвестированная в акции первой группы в конце второго квартала 1983 года, превратилась в 1319 долл. в конце второго квартала 2001 года. Это в 13 раз превышает доход, который принесла бы та же сумма, инвестированная в акции пятой группы, и в 2,4 раза больше, чем инвестиции в акции третьей группы. Такие результаты сообщаются каждые три месяца в информационном выпуске Selection & Opinion компании Value Line. Что касается статистической значимости результатов, стандартное отклонение средней прибыли за квартал колеблется от 1 до 1,5%. Таким образом, разница между прибыльностью первой и второй группы и остальных трех групп больше, чем три стандартных отклонения, и это значит, что случайно такая ситуация может возникнуть только в одном случае из 500 и различия статистически достоверны. Однако обратите внимание, что колебания доходности акций первой и пятой групп оказываются выше, чем у трех средних групп. Интересный практический тест системы Value Line – проверить, что будет, если каждый квартал покупать акции первой группы и продавать акции пятой группы. Мы обнаружили, что такая комбинированная система длинных и коротких позиций принесет прибыль в 75% случаев. Средние результаты представлены в табл. 10.1.

Если оценивать ситуацию в целом, то надо сказать, что прогностические возможности системы Value Line – одна из лучших практических демонстраций точного предсказания за последние 4000 лет со времен Дельфийского оракула. Эти прогнозы были получены миллионами людей, миллиарды долларов были инвестированы на их основе, причем методология прогнозирования мало изменилась за прошедшее время. Другие исследователи также поддерживают наш вывод. В 1973 году нобелевский лауреат Фишер Блэк проанализировал работу системы Value Line и пришел к такому выводу: «Да, Вирджиния, есть надежда... Многие организации, управляющие инвестициями, могли бы существенно улучшить свои результаты, если бы уволили всех своих аналитиков, кроме одного, а этому оставшемуся предоставили бы обзоры системы Value Line service».

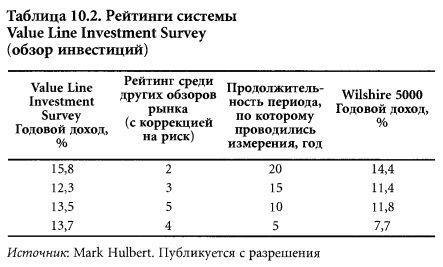

Марк Халберт, человек, который дает разрешение на аккредитацию периодических информационных бюллетеней, рекомендующих инвесторам акции, проанализировал результаты системы в Value Line Investment Survey (Обзор инвестиций Value Line) за период до 30 апреля 2002 года. Эти обзоры попали в первую пятерку лучших информационных бюллетеней за все периоды времени, которые анализировались: 5, 10, 15 и 20 лет. Расчеты Халберта представлены в табл. 10.2. Халберт пришел к выводу, что инвестору не нужно каждую неделю следовать рекомендациям системы Value Line, чтобы добиться хорошего уровня прибылей. В январском выпуске 2001 года бюллетеня Hulbert Financial Digest* он сообщает, что для этого достаточно всего раз в год оптимизировать портфель инвестиций, покупая акции, входящие в первую группу, поскольку если делать это слишком часто, то существенно возрастут расходы как на комиссионные брокерам, так и за счет спрэда (разницы цен покупки и продажи). Джеймс Дж. Чой в академическом научном обзоре результатов системы Value Line, опубликованном в сентябрьском номере Journal of Finance and Quantitative Analysis за 2000 год, дал такое заключение: Результаты Value Line впечатляют. За весь период, охваченный исследованием, средние рейтинги доходности портфелей акций различных групп оказались в точности такими, как предсказывала эта система. В дополнение нужно отметить, что по акциям первой и второй групп были получены доходы почти в два раза выше, чем средние годовые доходы по всему рынку, а с акциями пятой группы положение прямо противоположное. Я обнаружил (после тщательных статистических коррекций и проверок данных и результатов), что система Value Line показывает более высокие результаты, чем другие модели ожидаемых прибылей до учета операционных издержек. Средние дополнительные доходы портфелей, сформированных по этому методу, могут достигать 0,45 процентных пунктов в месяц даже после учета реакции рынка на неожиданные результаты.

|

||||||||||||

|

|

||||||||||||