|

||||||||||||

|

||||||||||||

| Какой брокер лучше? Альпари Just2Trade R Trader Intrade.bar Сделайте свой выбор! | ||||||||||||

| Какой брокер лучше? Just2Trade Альпари R Trader | ||||||||||||

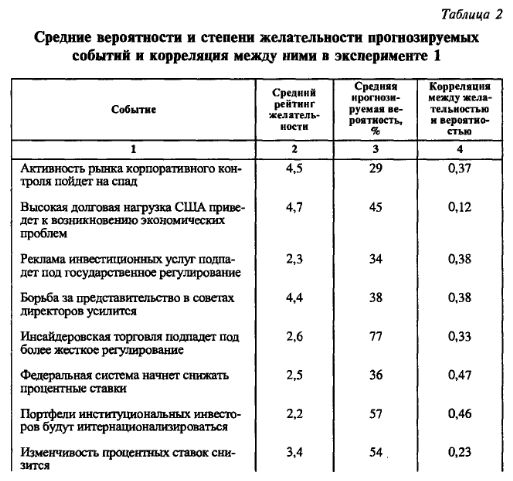

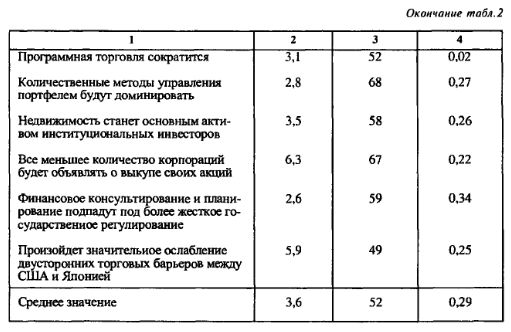

Эксперимент 1Существующие на сегодняшний день эмпирические исследования показывают, что отклонение желательности является распространенным феноменом. В то же время не менее распространено мнение, что инвестиционные менеджеры являются источником несмещенных точек зрения, использование которых может привести к действительно эффективному распределению вашего капитала. Интересно, а подвержены ли отклонению желательности профессионалы инвестиционной индустрии? На этот вопрос и призван ответить эксперимент 1. Субъекты. В опросе добровольно и анонимно приняли участие 106 американских дипломированных финансовых аналитиков (CFA). Опрос проводился при помощи рассылки вопросников. Заполненными вернулось 25% вопросников. Средний процент ответов в почтовых опросах высокопоставленных работников американской финансовой индустрии составляет 20–30%. Все респонденты были людьми, лично ответственными за «инвестиционное позиционирование» крупных портфелей институциональных инвесторов (инвестиционных компаний, пенсионных фондов и т. д.). Большинство респондентов в дополнение к званию CFA имело базовое финансовое образование. Дизайн и материалы. Респондентов попросили дать количественную оценку вероятности (от 0 до 100%) и желательности (от 1 = крайне желательно до 7 = крайне нежелательно) возникновения каждого из 14 различных экономически значимых событий. События были отобраны в список на основе широкого диапазона желательности и вероятности возникновения. Респондентов попросили при определении оценки желательности события руководствоваться своей личной точкой зрения и вести себя так, как если бы они были наняты клиентом. Горизонт прогноза был установлен на уровне одного года. В вопросник были включены и другие вопросы, никак не связанные с вопросами о 14 экономически значимых событиях. Это было сделано для того, чтобы избежать возникновения искусственной корреляции. Процедура. Вопросники были разосланы 425 случайным образом отобранным дипломированным финансовым аналитикам, каждый из которых определял свою первичную область занятости как «портфельный менеджер» или «инвестиционный консультант». Имена респондентов были получены из национальной базы данных CFA. Всем аналитикам была гарантирована анонимность. В течение времени проведения опроса никаких экономически значимых событий, упомянутых в вопроснике, не произошло. Результаты. Полученная информация, описывающая то или иное событие, а также корреляция между средней вероятностью наступления этого события и средней желательностью наступления этого события, установленная 106 финансовыми аналитиками, заполнившими вопросник, приведены в табл. 2.

Как видно из табл. 2, средняя вероятность отдельного события варьируется от 29 до 77%, а средняя оценка желательности изменяется в промежутке от 2,2 до 6,3. Для всех событий выявлена положительная корреляция между оценкой вероятности реализации и оценкой желательности реализации события. Положительные коэффициенты корреляции подтверждают нашу гипотезу о присутствии отклонения желательности в суждениях профессиональных инвестиционных менеджеров, так как положительный коэффициент корреляции означает: чем выше желательность события, тем выше устанавливает индивидуум вероятность его реализации на практике. Средний коэффициент корреляции оказался равным 0,29.

|

||||||||||||

|

|

||||||||||||