|

||||||||||||

|

||||||||||||

| Какой брокер лучше? Альпари Just2Trade R Trader Intrade.bar Сделайте свой выбор! | ||||||||||||

| Какой брокер лучше? Just2Trade Альпари R Trader | ||||||||||||

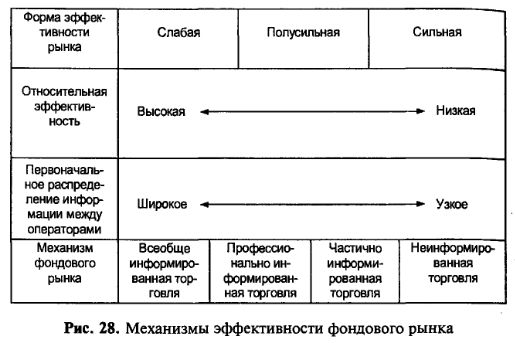

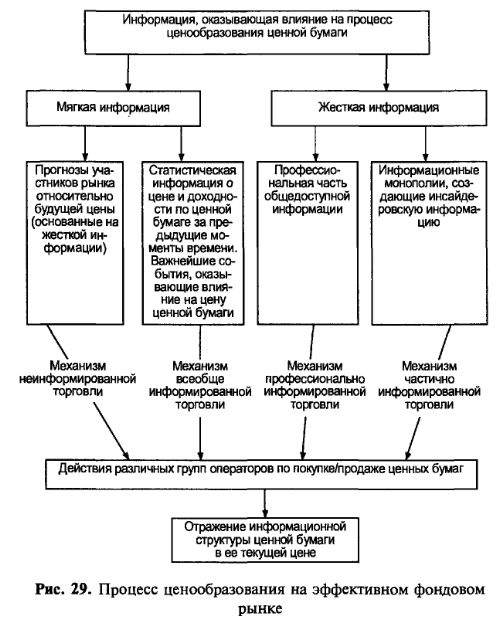

Неинформированная торговляКаждый из трех рыночных механизмов торговых процессов, рассмотренных нами выше, отвечает за отражение определенной информационной структуры в текущих ценах. Причем все эти информационные структуры состоят из жесткой информации, которая одинаково воспринимается всеми операторами рынка, а значит, оказывает прямое влияние на процесс ценообразования. Но, как мы уже упоминали раньше, информационная структура любого оператора не ограничивается жесткой информацией. Она включает также мягкую информацию, представляющую собой прогнозы и оценки, которые не менее важны для процесса ценообразования. Как при прогнозировании будущих событий, так и при составлении прогнозов будущей стоимости ценных бумаг операторы используют помимо жесткой информации (которая содержит по большей части фундаментальные данные) огромное количество мягкой информации (которая может включать в себя второстепенные данные, предположения, слухи, прогнозы и способности прогнозирования того или иного оператора). Подобная неоднородность информации вносит свой вклад (и немалый) в общую информационную неопределенность. Здесь основной источник неопределенности заключается в том, что ни один оператор рынка никогда не сможет обладать оптимальным набором мягкой информации (оптимальность набора зависит от уникальных качеств и способностей оператора, которые всегда «неоптимальны»), а значит, не сможет и обладать оптимальными прогнозами будущих цен. По контрасту с механизмом всеобще информированной торговли, где информация распределена между всеми операторами рынка, информация об оптимальных прогнозах недоступна ни одному оператору рынка. Если это так, то как же тогда текущие рыночные цены оказываются способными отражать не только жесткую, но и мягкую информацию? Ведь теория эффективного рынка утверждает, что именно так оно и должно происходить. Рыночный механизм, который мы рассмотрим, – механизм неинформированной торговли. Он позволяет ценам при определенных условиях отражать прогнозы и оценки индивидуальных операторов, причем несмотря на то, что по отдельности прогнозы операторов далеки от оптимальных, агрегированное их отражение в рыночных ценах будет оптимальным. Другими словами, механизм неинформированной торговли позволяет фондовым ценам отражать информацию, по поводу которой все операторы рынка не информированы. Для того чтобы понять, как работает этот механизм, прибегнем к простым рассуждениям. Естественно предположить, что прогнозы каждого оператора о вероятности будущего события основываются на фрагментах мягкой информации, к которым только он имеет уникальный доступ. Подобные прогнозы могут не совпадать с оптимальными по трем причинам. Во-первых, фрагменты мягкой информации, доступные тому или иному оператору, могут быть далеки от полных. Во-вторых, каждый оператор рынка имеет собственное представление о том, как можно интерпретировать ту или иную информацию, составлять на ее основе прогноз. И, наконец, в-третьих, различные операторы обладают различными навыками в прогнозировании – кто-то лучшими, а кто-то худшими. Несмотря на то что отдельный прогноз оператора рынка будет отдален от оптимального его индивидуальным пониманием и оценкой информации, в процессе торговли эти неоптимальные прогнозы будут накладываться друг на друга. Это приведет к тому, что цены будут отражать оптимальный прогноз. Данный момент нашего рассуждения нуждается в небольшом пояснении. Искажение оптимального прогноза оператором можно представить как случайную ошибку, завышающую или занижающую оптимальный прогноз будущей цены. В процессе торговли случайные ошибки, содержащиеся в отдельных прогнозах операторов, будут накладываться одна на другую: завышение будет компенсироваться занижением, и наоборот. Это «наложение» в конце концов приведет к тому, что текущие рыночные цены будут отражать единый, неискаженный, наиболее приближенный к оптимальному прогноз. Таким образом, механизм неинформированной торговли очень похож на простейшую линейную регрессионную модель, в которой роль зависимой переменной играет текущая рыночная цена, а роль независимых переменных – фрагменты оптимального прогноза, содержащиеся в прогнозах отдельных операторов. Веса (коэффициенты), соответствующие каждому фрагменту оптимального прогноза, определяются решениями по продаже/покупке ценной бумаги индивидуальным оператором. Механизм неинформированной торговли завершает типы рыночных механизмов, которые отвечают за эффективное отражение рыночными ценами информации. Для любого первоначального распределения информации на рынке, включая случай, когда информация недоступна ни одному участнику рынка (оптимальные прогнозы), воздействие одного или более механизмов приводит к тому, что информация в конце концов находит отражение в текущих рыночных ценах. Воздействие этих четырех механизмов является взаимодополняющим: каждый отвечает за отражение определенного информационного сегмента первоначального распределения информации среди операторов. Если рассматривать механизмы с этой точки зрения, то получим критерий, различающий информационные структуры, существование которого неявно подразумевает классификация информационной эффективности (слабая, полусильная, сильная) рынка Фамы. Это отражено на рис. 28. Всеобще информированная торговля отражает всю широко распределенную среди операторов информацию, которая включает информацию, содержащуюся в исторических ценах и доходностях ценных бумаг. Таким образом, механизм всеобще информированной торговли обеспечивает слабую форму эффективности рынка.

Профессионально информированная торговля отвечает за отражение всей общедоступной информации. Наряду с отражением общедоступной информации этот механизм позволяет отражать полуобщедоступную информацию, т. е. информацию, первоначальный доступ к которой имеет лишь небольшая группа профессиональных операторов фондового рынка. Механизм профессионально информированной торговли обеспечивает полусильную форму эффективности рынка (отражая общедоступную информацию) и частично сильную форму эффективности (отражая полуобщедоступную информацию). Частично информированная торговля отражает информацию, доступ к которой имеют лишь единицы операторов, причем доступ монопольный. Чаще всего подобная информация может быть отнесена к закрытой, инсайдеровской информации. Этот механизм обеспечивает оставшуюся (после работы профессионально информированной торговли) часть сильной формы эффективности рынка. И, наконец, неинформированная торговля отражает в текущих ценах мягкую информацию, которую невозможно отнести ни к какому тесту или форме, но которая при этом оказывает значительное влияние на процесс ценообразования фондовых активов. Если суммировать все, что мы узнали о процессе ценообразования на эффективном фондовом рынке, то получится схема, приведенная на рис. 29.

Концепция эффективного фондового рынка, рассмотренная нами выше, требует несколько более серьезного подхода. В частности, необходимо более четко определить процесс оценки и использования информационной структуры и, кроме того, рассмотреть взаимосвязь качества информационной структуры с уровнем эффективности фондового рынка.

|

||||||||||||

|

|

||||||||||||