|

||||||||||||

|

||||||||||||

| Какой брокер лучше? Альпари Just2Trade R Trader Intrade.bar Сделайте свой выбор! | ||||||||||||

| Какой брокер лучше? Just2Trade Альпари R Trader | ||||||||||||

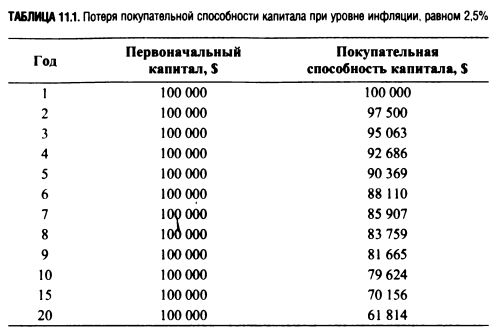

Возможные корректировкиПриведенные выше расчеты основаны на нескольких допущениях. Во-первых, мы предполагаем, что вы ни при каких обстоятельствах не желаете уменьшения суммы ваших активов, даже когда достигаете пожилого возраста и живете на доход с капитала. Во-вторых, сумма активов не включает стоимость имущества, такого как, например, ваше жилье, — мы оцениваем лишь наличный капитал. Однако в реальности многие пожилые люди продают большие дома и переезжают в меньшие по размеру, в результате чего, как правило, их наличный капитал возрастает. Корректировка на инфляцию Если мы будем исходить из того, что темп инфляции составляет 2,5% в год, т. е. покупательная способность вашего капитала будет снижаться на 2,5% в год, если только вы не будете его восполнять на соответствующую сумму, то ежегодная доходность на инвестиции, равная 5%, будет недостаточна для поддержания вашего уровня жизни, равно как и сохранения неизменной величины вашего капитала в течение продолжительного периода времени. Вам необходимо будет либо попытаться получить более высокую доходность на инвестиции, вероятно 7,5% годовых (5% плюс 2,5% (поправка на инфляцию)), или же иметь больший первоначальный капитал, который будет в 40, а не в 20 раз превышать ваши ежегодные расходы. Рассмотрим эту ситуацию подробнее. Вам будет необходим доход, равный $125 000 в год, помимо выплат, которые вы будете получать в рамках программы социального обеспечения (корректируемых с учетом инфляции). Если ваша доходность без учета инфляции составляет 5%, эта величина должна быть уменьшена на 2,5% в год, чтобы отразить снижение покупательной способности. Таким образом, чистая доходность, скорректированная на инфляцию, составит 2,5% (5% (ежегодный доход) минус 2,5% (потеря покупательной способности)). Если мы разделим желаемый суммарный доход ($125 000) на 0,025 (2,5%), то получим величину капитала, необходимого для того, чтобы получать доход в размере $125 000 при уровне доходности, равном 2,5%. Эта величина составляет $5 000 000 ($125 000 (желаемый доход), деленные на 0,025 = $5 000 000) и в 40 раз превышает необходимую сумму годового дохода. Итак, подумаем об этих двух магических числах, использование которых предполагает, что общий уровень инфляции в долгосрочном периоде будет сохраняться на уровне 2,5%: «Волшебные 20». Не скорректированный на инфляцию множитель для величины ежегодных расходов, необходимых для поддержания вашего нынешнего уровня жизни; при этом предполагается, что доходность на инвестированный капитал будет составлять 5% годовых. «Заоблачные 40». Множитель для величины ваших ежегодных расходов, которые вы намерены совершать для поддержания нынешнего уровня жизни, скорректированный на темп инфляции, равный 2,5% в год; при этом предполагается, что доходность на инвестированный капитал будет составлять 5% годовых. Обе указанные цели труднодостижимы, поэтому большинство пенсионеров обычно оказываются в ситуации, когда они должны принимать на себя некоторый риск для получения более высокой доходности, соглашаться на снижение уровня жизни, сохранять хотя бы частичную трудовую занятость и/или терять некоторую часть своих активов с течением времени. Очевидно, чем больше вы в процессе накопления активов приблизитесь к «волшебным числам», тем лучше. Использованная нами в расчетах предполагаемая доходность, равная 5%, вероятно, представляет собой довольно консервативный целевой ориентир. Например, доходность акций в долгосрочном периоде составляет около 10% годовых. Если вы будете получать такую доходность, у вас будет достаточно средств для удовлетворения своих потребностей, даже если ваш первоначальный капитал будет относительно невелик. В табл. 11.1 показано влияние, которое даже умеренная инфляция в размере 2,5% в год оказывает на покупательную способность капитала в течение 20 лет. Учитывая увеличение продолжительности жизни и рост необходимых расходов, таких как затраты на медицинское обслуживание, становится как никогда важным накопление капитала, необходимого для поддержания достойного уровня жизни после выхода на пенсию.

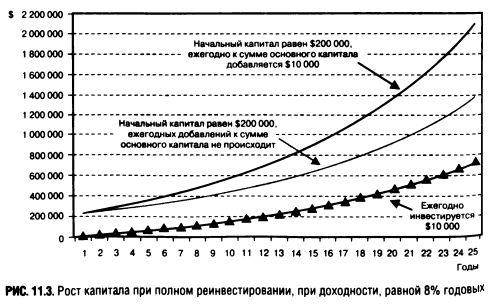

Комментарий Стоимость сегодняшних $100 000 через 10 лет уменьшится до $79 624, а через 20 лет — до $61 814. При планировании бюджета на пенсионный период необходимо учитывать такое вероятное падение покупательной способности капитала с течением времени. Идея ясна! Начинайте накопление как можно раньше! Осуществляйте его последовательно! Придерживайтесь намеченного плана! Не заблуждайтесь относительно этого процесса. Он не будет легким. Вам придется противостоять рекламным кампаниям, целью которых является внедрение в ваше подсознание: появление тех или иных товаров в кадрах кинофильмов, Джеймс Бонд, носящий часы «Омега», ваши дети, которые хотят иметь одежду, как у молодежных кумиров, модные автомобили, вызывающие восхищение у женщин, — автомобили обычно покупают мужчины, а не женщины. Вам также придется бороться с выработавшимся в ходе жизни условным рефлексом, побуждающим вас совершать покупки под влиянием мимолетного импульса, чему способствует широкая доступность кредитных карт. Компании, имитирующие кредитные карты, в последнее время даже предлагают их старшеклассникам и студентам младших курсов, которые еще не имеют самостоятельного заработка. Кроме того, вам нужно научиться не обращать внимания на туманные и не очень обещания правительства о том, что в будущем все будет лучше, чем сегодня, что рынок акций будет продолжать расти, а стоимость жилья будет вечно повышаться. И вам также нужно будет не обращать внимание на ваших соседей, делающих капитальный ремонт чуть ли не всего вашего многоквартирного дома, в то время как вы обеспокоены оплатой счетов за коммунальные услуги. Может быть, они взяли кредит, чтобы сделать ремонт, а может быть и нет, но, в конце концов, вы же не хотите жить в самом маленьком доме в районе. Чем раньше вы начнете аккумулировать капитал, тем лучше. Чем более последовательно вы будете наращивать свой основной капитал, тем лучше. Чем большего роста ваших активов вам удастся добиться, избегая при этом серьезных убытков, тем лучше. Далее мы рассмотрим некоторые альтернативные варианты инвестиционных планов. Примеры наращивания активов – сравнительно умеренный темп прироста при сравнительно скромном первоначальном капитале и при сравнительно небольшом ежегодном увеличении суммы основного капитала (Мы понимаем, что для большинства семей суммы, используемые в приведенных ниже примерах, едва ли являются скромными и что в некоторые периоды достижение предполагаемого уровня доходности трудноосуществимо.) На рис. 11.3 показан рост капитала на протяжении более чем 25 лет при инвестировании в соответствии с тремя описанными ниже схемами: 1. Ваш первоначальный капитал равен $200 000. Впоследствии вы не увеличиваете сумму основного капитала, а предполагаемый теми его прироста равен 8% (с учетом реинвестирования доходов). 2. Ваш первоначальный капитал равен $200 000, однако в этом случае вы ежегодно добавляете $10 000 к сумме основного капитала, таким образом, увеличение ваших активов определяется предполагаемым темпом прироста капитала, равным 8%, а также ежегодным внесением дополнительного капитала помимо полного реинвестирования прибыли. 3. У вас отсутствует стартовый капитал, однако вы можете ежегодно инвестировать по $10 000, при этом доходность с учетом реинвестирования также составляет 8% годовых.

На рис. 11.3 показан рост капитала на протяжении 25 лет в соответствии с тремя различными сценариями. Наибольшую прибыль приносит второй из них, согласно которому стартовый капитал инвестора составляет $200 000, ежегодно дополнительно инвестируется по $10 000, а доходность на капитал равна 8% годовых. В результате общая сумма вложенных средств составит $450 000 и инвестированный капитал за 25 лет возрастет до $2,1 млн. Вы могли заметить, что происходит ежегодное ускорение роста по мере того, как доход на капитал реинвестируется в течение длительного времени. Прирост первоначально вложенной суммы в $200 000 на второй год инвестирования составляет лишь $17 000, однако к 25-му году ежегодный прирост уже равен $100 000. Чем больше сумма вложенных средств и чем длиннее период инвестирования, тем больше ускоряется прирост вашего капитала.

|

||||||||||||

|

|

||||||||||||