|

||||||||||||

|

||||||||||||

| Какой брокер лучше? Альпари Just2Trade R Trader Intrade.bar Сделайте свой выбор! | ||||||||||||

| Какой брокер лучше? Just2Trade Альпари R Trader | ||||||||||||

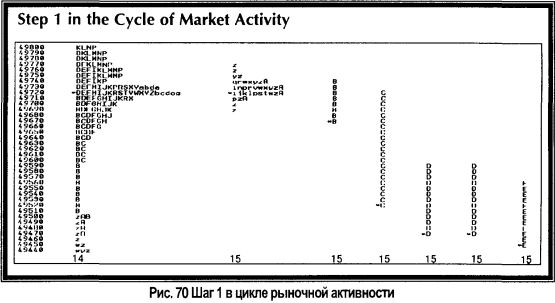

Четыре шага рыночной активностиКаждая фаза рыночной активности содержит до четырех следующих шагов. Шаг 1 Шаг 1 представлен всегда и является движением к неравновесию -ускоренное ралли, которое начинает цикл. Этот шаг рыночной активности является единственным, который не управляется ценой. Он отражает дисбаланс, который возникает, когда большой капитал приходит на рынок или уходит из него. В общем случае, первый шаг рыночной активности предлагает наиболее прибыльные торговые возможности. На Рис. 70, который показывает фьючерс на S&P, вы можете видеть управляемую ценой зону, отмеченную колоколообразной кривой, сформированной торговлей предыдущего дня и приращениями следующего дня. В типичной модели движение первого шага начинается из моды. Ключ к определению направления дает прорыв самой объемной (широкой) строки в 15-й день. Пока каждый следующий бар устанавливает новый минимум, рынок находится на первом шаге. Отметим, отсутствие ценового управления даже на коротких временных интервалах и где не проявляется формация 4x4.

Итак, Шаг 1:

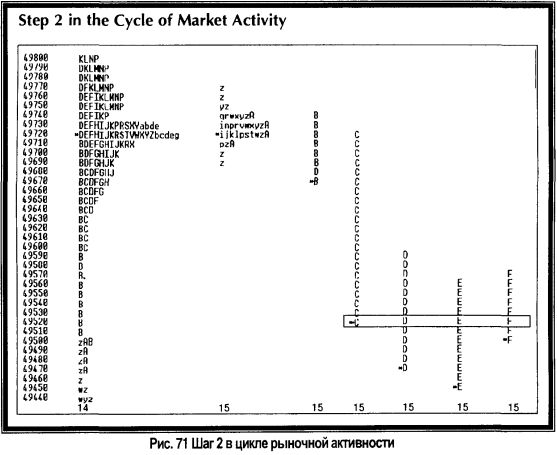

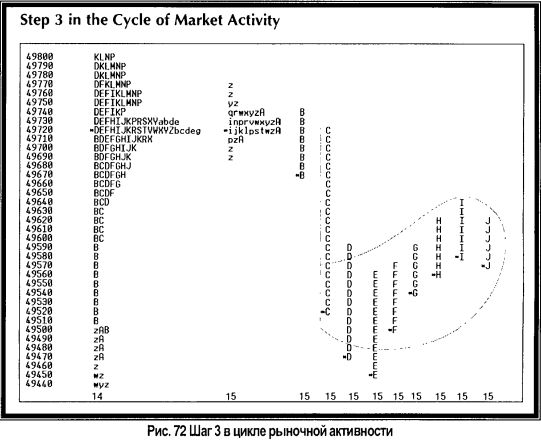

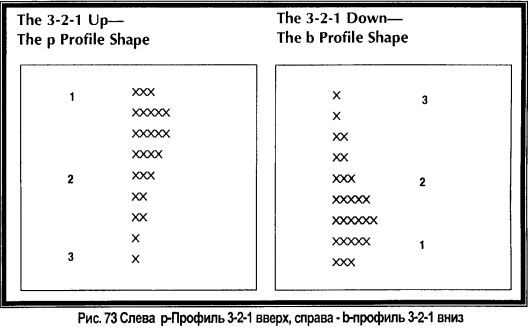

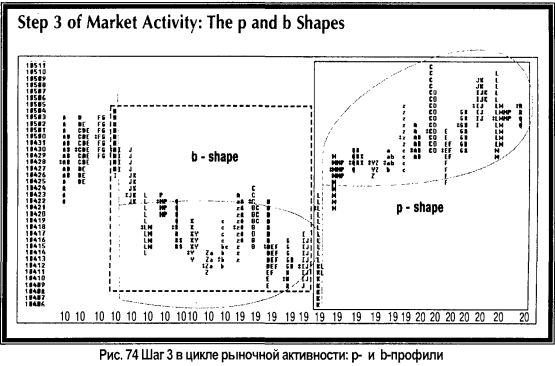

Шаг 2 Вертикальное движение не может длиться бесконечно. Что-то заставит цену остановиться и приведет нас ко второму шагу, который наступает, когда вертикальное движение уйдет в каком-то направлении достаточно далеко, чтобы перестать привлекать дополнительных продавцов (цена слишком низкая) или покупателей (цена слишком высока) - покупка или продажа прекращается. Шаг 2 начинается с бара, который не устанавливает новый минимум - период F на Рис. 71. Обычно, он отмечается формацией 4x4. Рис. 71 вы видите такую формацию 4x4, проявившуюся на дне торгового диапазона. Другими словами, второй шаг останавливает направленное движение и начинает строить первое стандартное отклонение. Шаг 3 После окончания вертикального движения начинается период развертывания, который является третьим шагом рыночной активности. На третьем шаге рынок двигается горизонтально, выстраивая первое стандартное отклонение с одного из краев начального диапазона шага 1. Большая часть торговли имеет место в середине диапазона - экстремумы цены были кратко протестированы, но отвергнуты, либо как слишком низкие, либо как слишком высокие. На этих уровнях торговля незначительна. На этом шаге, (см. Рис. 72), в процессе развертывания и отката, рынок, обычно, не достигает уровня, с которого началось вертикальное движение. Вместо этого, развивается только один край, что дает в итоге p-образный или b-образный профиль. В норме, этот шаг продолжается до тех пор, пока не будет сформирована колоколообразная кривая с хорошо различимой модой. Когда данные сконцентрированы у верхнего края диапазона, профиль называется "3-2-1 вверх" или р-профиль. (См. Рис. 73, слева). Если же, большая часть данных расположена у нижнего края, то профиль напоминает букву b (би) и называется "3-2-1 вниз". (См. Рис. 73, справа). Числа относятся к номеру стандартной девиации: 1-говорит, где 67% данных группируются вокруг моды, 2 - более тонкая секция, содержащая второе стандартное отклонение и 3 - очень тонкие хвосты. Можете вы идентифицировать все третьи шаги на Рис. 74? Пунктирная линия очерчивает район с совершенным b-профилем, а непрерывная - р-профиль. Когда оба профиля b и p на Рис. 74 объединяются, они формируют одно большее движение, которое, в итоге, дает колоколообразную кривую, приводящую к заключительному шагу рыночной активности, шагу 4.

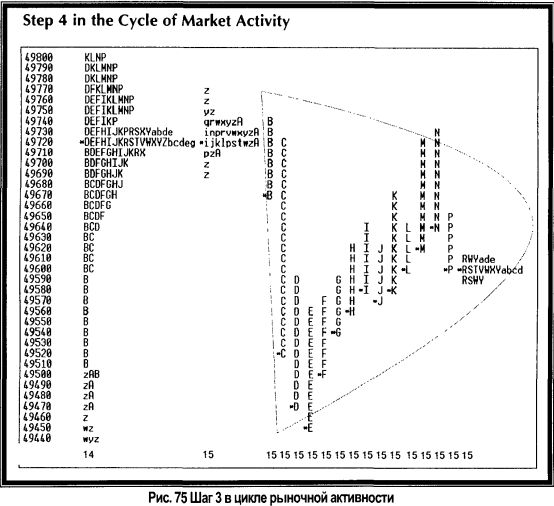

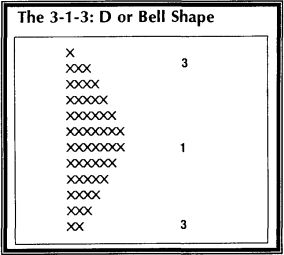

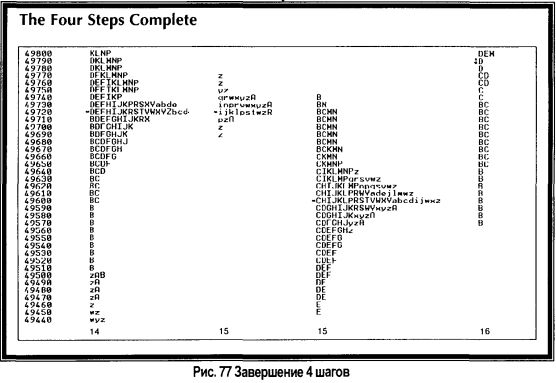

На четвертом шаге рыночной активности, рынок пытается сформировать колоколообразную кривую на всем диапазоне шага 1. По мере этого, мода начинает сдвигаться с края диапазона к его центру. (См. Рис. 75) Таким образом, первое стандартное отклонение сдвигается к середине диапазона, начавшегося шагом 1, и комбинированный профиль формирует "колокол". Когда данные собираются в колоколообразную кривую, она преобразует себя в 3-1-3-профиль или D-профиль (см. Рис. 76). Числа относятся к стандартному отклонению. (Конечно, второе стандартное отклонение также присутствует в D-профиле, однако форма "3-2-1-2-3" будет слишком громоздкой.) Завершение четырех шагов Рис. 77 комбинирует все бары, начинающиеся с периода В в день 15 до конца всей торговли (в том числе и на постмаркете). По завершении профиля, из моды происходит новое движение наверх, давая начало новому шагу 1. Поскольку вы можете сделать наибольшую прибыль на шаге 1, необходимо особенно внимательно исследовать поздние стадии шагов 3 и 4, которые, рано или поздно, приведут к шагу 1. Давайте взглянем на эту концепцию через простую 60-минутную диаграмму. Рис. 78 представляет собой часовую столбцовую диаграмму ЮМ. Можете ли вы здесь визуализировать b, p и D профили и различные шаги рыночной активности?

Все это представлено на Рис. 78. Шаг 1 начинается в точке А и заканчивается в точке В. Затем следует переход к шагам 2 и З, которые заканчиваются в С. В этой точке вы можете визуализировать общие очертания от А к С, как b-профильную модель, в которой нижняя часть торгового диапазона выглядит, как завешенная колоколообразная кривая.

Рис. 76 D-профиль Из области вокруг точки С происходит новый выброс вверх: шаг 4 направляется к начальной точке А предыдущего шага 1, с чего начинается постепенное превращение b-профиля в D-профиль, после которого рынок начинает смещаться к уровню моды, и что является знаком его готовности к новому движению.

Посмотрим, как график IBM будет выглядеть в формате рыночного профиля. Мы организовали данные из Рис. 78 в несколько профилей: на Рис. 19 точки А-С теперь скомбинированы в один профиль и внизу амплитуды шага 1 можно видеть очертания b, а также D-профиль или законченную колоколообразную кривую (b-профили являются законченными колоколообразными кривыми только на меньших временных интервалах). Как только модель b-профиля была завершена, новый шаг 1 начался из области высокого объема (моды) и поднялся обратно к началу падения, что инициировало процесс формирования большей колоколообразной кривой вне всей торговой амплитуды.

|

||||||||||||

|

|

||||||||||||