|

||||||||||||

|

||||||||||||

| Какой брокер лучше? Альпари Just2Trade R Trader Intrade.bar Сделайте свой выбор! | ||||||||||||

| Какой брокер лучше? Just2Trade Альпари R Trader | ||||||||||||

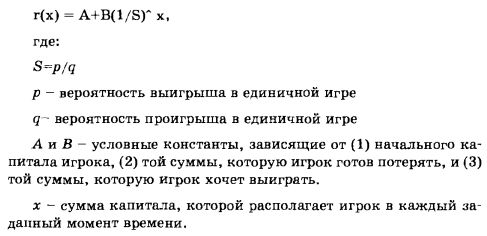

Риск разоренияЭто еще одно понятие, которое берет свое начало в мире азартных игр. Биржевые дельцы, как известно, веками пытаются определить вероятность того, что они, так сказать, полностью вылетят в трубу; но, наверное, лучше всего результаты всех этих усилий сведены воедино в книге Алана Н. Уилсона "The Casino Gamblers Edge". Уилсон, большой интеллектуал, бывший одно время в штате у Оуэна Чемберлена, лауреата Нобелевской премии по физике 1959 года, а потом 30 лет проработавший в корпорации General Dynamics, является, наверное, ведущим специалистом оборонной промышленности в области генераторов случайных чисел. Он стремился найти ответ на следующий вопрос: чему равен риск потери в азартной игре всех денег, до того как их сумма удвоится? В конце концов он пришел к следующей формуле вычисления вероятности r(х) потери х:

Как и в случае с оптимальным f, в этой формуле просто взяты такие понятия, как: (1) каким рисковым капиталом обладает игрок и (2) отношение выигрыша к проигрышу, – и сведены в оценку того, что может случиться на хвостах распределения доходности. Риск разорения является очень хорошим способом управления размером отдельных сделок, исходя из условия, что у самых худших исходов существует верхний предел. Для этого нужно регулировать размеры сделок в соответствии с потоками доходности с поправкой на вероятность: сокращать их, если оставшийся рисковый капитал уменьшается, и увеличивать, когда он возрастает. С вашего разрешения, я хотел бы заявить здесь и сейчас, что к подходу, в котором для управления портфелем используется формула риска разорения, я испытываю глубочайшее уважение. Этот подход полностью соответствует всем тем урокам, которые я постарался вам изложить в отношении увеличения риска в периоды преуспевания и снижения его в трудные времена. Однако он действительно страдает теми же недостатками, которые ухудшают и метод оптимального f – а именно, он предназначен для использования на уровне отдельной сделки и полагается на очень субъективные входные данные касательно того соотношения выигрыша к проигрышу, которое может иметь место в будущем. Как говорилось выше, для игры в управление размером портфеля последняя из этих проблем является в каком-то смысле вездесущей, и поэтому так уж явно критиковать данный метод в этой связи мы не станем. Почти единственной очевидной проблемой этого метода является то, что он касается отдельных сделок, а не волатильности портфеля в целом. Однако совершенно очевидно, что преобразовать формулу расчета риска разорения так, чтобы она годилась для всего портфеля, гораздо легче, чем формулу оптимального f. На самом деле, «Правило 10%», описанное в Главе 5, можно считать не более чем расчетом риска разорения, выполненным на уровне портфеля. В заключение я хотел бы сказать, что включение данных о динамике риска разорения в процесс принятия решений при управлении портфелем – мысль очень хорошая. Здесь надо просто избегать своего рода ограниченности мышления. Обеспечив должный уровень подверженности рискам, вы, тем самым, получаете наилучший шанс сохранить свой капитал для его самого эффективного использования в будущем.

|

||||||||||||

|

|

||||||||||||