|

||||||||||||

|

||||||||||||

| Какой брокер лучше? Альпари Just2Trade R Trader Intrade.bar Сделайте свой выбор! | ||||||||||||

| Какой брокер лучше? Just2Trade Альпари R Trader | ||||||||||||

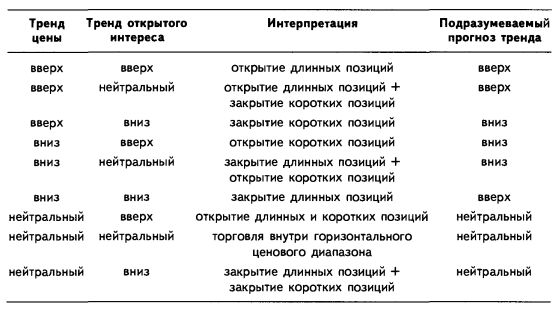

ОТКРЫТЫЙ ИНТЕРЕС (OPEN INTEREST)Открытым интересом принято называть общий объем открытых на фьючерсном рынке коротких либо длинных позиций. Поскольку количество контрактов, по которым открыты длинные позиции, должно совпадать с числом контрактов, по которым открыты короткие позиции, открытый интерес можно приравнять как к одному, так и к другому значению. Иными словами, открытый интерес – это сумма открытых коротких и длинных позиций, деленная на два. Традиционная интерпретация открытого интереса сводится к следующему: рост открытого интереса подтверждает основной ценовой тренд, каким бы он ни был – растущим, падающим или нейтральным. В любом случае тренд, скорее всего, продолжится. Рост открытого интереса означает открытие новых позиций, служащее укреплению существующего тренда. Открытый интерес демонстрирует рост, когда цена на соответствующие фьючерсные контракты входит в фазу направленного тренда, то есть в тот период, когда на рынке в соответствии с сигналами стратегий следования за трендом открывается все больше позиций. Открытый интерес меняет направление движения с растущего на падающее в ситуации, когда существующие позиции ликвидируются или закрываются быстрее, чем на рынке появляются новые позиции. Основной падающий или растущий тренд при этом является неустойчивым. Часть аналитиков усложняют такого рода интерпретацию, вводя в качестве другой переменной оборот. Подтверждение существующего тренда цены считается действительным только в том случае, когда значения оборота движутся в том же направлении, что и открытый интерес. Приведенная ниже таблица показывает отношения между трендами цены и трендами открытого интереса. Простейшее правило принятия торговых решений гласит: если тренды цены и открытого интереса направлены в одну сторону, ожидается «бычий» рынок, а значит, цены поднимутся еще выше. Если же тренды цены и открытого интереса движутся в противоположные стороны, следует ожидать «медвежьего» рынка, то есть понижения цен.

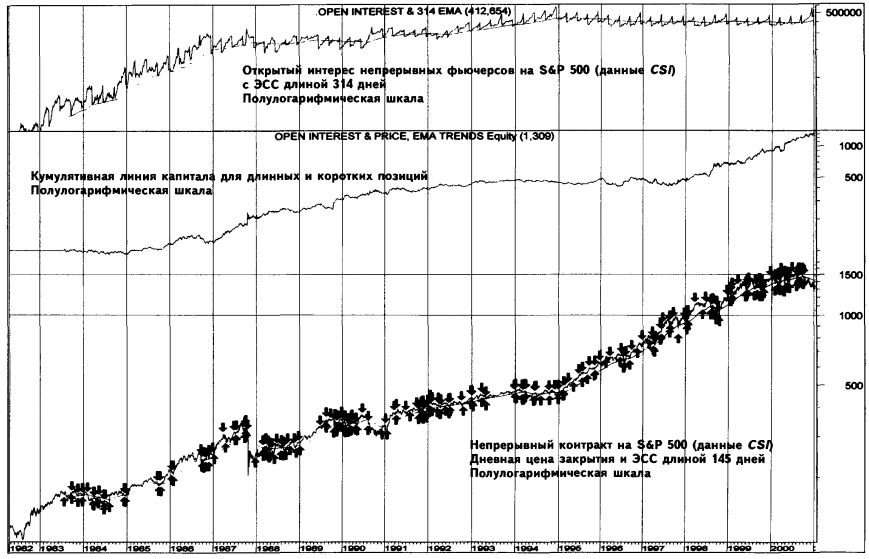

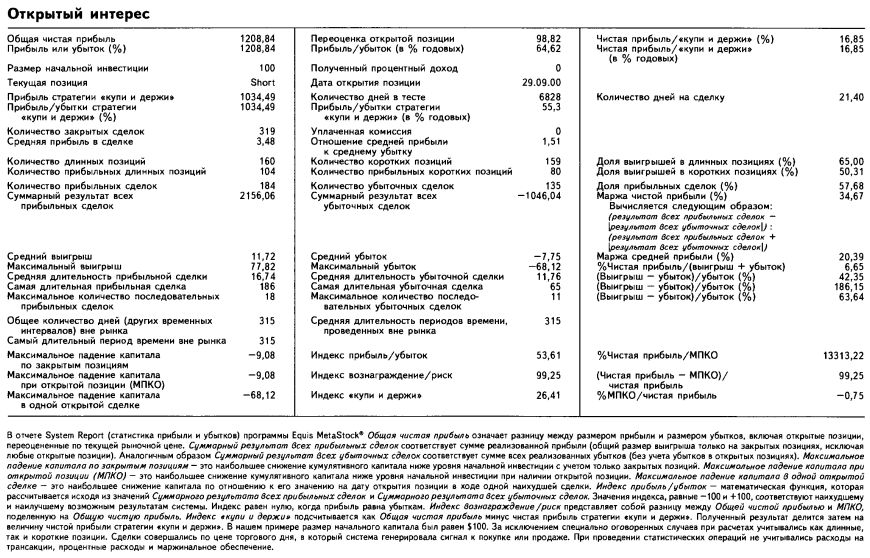

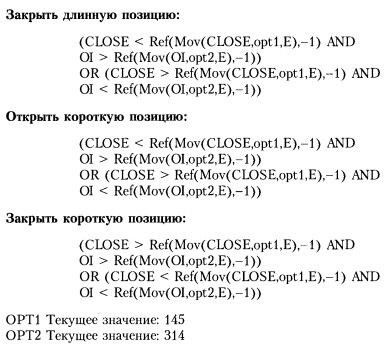

Построение стратегии, основанной на анализе открытого интереса Открытый интерес фьючерсных контрактов на фондовые индексы подвержен четким сезонным колебаниям, повторяющимся с периодичностью четыре раза в год (в районе третьих пятниц марта, июня, сентября и декабря): сначала открытый интерес резко взлетает, отражая перенос позиций в следующий контракт, а затем резко падает после даты истечения ближайшего контракта. Исследование, проведенное нами на материале собранных за 18 лет – с 21.04.1982 по 29.12.2000 – данных о непрерывных фьючерсах на S&P 500 (источник: www.csidatacom), позволило обнаружить параметры, которые на основе механических сигналов «перекупленности/перепроданности», исключая всякую субъективность и не требуя применения сложных методов технического анализа, дают положительный результат. Открыть длинную позицию (купить) по текущей дневной цене закрытия непрерывных фьючерсов на S&P 500, когда значение этой цены больше значения за предшествующий день ее собственного ЭСС длиной 145 дней, а текущий открытый интерес данных контрактов превышает значение его собственного ЭСС длиной 314 дней предшествующего дня. Либо: покупать, когда цена на контракт меньше предыдущего значения ее собственного ЭСС длиной 145 дней, а открытый интерес меньше предыдущего значения его собственного ЭСС длиной 314 дней. Закрыть длинную позицию (продать) по текущей дневной цене закрытия непрерывных фьючерсов на S&P 500, когда значение этой цены меньше значения ее собственного ЭСС длиной 145 дней за предшествующий день, а текущий открытый интерес данных контрактов превышает значение его собственного ЭСС длиной 314 дней за предшествующий день. Либо: продавать, когда цена на контракт больше предыдущего значения ее собственного ЭСС длиной 145 дней, а открытый интерес меньше предыдущего значения его собственного ЭСС длиной 314 дней. Открыть короткую позицию (продать коротко) по текущей дневной цене закрытия непрерывных фьючерсов на S&P 500, когда значение этой цены меньше значения ее собственного ЭСС длиной 145 дней за предшествующий день, а текущий открытый интерес данных контрактов превышает значение его собственного ЭСС длиной 314 дней за предшествующий день. Либо: открывать короткую позицию, когда цена на контракт больше предыдущего значения ее собственного ЭСС длиной 145 дней, а открытый интерес меньше предыдущего значения его собственного ЭСС длиной 314 дней. Закрыть короткую позицию по текущей дневной цене закрытия непрерывных фьючерсов на S&P 500, когда значение этой цены больше значения ее собственного ЭСС длиной 145 дней за предшествующий день, а текущий открытый интерес данных контрактов превышает значение его собственного ЭСС длиной 314 дней за предшествующий день. Либо: покупать, когда цена на контракт меньше предыдущего значения ее собственного ЭСС длиной 145 дней, а открытый интерес меньше предыдущего значения его собственного ЭСС длиной 314 дней. Имея начальный капитал в $100, инвестор, применяющий данную стратегию, мог бы получить $1 208,84 (при условии полного вложения капитала, реинвестиции прибыли, без учета расходов на трансакции и налоги); полученный результат на 16,85% превышает аналогичные показатели стратегии «купи и держи». Короткие позиции приносили прибыль и были предусмотрены в стратегии. Индикатор открытого интереса на длинных и коротких позициях дает верные сигналы к покупке в 57,68% случаев. Торговля совершается умеренно активно: одна сделка каждые 21,40 календарного дня. Правила тестирования торговой системы в программе Equis International MetaStock® выглядят следующим образом: Открыть длинную позицию:

|

||||||||||||

|

|

||||||||||||