|

||||||||||||

|

||||||||||||

| Какой брокер лучше? Альпари Just2Trade R Trader Intrade.bar Сделайте свой выбор! | ||||||||||||

| Какой брокер лучше? Just2Trade Альпари R Trader | ||||||||||||

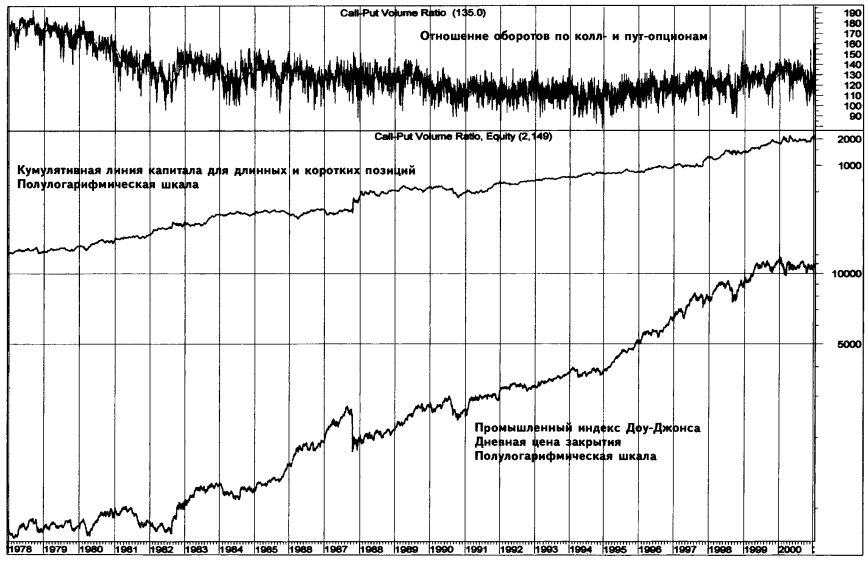

Построение стратегии, основанной на анализе отношения оборотов по колл- и пут-опционамАнализ исторических данных показывает, что индикатор отношения оборотов по колл- и пут-опционам является эффективным инструментом при работе как на длинных, так и на коротких позициях, однако особенно удачных результатов удается добиться на длинных позициях. Исследование, проведенное нами на основе собранных за период с января 1978 года по январь 2001 года данных СВОЕ об оборотах колл- и пут-опционов, а также с использованием значений промышленного индекса Доу-Джонса за данный период, позволило обнаружить параметры индикатора, которые на основе чисто механических сигналов следования за трендом, исключая всякую субъективность и не требуя применения сложных методов технического анализа, дают положительный результат.

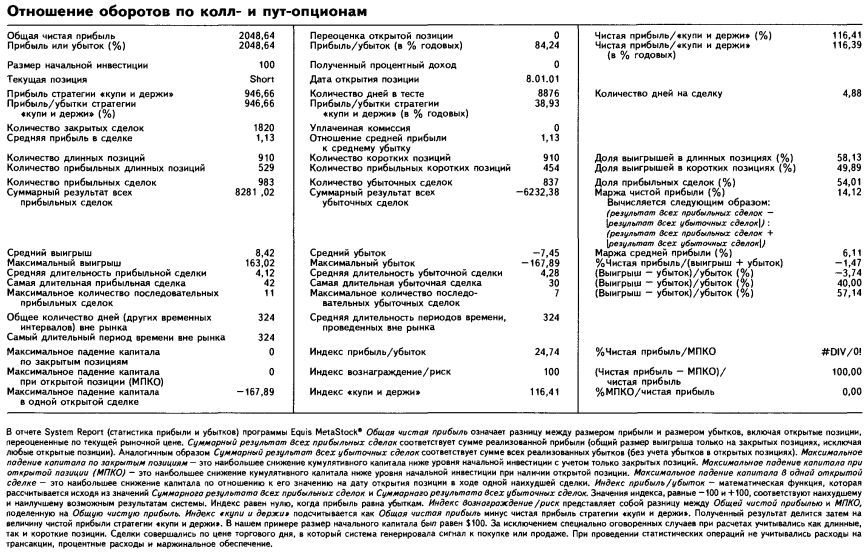

Открыть длинную позицию (купить) по текущей дневной цене закрытия промышленного индекса Доу-Джонса, когда отношение оборотов по колл- и пут-опционам (тремя торговыми днями раньше текущей даты) меньше, чем значение 88-дневной ЭСС дневного отношения оборотов по колл- и пут-опционам. Данные показания индикатора указывают на относительно низкий оборот колл-опционов. Закрыть длинную позицию (продать) по текущей дневной цене закрытия промышленного индекса Доу-Джонса, когда отношение оборотов по колл- и пут-опционам (тремя торговыми днями раньше текущей даты) больше, чем значение 88-дневной ЭСС дневного отношения оборотов по колл- и пут-опционам. Данные показания индикатора указывают на относительно высокий оборот колл-опционов. Открыть короткую позицию (продать коротко) по текущей дневной цене закрытия промышленного индекса Доу-Джонса, когда отношение оборотов по колл- и пут-опционам (тремя торговыми днями раньше текущей даты) больше, чем значение 88-дневной ЭСС дневного отношения оборотов по колл- и пут-опционам. Данные показания индикатора указывают на относительно высокий оборот колл-опционов. Закрыть короткую позицию по текущей дневной цене закрытия промышленного индекса Доу-Джонса, когда отношение оборотов по колл- и пут-опционам (тремя торговыми днями раньше текущей даты) меньше, чем значение 88-дневной ЭСС дневного отношения оборотов по колл-и пут-опционам. Данные показания индикатора указывают на относительно низкий оборот колл-опционов. Имея начальный капитал в $100, инвестор, применяющий данную стратегию, мог бы получить $2 048,64 (при условии полного вложения капитала, реинвестиции прибыли, без учета расходов на трансакции и налоги); полученный результат на 116,41% превышает аналогичные показатели стратегии «купи и держи». Короткие позиции, предусмотренные в стратегии, принесли некоторую прибыль. Отношение оборотов по колл- и пут-опционам на коротких и длинных позициях давало верные сигналы в 54,01% случаев. Торговля совершается чрезвычайно активно: одна сделка каждые 4,88 дня. Правила тестирования торговой системы в программе Equis International MetaStock® для предварительно сглаженного отношения оборотов по колл- и пут-опционам, внесенного в поле, обычно зарезервированное для оборота (V), выглядят следующим образом:

Ref(Mov(V,opt1,E),-opt3) > Ref(Mov(V,opt2,E),-opt4)

Ref(Mov(V,opt1,E),-opt3) < Ref(Mov(V,opt2,E),-opt5) Ref(Mov(V,opt1,E),-opt3) < Ref(Mov(V,opt2,E),-opt5) Ref(Mov(V,opt1,E),-opt3) > Ref(Mov(V,opt2,E),-opt4)

|

||||||||||||

|

|

||||||||||||