|

||||||||||||

|

||||||||||||

| Какой брокер лучше? Альпари Just2Trade R Trader Intrade.bar Сделайте свой выбор! | ||||||||||||

| Какой брокер лучше? Just2Trade Альпари R Trader | ||||||||||||

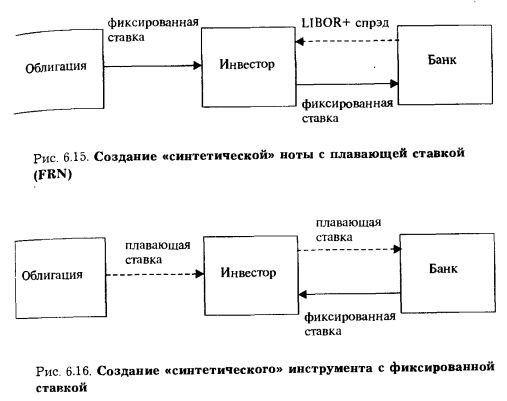

Свопы на основе активовСвопы на основе активов – это свопы, привязанные к каким-либо активам или портфелям и модифицирующие потоки денежных средств по ставке процента, срокам, валюте или по комбинации этих параметров. Причина заключения свопа на основе активов состоит в желании приспособить портфель к индивидуальным потребностям путем замены потоков денежных средств с фиксированной ставкой на потоки с плавающей ставкой, и наоборот, а также замене потоков денежных средств в одной валюте на потоки в другой валюте. Посредством этих свопов можно устранить несовпадение сроков платежей и погашения долговых обязательств. Своп на основе активов может помочь управляющему портфелем использовать возможности арбитража. Создание «синтетической» ноты с плавающей ставкой (FRN) Инвестор покупает или имеет в своем портфеле облигации инвестиционного уровня без права досрочного погашения, по которым он получает выплаты процента по фиксированной ставке. Инвестор заключает своп, на основании которого он осуществляет выплаты контрагенту по фиксированной ставке, а получает встречные выплаты по плавающей ставке, обычно представляющей собой LIBOR плюс спрэд (рис. 6.15). Дата прекращения свопа согласовывается с датой погашения облигаций, так что оба эти события происходят одновременно. Заменяя платежи по фиксированной ставке платежами по плавающей ставке, инвестор может получить выгоду от роста процентных ставок в тот момент, когда цена облигаций с фиксированной ставкой может упасть. Создание «синтетического» инструмента с фиксированной ставкой Операция здесь протекает аналогично вышеописанному примеру. Инвестор покупает или имеет в своем портфеле облигации инвестиционного уровня без права досрочного погашения, по которым он получает купонные выплаты процента по плавающей ставке. Инвестор заключает своп, на основании которого он осуществляет выплаты контрагенту по плавающей ставке, а получает – по фиксированной (рис. 6.16). Дата прекращения свопа согласовывается с датой погашения облигаций, так что оба эти события происходят одновременно. Это позволяет инвестору зафиксировать более высокую доходность в момент, когда процентные ставки падают.

«Переупаковка» имеющихся активов С помощью свопа на основе активов можно осуществить «переупаковку» нескольких составляющих портфель облигаций с различными датами выплаты процента и сроками погашения, переводя потоки с фиксированной ставкой в полугодовые платежи по плавающей ставке, которые получают покупатели «переупакованных» обязательств FRN. Облигации, лежащие в основе портфеля, переходят в собственность холдинговой компании, которая выпускает «переупакованные» обязательства FRN и заключает своп. Возможности арбитража при использовании свопов на основе активов Эмитент привлекает средства на рынке с фиксированной ставкой. Затем он заключает своп, получая фиксированную ставку и выплачивая плавающую ставку ниже LIBOR. Два платежа по фиксированной ставке компенсируют друг друга, и эмитент в итоге привлекает средства по ставке ниже LIBOR. Эти средства он использует для покупки на рынке портфеля облигаций с фиксированной ставкой. Здесь эмитент заключат второй своп, в рамках которого контрагент получает фиксированную ставку, а эмитент – плавающую ставку, обычно равную LIBOR плюс спрэд. Цель эмитента – приобрести активы с доходностью, равной LIBOR плюс спрэд, финансируя эту позицию по ставке ниже LIBOR. Преимущества и недостатки использования свопов на основе активов Свопы на основе активов имеют много достоинств. Они, как и вообще все свопы, предоставляют управляющему портфелем гибкое средство достижения своих целей. В частности, благодаря им существует возможность получения большего дохода, чем при простом инвестировании в облигации. Кроме того, они позволяют распределить кредитный риск среди лиц, не фигурирующих на рынке облигаций. Наконец, ведущие управляющие выпусками варрантов, дающих право на покупку акций, могут иногда использовать свопы на основе активов для «переупаковки» облигаций и истекшими варрантами, находящимися в их портфеле. Конечно, использование этих инструментов сопряжено и с недостатками. Во-первых, пользователь должен принять на себя двойной кредитный риск – риск эмитента облигаций и контрагента по свопу. Во-вторых, рынок свопов на основе активов не является ликвидным, так что размещение пакетов может быть затруднительным.

|

||||||||||||

|

|

||||||||||||