|

||||||||||||

|

||||||||||||

| Какой брокер лучше? Альпари Just2Trade R Trader Intrade.bar Сделайте свой выбор! | ||||||||||||

| Какой брокер лучше? Just2Trade Альпари R Trader | ||||||||||||

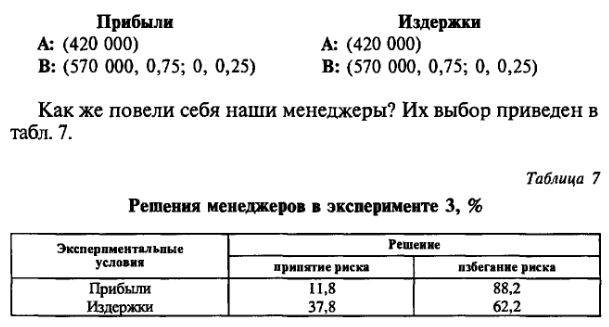

Эксперимент 3Достаточно часто финансовым менеджерам приходится принимать решения в ситуациях, когда различные альтернативы представлены не в форме прибылей и убытков, а в форме издержек и затрат. Целью эксперимента 3 было исследование поведения менеджеров в ситуациях, когда исходы представлены не только в виде прибылей, но и в виде издержек. Наш интерес вызван некоторой неясностью, связанной с тем, будет менеджер избегать риска, когда исходы представлены как издержки, или же принимать на себя дополнительный риск. Если менеджер рассматривает издержки изолированно от прибылей, которые эти издержки могут сгенерировать в будущем, то в этом случае можно ожидать принятия на себя риска менеджером, так как издержки оказываются эквивалентом убытков. Если же менеджер рассматривает издержки в комплексе с прибылями, которые они генерируют, то в этом случае, наоборот, можно ожидать, что менеджеры начнут избегать рисков. Как повели себя наши испытуемые? Для проведения эксперимента вся выборка менеджеров случайным образом была разбита на две равные группы. Одна группа была поставлена в условия, когда исходы формулировались в терминах прибылей, а другая – в условия, когда исходы формулировались в терминах издержек. В группе, поставленной в условия прибылей, менеджерам было сказано: «Продукт А является устоявшимся продуктом, т. е. на него есть постоянный, стабильный спрос. В случае если вы решите производить этот продукт, ваша компания наверняка получит прибыль 420 тыс. долл. У вас также есть альтернативный продукт В, который является новым продуктом, и спрос на него не известен наверняка. Проведя исследование рынка, ваши аналитики пришли к выводу, что с вероятностью 75% вы можете получить на продукте В 570 тыс. долл., а с вероятностью 25% – не получить ничего». В соответствии с классической теорией принятия решений менеджеры должны выбрать рискованный продукт В, так как ожидаемая доходность этой перспективы превосходит доходность перспективы, приносящей прибыль наверняка (427,5 тыс. долл., против 420 тыс. долл.). Таким образом, выбор перспективы, приносящей прибыль наверняка, есть знак того, что менеджеры избегают рисков. Менеджеров в экспериментальных условиях, связанных с издержками, попросили выбрать между двумя инвестиционными альтернативами, чьи исходы были записаны в терминах издержек. В качестве двух альтернативных инвестиционных проектов были взяты две программы НИОКР, проведение которых было связано со значительными издержками. Объемы денежных средств и вероятности были теми же самыми, что и в экспериментальных условиях, связанных с прибылями. Менеджерам было сказано, что каждая из двух инвестиционных альтернатив окажется успешной и что первая альтернатива требует на свое завершение дополнительных 420 тыс. долл., в то время как вторая с вероятностью 75% может потребовать на свое завершение дополнительных инвестиций объемом 570 тыс. долл., а с вероятностью 25% уже сделанные вложения могут оказаться достаточными для успешного завершения проекта. В традиционной записи условия эксперимента 3 выглядят следующим образом.

Итак, менеджеры стремятся избегать рисков в экспериментальных условиях, связанных как с прибылями, так и с убытками. В условиях, связанных с реализацией прибылей, более 88% менеджеров предпочли исход, известный наверняка, и только около 12% выбрали более рискованную альтернативу. В условиях, связанных с убытками, 62% менеджеров предпочли наименее рискованную альтернативу, требующую на ее проведение издержек объемом 420 тыс. долл. Несмотря на то, что процент избегающих риска менеджеров во вторых экспериментальных условиях значительно ниже процента избегающих риска в первых экспериментальных условиях, поведение менеджеров во вторых экспериментальных условиях необычно отличается от поведения, которое мы наблюдали в предыдущих экспериментах. Издержки напрямую снижают текущие показатели деятельности менеджера. Поэтому если бы менеджеры при принятии решений рассматривали издержки изолированно от прибылей, которые эти издержки могут сгенерировать в будущем, то мы должны были бы наблюдать знакомую картину – чрезмерное принятие риска менеджерами. Но большинство менеджеров демонстрирует прямо противоположное поведение – избегает рисков. Причем они не просто избегают рисков, а (как это у нас обычно и бывает) чрезмерно избегают рисков. Подобное можно объяснить лишь тем, что опытные менеджеры предпочитают рассматривать издержки в комплексе с прибылями, которые они генерируют, а не как чистые убытки. Итак, результаты эксперимента 3 позволяют нам сделать следующий вывод: менеджеры будут демонстрировать принятие риска только тогда, когда альтернативы будут сформулированы в терминах «чистых» финансовых убытков.

|

||||||||||||

|

|

||||||||||||