|

||||||||||||

|

||||||||||||

| Какой брокер лучше? Альпари Just2Trade R Trader Intrade.bar Сделайте свой выбор! | ||||||||||||

| Какой брокер лучше? Just2Trade Альпари R Trader | ||||||||||||

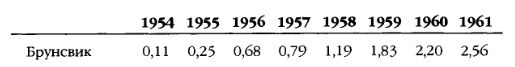

Мистер Смит признается в своей предвзятостиПосле того как я показал вам тропинку к действительно большим деньгам, может статься, что биржа как финансовый инструмент вас перестала интересовать. Если это так, то я, положа руку на сердце, должен признаться в собственных предвзятости и ограниченности. Вам останется лишь внести поправку на эту предвзятость, ею, кстати, пропитана не только настоящая глава, но и все прочие, а уже после внесения поправки вы сможете лучше понять, что же представляет собой постоянно ускользающий австралопитек Я за вас этого сделать не могу. Все, что я могу сделать, – это обратить ваше внимание на мой собственный астигматизм*. На рынке существует неисчислимое количество способов делать деньги, а все мы люди с разными поведенческими характеристиками. Если нам до сих пор давали конфетку за то, что мы нажимали красную кнопку, когда раздавался звонок, то мы будем смотреть на эту красную кнопку с особой симпатией. До тех пор, пока, нажав на нее в очередной раз, не получим удар током. То, что будет изложено ниже, в упрощенном варианте может быть названо моей собственной красной кнопкой. А когда красная кнопка больше не работает, нам остается только перебраться в какое-нибудь безопасное место или найти людей, умеющих работать с кнопками желтыми и синими. В одном моменте моя предвзятость так сильна, что я просто должен упомянуть об этом немедленно, поскольку в данном случае моя убежденность идет против течения очень и очень распространенной идеи – идеи о том, что если вы покупаете солидные акции и кладете их в безопасное место, то в долгосрочной перспективе вы просто не можете проиграть. Как сказал однажды Кейнс, «в долгосрочной перспективе мы все покойники» или, как поется в песне, «все рождается, чтобы умереть». Самый сильный аргумент против теории покупки солидных акций и откладывания их в долгий ящик был опубликован наследниками некоего Тимоти Бэнкрофта. Мистер Бэнкрофт оказался достаточно ловким человеком для того, чтобы выбраться невредимым из Великой Паники 1857 года, о которой он написал следующее: «В ней [в Великой Панике 1857 года] я виню фиаско Дреда Скотта, беспечную монетарную политику последних нескольких лет и чрезмерно, чрезмерно самоуверенную спекуляцию на железных дорогах и сельскохозяйственных землях западных штатов». Согласно рекомендации мистера Бэнкрофта, делать следовало вот что: «Купить надежные ценные бумаги, убрать их в ящик и забыть об их существовании». Такими надежными ценными бумагами могли быть, конечно же, только акции компаний, «имеющих дело с предметами потребления, на которые и в Соединенных Штатах, и во всем мире всегда будет стойкий высокий спрос». Звучит, согласитесь, вполне разумно. Мистер Бэнкрофт умер, оставив наследство в $1355 250, а если вы примете во внимание, что это были не облагавшиеся налогами доллары середины девятнадцатого века, когда полный ужин из восьми блюд в ресторане «Дельмонико» стоил меньше доллара, то вы поймете, что это было очень солидное состояние. Ошибка же мистера Бэнкрофта заключалась в том, что он закрыл свои бумаги в ящик и ни разу их там не тревожил, так что, когда наследники добрались до его портфеля ценных бумаг, то оказалось, что «Саузерн Цинк», «Голд Белт Майнинг», акции компании «Кэрелл» из Нью-Хэмпшира, а равно и компании «Американский Будильник» стоили ровно 0 долларов и 0 центов. Такой же суммой автоматически стало оцениваться и все наследство, что и побудило одного из наследников опубликовать всю эту историю – как предупреждение для других. Ничто не может работать всегда и при всех типах и разновидностях рынка. В этом главный просчет всех систем и всех книжек, которые убеждают вас, что «Вы тоже можете сделать миллион долларов». Важно понять одно: Игра таит великий соблазн. Если вам доставляет большое удовольствие играть, то остановиться может быть трудно, даже если кнопка раз за разом обжигает ваш палец током. Повторяющийся электрошок усиливает вашу тревожность, а тревожность есть враг индивидуальности, а без обретения индивидуальности покоя нет. (Это слова из песни, которой будет кончаться первый акт мюзикла, написанного по мотивам данной главы.) Если вы действительно любите участвовать в Игре, то любое действие лучше бездействия, – а ведь иногда именно бездействие оказывается наилучшим методом, особенно если оно предпринято после сопоставления всех измеримых вариантов. Если принято решение не принимать решений, то это такое же валидное решение, как и решение действовать. Я это вычитал в книге Честера Барнарда «Функции руководителя» – автор ее много лет назад был президентом телефонной компании «Белл» в штате Нью-Джерси. Книгу я не читал уже давно, и фрагмент о решении не принимать решений, пожалуй, единственное место, которое я помню, но зато оно не раз и не два помогало мне в восхитительные периоды откладывания всех сегодняшних дел на туманное послезавтра. А теперь давайте посмотрим на кое-какие некрасные кнопки. Некоторые люди умеют делать деньги на бирже, предвидя изменения экономических циклов. Великие и зрелые американские компании не увеличивают прибыли каждый божий год. Когда дела идут хорошо, они делают много денег, когда не очень, – они делают меньше. Успех разыгрываемой партии зависит от проницательности игрока в оценке экономических данных. Положим, у нас было два неудачных автомобильных года подряд. Определяя уровень лома на автомобильных кладбищах, средний возраст машин на дорогах, ожидаемые доходы населения, число новых покупателей, вступающих в определенный возраст, долю просроченных кредитов на приобретение автомобилей, а также ряд прочих факторов, мы можем прийти к вполне обоснованному выводу, что следующий год может быть для автомобильной промышленности веселей – при условии, что экономика будет на подъеме или хотя бы на том же уровне. И после того, как мы – благодаря нашим ученым-экономистам – определились с экономикой в целом, у нас остаются практически три возможности выбора. «Дженерал Моторс» доминирует в индустрии, и консервативно настроенные люди выберут этот безопасный путь. «Крайслер» имеет самые большие обязательства по кредитам, а посему он представляет собой наибольший риск, да тут еще и зависимость от субфакторов внутри главного фактора, – например, от того, примет ли публика его новую модель. Но это же делает игру с ним потенциально наиболее прибыльной, если кто-то готов рискнуть. «Форд» оказывается где-то посередине. Существует разновидность такого подхода, называемая «циклически растущая доходная база». Доходы «Дженерал Моторс» цикличны по своему характеру, – это знают все. То есть они идут вверх или вниз от года к году в прямой зависимости от того, как идут дела в данной отрасли промышленности в целом. Потом какой-нибудь смышленый аналитик заметит, – как это сделали смышленые аналитики в начале шестидесятых, – что, хотя доходы «Дженерал Моторс» и колеблются, высшие и низшие точки этих колебаний за последний пятилетний период выше, чем те же точки за предыдущие пять лет. Иными словами, усредняющая линия, проведенная через все колебания, будет растущей, потому что рынок в целом расширяется, «Дженерал Моторс» имеет свою серьезную долю в общем рынке, и его коэффициент прибыльности остается прежним или растет. Поэтому, как утверждают, акции «Дженерал Моторс» должны торговаться по цене не в восемь-девять раз выше прибыли на акцию, как акции какого-нибудь медного рудника, а коэффициент должен быть ближе к коэффициенту Доу-Джонса, то есть акция должна котироваться по цене в четырнадцать-пятнадцать раз выше прибыли на одну акцию. Когда акции «Дженерал Моторс» поднимаются на 30-40 процентов, один этот подъем добавляет больше «бумажной ценности» всему биржевому рынку, чем все бойкие компьютерные компании, вместе взятые. «Дженерал Моторс» имеет на рынке 286 миллионов акций, и рост в 30 пунктов дает дополнительный прирост в почти $9 миллиардов. «Айтек», «Солитрон», «Флаинг Тайгер», «Эмери Эйр Фрайт», «Нортвест Эйрлайнз» и все прочие фавориты нынешнего десятилетия не наскребут $9 миллиардов и совместными усилиями. Но с другой стороны, вы поздненько подступаетесь к «Дженерал Моторс». Лучшее, что вы могли сделать, это унаследовать акции великой компании. Эти девять миллиардов дополнительного богатства идут на пользу существующим держателям. А если вы – даже очень проницательно – покупаете акции «Дженерал Моторс» накануне большого рывка вверх, то получите в лучшем случае 40-50 процентов на вложенные деньги. Это никогда не сделает вас очень богатым человеком, хотя вы и можете испытать удовлетворение, будучи в компании людей с унаследованным богатством. Еще одна некрасная кнопка. Некоторые люди зарабатывают на том, что предугадывают колебания процентной ставки. Существует целая группа акций, чрезвычайно чувствительных к колебаниям рынка облигаций и к политике Федерального резервного банка, которая определяет, станут ли деньги дешевле или дороже. Очень симпатичные прибыли можно получить на банковских акциях, бумагах финансовых компаний и ссудно-сберегательных ассоциаций, а также на акциях коммунальных служб, которые также чувствительны к подобным вещам. Колебания цен ценных бумаг таких компаний часто гораздо больше, чем у акций старых корпораций, которые являются определяющей частью экономических циклов. Но здесь вам предстоит предугадать не только поведение процентной ставки, но и степень, в которой все ее движения уже были учтены. Иная группа инвесторов может неплохо заработать на бумагах, которые в принципе являются игрой на ценах товаров и продуктов. То есть, инвестор должен понять, что, скажем, спрос на медь должен в течение нескольких ближайших лет превышать ее предложение, что производство меди не вырастет пропорционально спросу и что, следовательно, неизбежный рост цен на медь рекой вольется в прибыли некоторых меднодобывающих компаний, а этот будущий рост учтен еще не был. Есть группа относительно консервативных инвесторов, которые вкладывают деньги в акции так называемых «падших ангелов». «Падший ангел» – это компания, чьи показатели покатились вниз, в результате чего рынок стал в панике распродавать ее акции. В конце концов, все продавцы, реагировавшие на ухудшение дел в компании, распродали все, что имели, после чего акции добираются до положенного им уровня и там погружаются в спячку. Потом приходит новый менеджмент и Что-То Делает продает убыточные филиалы, закупает новые, меняет программы и мировоззренческий подход. Если вы купите такого «ангела» после его долгой спячки, риск здесь невелик. А если то, что они там у себя меняют, сработает, то вы можете неплохо на этом поживиться. Проблема в том, что кто-то же должен проделать работу по обнаружению этого залегшего в спячку зверя, да к тому же проверить хорошенько, насколько надежна вся история о нововведениях. И, конечно, неплохо быть уверенным в том, что дно, на которое опустилась вся эта тина, действительно дно, а не просто случайный выступ на полпути вниз. Хороший пример успешного взлета «падшего ангела» в этом десятилетии – «Сперри Рэнд», чей менеджмент взял полумертвую компанию под полный контроль, а потом заставил барахтающееся подразделение «Унивак» плыть в нужном направлении. Пример, когда реорганизация компании закончилась не столь удачно – «Мэсси-Ферпосон», чей менеджмент, казалось, тоже все достаточно четко выстроил. В то время как «Сперри» заработала на полных оборотах, у «Мэсси» раз в полгода что-то давало мощные сбои, и после того, как положенная на выздоровление отсрочка вышла, покупатели потеряли всякий интерес к «Мэсси». Многие считают, что в будущем, и даже ближайшем будущем, деньги могут сделать инвесторы, вложившиеся на 100 процентов в акции золоторудных компаний и 12-процентные государственные облигации. Эти инвестиции станут особенно выгодными, если настанет монетарный хаос, который многими ожидается. Во всех этих примерах, – а список их далеко не полон, – обязательна одна вещь: кто-то и где-то должен проделать серьезный финансовый анализ и собрать определенное количество экономических данных. При виде хорошо проделанной работы по сбору и анализу данных я всегда испытываю определенное интеллектуальное удовлетворение – и, если сторонник желтой или синей кнопки умело отстаивает свои убеждения, я вполне мог бы за ним последовать. Но меня не греет сам подход этих людей. В моей собственной биографии он заметного следа не оставил, и, когда я вижу его адептов в толпе, мой пульс не учащается от радостного волнения. В пятидесятые годы я по случаю был связан на Уолл-стрит с партнером, бывшим одним из первооткрывателей концепции, которую мы назвали «темп накапливающихся доходов». Речь, я думаю, должна была бы идти не о «накоплении», а о «росте», но в последнее время этим словом, по-моему, описывается абсолютно все в этом мире. Мой друг свято верил в растущие доходы, и гласом вопиющего в пустыне он проповедовал свою веру во взаимных и пенсионных фондах. К моменту своей безвременной кончины у него была внушительная группа последователей и еще более внушительная сумма на банковском счету. И поскольку мы все получили на этом немало удовольствия и немножко денег, то и сейчас, если я вижу что чьи-то Доходы накапливаются симпатичным образом, у меня возникает самое теплое чувство. Если вы откроете любой имеющийся под рукой справочник по акциям и увидите такую, скажем, строчку, то вам станет понятно, что что-то здесь происходит:

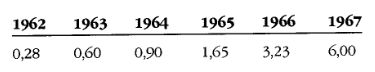

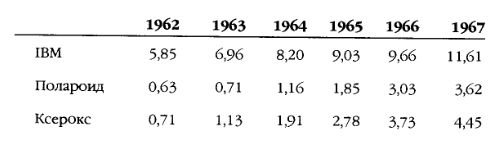

Вот вам компания, чьи доходы на акцию растут от года к году, и в поразительном темпе. Значит, эта компания что-то делает правильно. Данный пример – «Солитрон Дивайсиз», чьи акции продавались по $1 в 1962, но уже по 275 в 1967. В 1962-м суммарная капитализация «Солитрона» была меньше $1 миллиона, а в 1967-м ее рыночная стоимость составляла более $200 миллионов. Прибыли «Солитрона» увеличились в двадцать раз, но мнение рынка об этих прибылях увеличило цену акций в 250 раз. Каждый, кто купил эти акции в 1962 году и держит их до сих пор, вполне доволен. А тот, кто вложил $10000 в эти акции в мрачное время 1962 года и держал их вплоть до 1967-го, мог спокойно вернуть свои $10000 – притом, что остаток на его счету составлял бы около $2,5 миллионов. Именно так и делается богатство на бирже. Вот вам растущие доходы на акцию трех великих «старших сестер экономического роста» – IBM, «Полароида» и «Ксерокса»:

С помощью немудреной арифметики вы легко вычислите темп, с которым происходит рост доходов. Чем выше этот темп, тем больше рынок готов платить за отдельно взятую акцию. Иными словами, коэффициент, прилагаемый рынком к доходам на акцию, возрастает не только с ростом этих доходов, но и с темпами их роста. Принимая во внимание прочие обстоятельства, – чего мы пока делать не будем, – рынок заплатит за доход, растущий в темпе 30 процентов, больше, чем за 15-процентный рост, и заплатит больше за 50-процентный рост, чем за 30-процентный. А когда рынок обнаруживает 100-процентный рост, он просто сходит с ума, и все законы и правила летят ко всем чертям. Теперь давайте попробуем решить элементарный тест. Заполните пропущенные слова: «Чтобы разбогатеть, надо найти акции, чей _______ рос в очень высоком _______, после чего цена этих акций взлетает, что и требовалось доказать». Если вместо пропущенных слов вы проставили «доход» и «темп», то вы, может, и мастер решения тестов, но в данном случае вы попали пальцем в небо, поскольку вопрос был на засыпку, и вам надо было пометить его в целом одним-единственным словом: «Неверно». А вот теперь, используя не более двадцати пяти слов, напишите кратенькое объяснение, почему вышеприведенный тезис неверен. Можете писать здесь: Если вы написали «потому что отчеты показывают нам прошлые цифры, а рынок заботит будущее», или что-то в этом роде – можете вернуться в класс и продолжать занятия. Вот вам еще один пример:

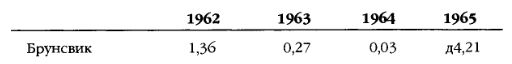

Лестница перевернулась на 180 градусов, а маленькое «д» в последней колонке означает «дефицит», то есть минус. «Брунсвик» прочно держал в своих руках производство пинспоттеров, то есть механизмов, выставляющих кегли в кегельбанах после каждого удара, но царивший в стране кегельный бум таил в себе зерна собственной гибели, как и любой бум. Кегельбаны росли повсюду, как грибы, но населенный пункт, способный дать заработок одному кегельбану, не прокормит ни одного, если там же появится второй, и они примутся делить население между собой. Пинспоттеры «Брунсвика» продавались в кредит, а когда многие из заказчиков обанкротились, у «Брунсвика» на руках осталась куча бывших в употреблении пинспоттеров и огромные убытки – это и был их «накапливающийся доход» в результате. Акции «Брунсвика» умудрились слететь с 74 до 8 в одном из самых крутых падений в истории биржи. Вы можете поискать и найти примеры других компаний, каждая из которых была уникальной, находила свой золотой ключик к лестнице доходов, ведущей вверх и только вверх, а потом обрушивалась в пропасть. Акции полупроводниковой индустрии в ранние шестидесятые вели себя точно так же. Так что после того, как некая компания, например, «Солитрон», продемонстрировала свой рост доходов, вы можете захотеть, а можете и не захотеть купить ее акции. Но что вам хотелось бы, так это найти компанию, которая проделает то же самое в следующие несколько лет. А для этого вам надо не только знать, что эта компания что-то делает правильно, но знать и то, что именно она правильно делает, и почему этот рост доходов имеет место. Доходы на акцию не растут автоматически, даже когда дела идут неплохо, а рынок в целом на подъеме. Скажем, копировальный бизнес в последнее десятилетие рос с лихорадочностью одержимого, однако на целом ряде акций этой индустрии можно было серьезно покалечиться. Иногда доходы на акцию могут расти в течение нескольких лет потому, что бизнес может быть очень уж хорош, и никому из конкурентов пока не удалось понизить свои цены и переманить работников отдела сбыта, то есть создать конкурентную язву, которая бывает столь полезна для потребителя, но столь вредна для чистой прибыли компании. Любая компания, чьи доходы растут постоянно, или, что еще важнее, предполагают расти постоянно, в чем-то, несомненно, уникальна. Конкуренты тоже умеют читать отчеты о доходах, а жирные цифры дохода это всегда приглашение прийти и снять сливки. Значит, компания, которая в чем-то уникальна, имеет нечто, чего конкуренты пока не в состоянии взломать. И эта-то уникальность и стоит стеклянной стеной вокруг цифр чистой прибыли. Посмотрим снова на трех «старших сестер экономического роста»: «Ксерокс», «Полароид» и IBM. Масса прочего народа производит копировальные машины, но только «Ксерокс» выпускает машины, позволяющие делать копии на любой бумаге. Ксерографию окружает мощное кольцо из более чем пяти сотен патентов, а в компаниях копировальных машин типа «Брунинг» или «Деннисон» наверняка едва ли не каждый босс вручает бумаги секретарше и говорит: «Отксерокопируйте вот это». «Ксерокс» стал глаголом, и он доминирует в своей отрасли. А вот когда машины других компаний научатся ксерокопировать так же хорошо, как и ксероксы, то «Ксероксу» неплохо будет быть готовым к тому, чтобы произвести в своих лабораториях какое-нибудь новое чудо. Целый ряд фирм делает фотокамеры, еще целый ряд компаний изготовляет фотопленку, но только одна фирма – «Полароид» делает пленку, которая за десять секунд выдает вам готовый снимок. Вокруг этой технологии тоже стеной стоят сотни патентов. IBM доминирует на компьютерном рынке, который и в целом растет очень и очень внушительно. Это не первая компания, которая стала делать компьютеры – и каждая их модель не обязательно лучше всех прочих в этой же области. То, что делает IBM уникальной компанией, – это широта ее маркетинговой компетентности. Потребителям не нужна та или иная машина; им просто нужно контролировать свой инвентарь или решать какие-то конкретные проблемы. И здесь у IBM-овских специалистов по сбыту имеется широчайший и самый современный набор средств применительно к каждой конкретной проблеме, а их технический персонал всегда готов ринуться в бой. Но не патенты и не выпускаемые товары делают компанию уникальной. Срок действия оригинальных патентов «Полароида» уже вышел, и любой, кто захотел бы выпускать полароидные снимки образца 1948 года – коричневые и тускнеющие, – имеет полное право это делать. Уникальной любую компанию делают люди: умы и таланты людей. Иногда эти люди получают патенты, иногда они создают высокую репутацию в обслуживании, но они всегда производят нечто, что нелегко скопировать всем остальным. Например, вот что нелегко скопировать у фирмы «Эйвон»: целую армию женщин, продающих косметику «Эйвон» от двери к двери. В проспектах каждой новой акции имеется параграф, который информирует нас, что преимущества данной компании вовсе невелики. Проспект – это юридический документ, написанный уолл-стритскими адвокатами, а цель этих адвокатов в данном случае – рыдать так громко, чтобы ни один инвестор впоследствии не мог пожаловаться, что его ввели в заблуждение. Абзац такого документа – в переводе с юридического языка на человеческий – сообщает примерно следующее: «Компания получила 244 патента на свои машины «Диджитал Дейташмяк». Однако у Компании есть Конкуренты, значительно превосходящие Компанию своими размерами и финансовыми ресурсами. Возможности Компании поддерживать уровень своих прибылей и оставаться в деле зависят от способности ее людей опережать упомянутых Жадных Гигантов, создавать новые товары и услуги. Компания вовсе не уверена, что она сможет это делать, но всем чертям назло она будет стараться изо всех сил». Естественно, что в тот день, когда IBM произведет более дешевую и быструю машину, чем «Диджитал Дейташмяк 600», к тому же такую, которая хорошо впишется в основную линию продукции IBM, – в тот же самый день компании «Диджитал Дейташмяк» останется только сидеть и подсчитывать свои патенты, поскольку, если они не изобретут что-то еще, их «накапливающиеся доходы» приплыли. Но даже если каким-то чудом вы знаете будущий темп роста доходов милой вашему сердцу компании, которую вы только что раскопали, вы все-таки понятия не имеете, как рынок будет капитализировать рост ее доходов. Иногда рынок платит цену, в двадцать раз превышающую доход на акцию, за компанию с ежегодным темпом роста доходов в 30 процентов. Иногда рынок за такую же компанию платит с коэффициентом шестьдесят. А иногда рынок набрасывается на приличный темп роста с жадностью обжоры, особенно в периоды, когда облигации и прочие более консервативные ценные бумаги не кажутся привлекательной альтернативой. В другие времена эти альтернативы могут быть достаточно привлекательными для того, чтобы оттянуть деньги, которые пошли бы на покупку акций с приличным ростом дохода. Все зависит от психологического климата, преобладающего в данный период. Конечно, всегда безопаснее покупать «накапливающиеся доходы» дешево, нежели дорого – и если вы покупаете акции по цене в восемнадцать, четырнадцать, одиннадцать раз выше дохода на акцию, то нужен очень уж промозглый климат, чтобы такое соотношение осталось для рынка незамеченным. Но поскольку вы никогда не оказываетесь на месте происшествия первым, то всегда обнаруживается что-то, что делает милые вашему сердцу акции дороговатыми: то конкуренция постоянно выглядывает из-за плеча, то сами акции уже успели резко подняться в цене, а то и весь рынок вдруг катится ко всем чертям. Хорошо, но если IBM, «Ксерокс» и «Полароид» уже имеют это Нечто Уникальное, то не проще ли просто купить их и спрятать поглубже в ящик стола? Безусловно, в прошлом можно было жить припеваючи, купив эти акции либо во времена общего пессимизма на бирже, либо тогда, когда альтернатив было такое множество, что рынок к этим акциям остался равнодушен, – короче говоря, в нижней точке маятника отношения цены к доходу акции. Но в нашем примере «Брунсвик» тоже имел нечто уникальное или почти уникальное: механические пинспоттеры. А каким бы чудесным ни был товар, ни одна компания не застрахована от ошибок менеджмента. Корпорация в силу ее юридической дефиниции может быть бескровной и бессмертной, но вопреки всем юридическим дефинициям все рождается, чтобы умереть. Компании, располагающие чем-то уникальным, не всегда сломя голову летят навстречу катастрофе. Чаще всего они напоминают юных красавиц, становящихся со временем почтенными зрелыми матронами, – точь-в-точь, как и те матроны, которые смолоду красавицами не были. Какое-то время рынок продолжает за них переплачивать, – воспоминания о красоте столь сильны, что джентльмены, чье сердце некогда растаяло при виде такого очарования, не замечают ни появляющихся морщин, ни мешковатости форм. Но по мере того, как в игре появляются новые джентльмены, появляются и новые красавицы, ждущие уже их, а на одних воспоминаниях матронам трудновато продержаться. Кроме того, они уязвимы, потому что целые группы рано или поздно идут вниз. Например, акции химических компаний покупались на рынке в 1950-е гораздо выше номинала. А теперь исчезла не только эта переплата, но и сами акции продаются со скидкой на уровне ниже среднего для Доу-Джонса. Есть и еще одно замечание по поводу всего этого сопоставления прошлых и настоящих успехов – замечание арифметического характера. Уже не раз помянутые «старшие сестры» могут снова послужить хорошей иллюстрацией. Суть замечания сводится к тому, что чем больше ты растешь, тем сложнее поддерживать процентную величину роста на постоянном или увеличивающемся уровне, потому что базовая цифра становится слишком большой. Компания с уровнем продаж в $10 миллионов и располагающая чем-то уникальным может за год удвоить свои прибыли. Компания с уровнем продаж в $1 миллиард попросту слишком огромна для того, чтобы за год удвоить свою прибыль. Для каждого продвижения в росте прибылей нужны время, энергия и капитал, а ни один из этих факторов не может быть бесконечным. IBM имеет на рынке 56 миллионов акций, а их рыночная цена составляет на момент написания этой книги более $30 миллиардов – тридцати миллиардов долларов. Чтобы удвоилась рыночная стоимость акций IBM, а значит, выросли вдвое в цене ваши личные IBM-овские акции, необходим небывалый национальный и международный ажиотаж со стороны как профессиональных, так и непрофессиональных инвесторов, потому что нужна гигантская покупательная мощь, чтобы двинуть вверх цифру в $30 миллиардов. С другой стороны, один или несколько профессиональных инвесторов с корпоративной покупательной способностью легко могут сдвинуть цену акций компании, у которой на рынке менее миллиона акций с рыночной стоимостью в $15-30 миллионов. И здесь я признаюсь в своей слабости к малым компаниям. Когда у компании на бирже до миллиона выпущенных акций, ее рынок менее активен, а цена акций гораздо более переменчива, но это меня вряд ли способно остановить. Радостное возбуждение от резких перемен цены с лихвой перекрывает риск Милый и безопасный «падший ангел» при стечении благоприятных обстоятельств может дать вполне удовлетворительный выигрыш, но до него далеко, а по пути к нему вы очень скоро заскучаете. И тогда вам понадобится другая Игра – или хотя бы что-то еще, что происходит в это же самое время. Но вялый рынок может быть очень обманчивым для купли и продажи нервных акций, а в некоторые периоды от таких акций вообще следует держаться подальше. Вы должны знать, как в целом в данный момент времени ведет себя рынок. А на рынках царят циклы, как и во всех других жизненных ритмах. И если теперь вы готовы перейти к красной кнопке, – а это единственная кнопка, устраивающая меня, – то вам следует хорошенько запомнить еще одно правило. Надо концентрироваться – и в данном случае речь не только о дзен-буддистском смысле слова Выгоды диверсификации многочисленны – при условии, что вы хотите приземлиться в самом центре группы середняков. Говоря «концентрироваться», я имею в виду, что надо концентрироваться буквально на нескольких акциях. В каждый отдельно взятый момент только несколько акций имеют максимальный потенциал, к тому же я недостаточно башковит, чтобы следить за большим количеством акций одновременно. (Иногда, когда в движение приходит вся малоликвидная часть рынка, вам приходится покупать больше разных акций уже хотя бы потому что мелкие акции в условиях вялого рынка могут от вас удирать, и вы не в состоянии закупить их в достаточном количестве, но такие периоды на рынке крайне редки.) Рочестерский университет, добившийся одного из самых блестящих результатов среди дарственных фондов, располагает всего лишь двадцатью семью акциями в своем фонде в $400 миллионов. А если мы будем считать бумаги коммунальных служб за один пакет, то количество акций сократится до двадцати. Самым известным сторонником концентрации был Джеральд Лоэб, партнер в «И.Ф. Хаттон» и автор книги «Битва за выживание инвестмента». Хотя книга Лоэба была написана много лет назад и составлена из серии его газетных статей, она до сих пор содержит самые меткие замечания о том, что такое биржа на самом деле в отличие от того, чем она должна была бы быть. «Безопаснее всего, – говорит Лоэб, – ставить все на одну карту, а потом за этой картой внимательно следить». Конечно, Лоэб не имел в виду буквально одну карту, но смысл понятен. Уинтроп Ноултон, совладелец фирмы «Уайт энд Уэлд», написавший книгу «Растущие возможности обыкновенных акций», рекомендует держать от пяти до шести акций при портфеле до $100000 и от десяти до двенадцати при портфеле до $1 миллиона. Для работы с красной кнопкой, однако, и это многовато. Если вы сконцентрированы на всего лишь нескольких акциях, вы должны соизмерять потенциал каждой из них с потенциалом каждой возникающей идеи. А это вынуждает вас сплавлять наименее удачные акции, чтобы принять на борт новые и более перспективные. Иногда у вас вообще могут быть акции одной-единственной компании. Согласен, работа с красной кнопкой – не для вдов и сирот, но это признание в предвзятости, а не руководство для начинающих. Да и я сам и не сирота, и не вдова. О’кей, теперь вы просто жаждете найти Иное Решение. Вы готовы идти ва-банк Вы уже шагнули за пределы самого себя и уже знаете, кто вы есть на самом деле. Из зеркала на вас смотрит лицо прожженного игрока, холодного, крутого, постоянно взвешивающего измеримые варианты. Но каким же неведомым образом вам сыскать подходящих кандидатов? Вы высматриваете новый «Солитрон», новый «Ксерокс» – компанию, чьи доходы на акцию будут расти с таким постоянством, что рынок будет от нее просто без ума. Где обитает это неземное существо, и какие драконы стерегут путь к нему? Я не могу вам этого сказать. Я могу дать вам целую кучу общих рекомендаций, но все они не новы. Вы сами можете найти их в уже упомянутой книге «Растущие возможности обычных акций» и в книге Филипа Фишера «Обыкновенные акции и необычайные прибыли». Вы знаете, что компания-кандидат должна располагать чем-то уникальным, чем-то, что не позволяет остальным с легкостью делать то же самое. Ее рынки растут, она выдает на гора изобретения и создает для этих изобретений новые собственные рынки. В ней работают талантливые люди – талантливые как финансово, так и в плане науки и дизайна. Она адекватно и результативно финансируется. Ее менеджмент построен на солидном резерве, так что отсутствие одного-двух ключевых игроков не ставит команду под угрозу. Как компания, она может стареть, но остается вечно молодой благодаря своей изобретательности. В ее кассу вливается постоянный процент со сбыта свежих товаров, процессов или идей. И она достаточно мала, чтобы все еще быть девушкой на выданье. Такое описание можно было бы назвать «Ах, какая девочка у меня для вас есть». Она писаная красавица, у нее фантастическая фигура, она обаятельна и дружелюбна, она энергична, но не агрессивна, она умна, она очаровательна, она полна энтузиазма, она любит то же, что любите вы, и она уже сказала мне, как много она слышала о вас. Вы уже знаете, что вы ищете, но вы так и не знаете, где это можно найти. Давайте на момент послушаем Фила Фишера. Фил – инвестиционный консультант в Сан-Франциско. Он работает всего лишь с дюжиной клиентов, или около того, так что вас он уже не возьмет. У Фила Фишера выдающаяся репутация мастера по вылавливанию компаний, входящих в какую-то новую область и затем вырастающих из маленьких компаний в большие корпорации. Годами Фил Фишер работал по системе, которую он назвал «корзина слухов». Эта система позволяла ему с максимальной энергичностью нацелиться на новый объект инвестиций. Вы хорошенько знакомитесь с компанией, вы разговариваете с их конкурентами. Вы беседуете с людьми, что-то ей продающими, и с людьми, что-то у нее покупающими. Например, инженер может быть в восторге от нового осциллографа – и это приводит вас к компании-изготовителю. Люди любят говорить о своей работе. Если вы отправитесь на завод по изготовлению, скажем, компьютерной периферии, то, как показывает мой собственный опыт, работающие там люди не только расскажут вам все о компьютерной периферии, но и поделятся всеми слухами обо всех основных производителях компьютеров. Больше того, они расскажут вам обо всех компонентах компьютеров, потому что их приятели, компьютерные инженеры, уже рассказали им о том, какие компоненты сейчас круче остальных. При этом каждый из говорящих сам вовсю играет на фондовой бирже и выискивает «сексапильные» акции с такой же страстью, как и вы. Человек, который только что водил вас по заводу, расскажет вам за обедом в заводской столовой, что он только что провернул операцию на бирже, – продал акции родной компании и закупился акциями «Пазумис Компьютер Машинз». Здесь возникает одна проблема. Если вы будете проводить все свое время болтая с компьютерными инженерами, когда же вы будете делать то, что собирались делать? (Если у вас и впрямь есть время на всю эту «корзину слухов», то к первой проблеме добавится еще одна. Все эти инженеры могут быть со своими причудами, как и биржевые брокеры, – и самый лучший образчик какого-то оборудования не обязательно сходит с конвейеров самой прибыльной компании. А «Пазумис Компьютер Машинз» может быть вот-вот вытеснена с рынка компанией «Керни энд Трюкер» или их конкурентами, «Чокнутс энд Льюис».) Филу Фишеру надо отдать должное: он честный человек И поэтому в один прекрасный день он сел и проанализировал, откуда же берутся его идеи, оказавшиеся удачными. После многих, очень многих лет в работе по вылавливанию и оценке идей, после создания фантастически разветвленной сети контактов в самых разных отраслях промышленности, он обнаружил, что только одна шестая часть успешных идей была результатом работы этой «корзины слухов». А остальные пять шестых? «В самых разных уголках нашей страны я постепенно познакомился с небольшим количеством людей, к которым я проникся самым искренним уважением. Эти люди самостоятельно делают поразительную работу по выбору растущих акций... Поскольку все они профессионалы от инвестиций, мне достаточно легко удавалось узнать их мнение по самым ключевым вопросам... Для того, чтобы послушать профессионального инвестора, у меня всегда найдется время..». Иными словами, он нашел умных людей. Вот вам одно из наиважнейших Правил Иррегулярности, гласящее: ищите умных людей, потому что если вы их найдете, то обо всех прочих правилах можно спокойно забыть. Мой собственный опыт в количественном плане немыслимо и сравнивать с опытом Фила Фишера. Но каким бы скромным ни был мой опыт, он целиком поддерживает изложенную выше позицию. Было время, когда я не просто ходил с корзиной за слухами, но и сам вносил в корзину весьма существенный вклад. На столе, бывало, звонил телефон, и какой-нибудь голос говорил: «Я слышал, что «Фэйрчайлд» имеет проблемы с рентабельностью их интегральной микросхемы с планарным интерфейсом, которая делается для IBM 360/72. Они только что обратились в «Эллойз Анлимитед», чтобы те приостановили поставку материала для среднего слоя схемы». Теперь уже я снимал трубку, звонил трем-четырем знакомым и спрашивал: «Что там насчет низкой рентабельности интегральной микросхемы с планарным чего-то там?» – и так далее. И это святая правда, что акции и «Фэйрчайлд», и «Эллойз Анлимитед» часа на три швыряло вниз, пока все эти телефонные звонки множились в геометрической прогрессии. Но хорошие идеи? Хорошие идеи исходят от умных людей. И четким показателем может быть то, что я всегда встречал хорошие идеи одним из двух традиционных оружий скепсиса: «Сейчас?» или «Вот это?» «Сейчас?» означало, что «я ценю валидность самой концепции, но Бога ради, дружище, эти акции только что уже скакнули вверх на двадцать пять пунктов». А «Вот это?» означало, что «мы еще пять лет назад вдоль и поперек перетрясли эту ветошь, а вы только сейчас на нее наткнулись?» Конечно, в каждой из этих историй должно было быть нечто, что дает четкое «Да» в ответ на «Сейчас?» и на «Вот это?» Но до тех пор, пока есть люди, спрашивающие «Сейчас?» и «Вот это?», до тех пор уровень скептицизма достаточен для того, чтобы такие истории были услышаны. Когда скептицизма нет, то нет и людей, которым что-то можно продать. Профессиональные инвестиционные менеджеры в ходе своей карьеры могут выучить наизусть все о пяти сотнях компаний: их истории, их проблемы, их менеджмент, их перспективы. Но невозможно объять все – и никто не знает всего. Поэтому большинство профессионалов полагается на людей: на собственных аналитиков, на чужих аналитиков, на коллег- менеджеров, на приятелей, на всех тех, чей интеллект и таланты они уважают, и в области какой бы кнопки – красной, синей или желтой – эти таланты ни проявлялись. Ярких и талантливых инвесторов никак не больше, чем талантливых адвокатов или хирургов. Поиск умных людей в этой области ничем не отличается от поиска лучшего специалиста по налогам или лучшего архитектора. Понятно, что их репутация, которая и привела вас к ним, означает, что на их профессиональное время существует огромный спрос, и что за их время сражается масса людей, имеющих в отличие от вас – ну, разве что вы очень уж богаты – больше средств на гонорары и комиссионные. Но если вам все-таки удалось найти этих умных людей, и они согласились вести ваш счет, то они не будут тратить время на то, чтобы болтать с вами о положении дел на бирже. А это значит, что вам придется найти себе другую Игру и другой набор для удовлетворения своих психологических нужд. Женщинам в этом плане легче. Искомые умные люди, как правило, мужчины, а мужчин иногда привлекают не только гонорары и комиссионные. Но женщины играют в Игру, имя которой Мужчины, поэтому они в меньшей степени вовлечены в ту, о которой здесь речь. А теперь замечание на тот случай, если вам показалось, что я тут проповедую какую-то безотказную систему по деланию денег на бирже. Если бы у меня действительно была система по деланию денег на бирже, и если бы эта система безотказно работала, то, во-первых, я бы никому ничего не сказал, а, во-вторых, сам бы сгреб все деньги, которые там обращаются. То, что я рассказал здесь, – это признание в предвзятости, а выводы вы можете сделать сами. Так оно будет вполне честно. Лично меня даже малое бездействие вгоняет в великую скуку, и мне нравятся молодые инвестиционные менеджеры, которые носят дешевые рубашки и знакомы с теми же людьми, с которыми знаком и я – а менеджеры, щеголяющие в дорогих сорочках, слишком богаты, чтобы их что бы то ни было интересовало. Так что обзаведитесь собственной предвзятостью и собственным значком-жетоном. Но делайте это все с миром в душе – и трудитесь над собственным спасением со всем прилежанием, как и наставлял своих учеников Гаутама-Будда.

|

||||||||||||

|

|

||||||||||||

Прекрасно выглядит, верно? Но давайте посмотрим, что происходило дальше:

Прекрасно выглядит, верно? Но давайте посмотрим, что происходило дальше: