|

||||||||||||

|

||||||||||||

| Какой брокер лучше? Альпари Just2Trade R Trader Intrade.bar Сделайте свой выбор! | ||||||||||||

| Какой брокер лучше? Just2Trade Альпари R Trader | ||||||||||||

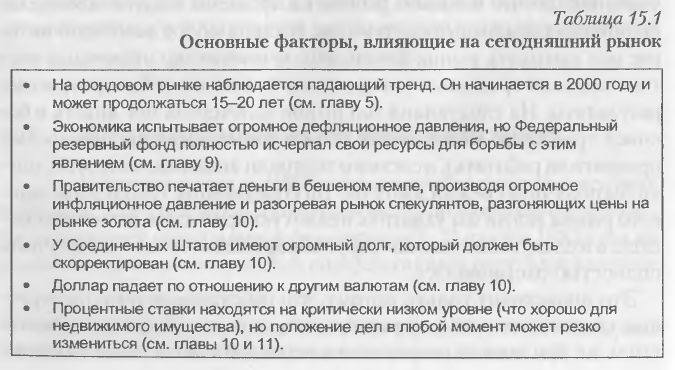

Почему ваша система работаетКогда мы в начале 1980-х только начинали проводить свои семинары для трейдеров, большинство наших клиентов занималось торговлей опционами и фьючерсами. В начале 1982 года на рынке акций начался сильный спекулятивный рост, однако среди слушателей, посещавших наши занятия, торговцев акциями практически не прибавилось. К началу 90-х торговцы фьючерсами занервничали, поскольку наметилось ослабление повышательной тенденции. Но зато подоспела мода торговли валютами, и среди наших слушателей было много трейдеров с этого рынка. В конце 90-х торговцы фьючерсами, равно как и валютные трейдеры, уже были редкими посетителями наших семинаров. Все переметнулись на рынок акций, и множество внутридневных трейдеров, работающих на фондовом рынке, возжелали пройти обучение. На дворе 2004 год, и контингент наших слушателей вновь меняется. Большее количество торговцев теперь сосредоточивается на фьючерсах, валютах и опционах. Впрочем, остались среди них и некоторые краткосрочные торговцы акциями, а также люди, которые думают, что на фондовом рынке начинается новая эра «быков». Мы не сомневаемся, что состав наших слушателей переменится еще не один раз. Каковы причины этих драматических изменений в предпочтениях трейдеров, желающих обучаться и тренироваться? Одной из основных причин является зависимость рынков от изменений макроэкономической ситуации. Вместе с этими изменениями происходят и изменения в выборе торговых стратегий: предпочтение отдается тем, то работает на рынках, наиболее перспективен в новых условиях. То, что могло бы работать в прошлом году, не обязательно принесет прибыль в следующем. В какой-то год всеобщий интерес мог вызывать рынок фьючерсов, и множество различных систем торговли срочными контрактами показывали бы прекрасные результаты. На следующий год рынок фьючерсов мог впасть в боковой тренд (что означало бы, что системы торговли фьючерсами прекратили работать), а системы торговли акциями, напротив, могли бы получить свежий импульс. Внутридневные трейдеры фондового рынка могли бы ухватить неплохую прибыль в рыночном месяце, а в следующем месяце вдруг обнаружить, что вся их прибыль полностью растворилась. Это происходит только потому, что работающие сегодня торговые системы не могут гарантировать, что они будут показывать столь же приличные результаты и через пять лет. Одна из худших ошибок, которую вы можете допустить как трейдер или инвестор, состоит в том, чтобы продолжать торговать или вкладывать капитал, используя стратегию, которая больше не работает. Многие из профессиональных управляющих портфелем совершают эту ошибку прямо сейчас. Они пользуются торговыми системами, которые только и делают, что покупают пакеты акций, системами, которые были разработаны для растущих рынков, но многое сейчас говорит за то, что мы вступаем в рынок с тенденцией к снижению цен на акции. Что случится с этими управляющими, если средний доход их портфелей будет выражаться отрицательной величиной на протяжении довольно длительного периода времени? Как уже было сказано, существует шесть главных макроэкономических факторов, влияющих на сегодняшние рынки. Они внесены в список, представленный в таблице 15.1. В конце данного раздела также представлен список интернет-ресурсов, большинство которых бесплатны; они позволят вам быть в курсе развития современных тенденций в макроэкономике.

По существу, знание того, как работают эти факторы – это все, что нужно для осуществления правильного выбора рынка. Когда некоторые факторы сильны, соответствующие рынки увеличивают свою привлекательность. Когда другие факторы набирают силу, на первый план выходят уже другие формы инвестиций. Эти изменения происходят регулярно, поэтому вы должны постоянно контролировать ситуацию. Вы должны меняться вместе с рынками. Давайте рассмотрим пару примеров. Когда инфляция сильна, фондовый рынок и доллар обычно слабы. В течение инфляционных 1970-х и в начале 1980-х наиболее перспективно выглядели товарные рынки и рынок золота. К торговым стратегиям, которые хорошо работали бы в тех условиях, относятся торговля на товарных биржах (особенно с использованием импульсного метода), торговля «золотыми» акциями и вложение капитала в активы, номинированные в устойчивой валюте. Инфляционные стратегии обсуждались в главе 9. Поскольку инфляция постепенно уменьшилась (этот процесс назывался дезинфляцией), американский доллар усилился. И этот новый экономический климат как нельзя более способствовал быстрому развитию фондового рынка. Это происходило с середины 1980-х и продолжалось до конца 1990-х, когда фондовый рынок достиг своих исторических максимумов. Очевидно, что в это время прекрасно работала стратегия торговли акциями. Методы, описанные в главах 5 и 8, приносили в течение этого периода превосходные урожаи. В начале 1980-х процентные ставки на пике инфляции достигли своих максимальных значений. Результатом стал огромный бум на рынке ценных бумаг. Поскольку цены облигаций повышались, а процентные ставки падали, имелась возможность получать двузначную прибыль, просто держа облигации в своем инвестиционном портфеле. Если вы покупали обязательство, обещающее 10% годовых на вложенную $1000, то при снижении процентных ставок до 8% цена вашей облигации могла бы подняться до $1200, поскольку объявленная доходность облигации составляла теперь приблизительно 8% именно на сумму в $1200. Стратегии, связанные с игрой на изменениях уровня процентной ставки, обсуждались нами в главе 10. Доллар США значительно усиливался с 1995-го по 2001 год. Эти сделало очень привлекательной покупку активов, стоимость которых была номинирована в долларах США (недвижимое имущество, облигации и акции). Чистым результатом этого процесса стало то, что иностранцы, покупавшие долларовые товары, тем самым помогали спекулянтам разогревать рынок акций и облигаций. Вложение капитала в долларовые активы очень выгодно, когда доллар повышается. Однако когда доллар падает, как это происходит сейчас, трейдеры стремятся покупать активы, номинированные в более устойчивых валютах. Эти стратегии обсуждались в главе 10.

|

||||||||||||

|

|

||||||||||||