|

||||||||||||

|

||||||||||||

| Какой брокер лучше? Альпари Just2Trade R Trader Intrade.bar Сделайте свой выбор! | ||||||||||||

| Какой брокер лучше? Just2Trade Альпари R Trader | ||||||||||||

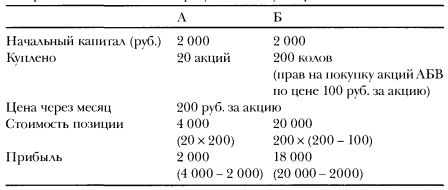

23. Хеджирование опционамиОпционы и другие деривативы предоставляют уникальные возможности по ограничению влияния колебаний рыночных цен на деятельность производителей и потребителей. Как и в других жизненных ситуациях, стоимость хеджирования адекватна ценности услуги. Так же, как никто не продаст дешево страховку жизни человеку в возрасте 120 лет, так и не продадут дешево хедж, когда ситуация на рынке критическая. Но так же, как люди в возрасте 20 лет не покупают полис страхования жизни ввиду относительной дороговизны и не очевидной потребности, так и пользователи не любят платить за хедж в спокойной рыночной ситуации, рассматривая его как дополнительные потери. Хеджи не дешевы, но обеспечивают стабильность бизнеса. Только наученные горьким опытом предприятия используют их. 1. Начальные шаги в разработке программы хеджирования Хеджирующий отличается от спекулянта тем, что не готов принимать на себя риск. Приоритетом хеджера является снижение рисков. При этом хеджирование не является обязательным: некоторые корпорации не только не хеджируют риски, но даже спекулируют на рынках. Другие рассматривают любой рыночный риск как опасность и механически хеджируют его. Есть и такие, кто никогда не хеджируется и относится к непредвиденным прибылям и убыткам как к «проявлению божественной воли». Например, многие управляющие инвестиционными фондами рассматривают валютный риск, связанный с зарубежными инвестициями, как неотъемлемую составляющую решения инвестировать за рубежом. Другие стремятся отделять валютные риски от рисков движения местных рынков акций и хеджировать их. При принятии решения о хеджировании определяются его цели. Например, защита запланированных в бюджете показателей (цены нефти, процентных выплат по долгам, валютных курсов и т.д.), страхование «катастрофических сценариев» или (в случае инвесторов) отделение первичных рисков от сопутствующих. После выбора цели переходят к рассмотрению основных инструментов хеджирования. Как правило, это использование форвардов или опционов, либо их комбинаций. При использовании форвардов (фьючерсов) рыночный риск полностью блокируется, но исключается возможность получения потенциальной прибыли в случаях, когда цена актива движется в направлении хеджера. Например, если через три месяца корпорация должна закупить топливную нефть, финансовый директор может решить купить трехмесячный форвард на нефть, зафиксировав сегодня цену поставки в будущем. Но он может и предпочесть опционы. 2. Сравнение эффективности опционов со сделками спот и форвард/фьючерс Опционы, обращающиеся на биржевых и межбанковских рынках, предоставляют покупателю право (но не становятся обязательством) на исполнение заказа в оговоренный срок по оговоренной цене. Продавец же всегда обязан выполнить договор по требованию покупателя. В случае кола продавец принимает обязательство на продажу данного актива по требованию покупателя. А при продаже пута продавец принимает обязательство на покупку данного актива по требованию покупателя по цене исполнения пута. Использование колов У вас есть 2 000 руб., и вы хотите стать владельцем акций АБВ, стоящих 100 руб. за акцию. Потратив 2 000 руб., вы приобретаете 20 акций. Допустим, на рынке котируются одномесячные опционы (кол) на акцию АБВ. Право на покупку через месяц одной акции АБВ по цене 100 руб. стоит 10 руб. На 2 000 руб. вы можете купить 200 колов — прав на покупку. Пример 1 Предположим, через месяц цена АБВ достигла 200 руб. за акцию. В день исполнения контракта вы предъявите продавцу опционы, и он должен будет продать вам акции по 100 руб. Сравним экономические результаты двух стратегий:

Этот пример демонстрирует одно из основных преимуществ опционов — большой эффект по сравнению с затратами, если прогноз оказывается правильным. Пример 2 Предположим, через месяц цена АБВ упала до 80 руб. за акцию. В день исполнения контракта вы не предъявите продавцу ваши опционы: у вас есть право, а не обязательство покупки! Вам не выгодно покупать акции по 100 руб. (посредством исполнения опционов), и вы просто откажетесь от их предъявления. Сравним экономические результаты двух стратегий:

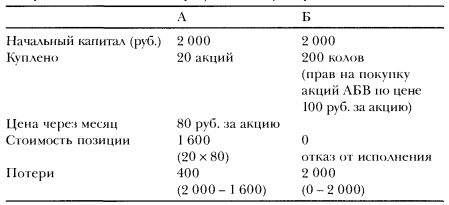

Этот пример демонстрирует один из ключевых пороков опционов: они имеют конечный срок годности, т.е. перестают существовать в день истечения. Позиция в варианте «А» сохранила остаточную стоимость, а в варианте «Б» все деньги потеряны, потому что срок действия опционов истек. Пример 3 Предположим, через месяц цена АБВ достигла 110 руб. за акцию. В день исполнения контракта вы предъявите продавцу опционы, так как текущая цена на рынке выше цены исполнения опциона (100 руб. за акцию). Сравним результаты двух стратегий:

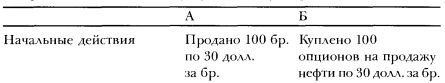

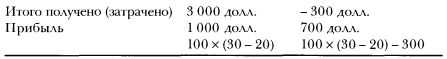

Этот пример демонстрирует: кол становится прибыльным выше цены исполнения опциона плюс премия за опцион. Если страйк 100 руб., а уплаченная цена опциона 10 руб. (200 колов куплено за 2 000 руб.), то точка окупаемости — 110 руб. (100 + 10), и чем выше цена АБВ, тем больше прибыль. Использование путов Каждый изучающий опционы должен преодолеть четыре уровня сложности понимания концепции опционов. Простейшим является покупка колов (похожа на покупку акций). Более сложной является покупка путов (похожа на продажу акций). Еще более сложной является идея продажи колов (похожа на продажу акций). И, наконец, самой сложной для усвоения является идея продажи путов (похожа на покупку акций). Предположим, через месяц нефтедобывающая компания должна продать 100 баррелей нефти. Сегодняшняя цена барреля нефти с поставкой через месяц — 30 долл. На рынке котируются опционы (пут) на нефть; месячный пут на продажу барреля нефти по цене 30 стоит 3 долл. Пример 4 Через месяц нефть стоит 20 долл. за баррель. Сравним экономические результаты двух стратегий:

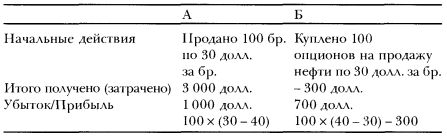

В этом примере предполагается, что вы воспользуетесь своим путом — правом продажи нефти по 30 долл. за баррель в то время, когда нефть стоит 20 долл. Вы это сделаете потому, что вам выгоднее продать продавцу пута нефть по 30, предъявив ваше право (опцион), чем продать ее на рынке за 20. В отличие от примера с колами, ваша цель здесь не получение дополнительной прибыли, а максимальная защита от убытков. Поэтому вы покупаете опционы не на всю сумму выручки (3 000 долл.), а на гораздо меньшую сумму. Как видим, опцион хеджировал хуже, ввиду затрат на премию. Это показывает, что при движении актива в направлении хеджирующего опциона продажа непосредственно актива всегда дает лучший результат, чем использование опционов. Пример 5 Через месяц нефть стоит 40 долл. за баррель. Сравним экономические результаты двух стратегий:

Этот пример отличается от предыдущего тем, что цена нефти поднялась. Поскольку обладание путом не обязывает вас продавать по 30, вы реализуете ее по 40. При этом вы заработаете на 1 000 долл. больше, при затратах на покупку опционов в 300 долл. Примеры 4 и 5 демонстрируют тот факт, что опционы оставляют владельцам возможность дополнительного заработка, при этом ограничивая потери. 3. Хеджирование с использованием опционов Простейшие способы 1. Вы покупаете кол, чтобы захеджироваться от роста цены актива, то есть ваши цели при покупке форварда на нефть и покупке колов на нефть одинаковы: не потерять на росте рынка. • Производитель никогда не купит кол! Ведь его цель — захеджироваться от рисков падения цен. Но потребитель (например, авиакомпания) будет покупать колы, чтобы снизить риск роста цен. 2. Вы покупаете пут, чтобы захеджироваться от падения цены актива, то есть ваши цели при продаже форварда на нефть и покупке пута на нефть одинаковы: не потерять при падении рынка. В данном случае покупателем путов будет производитель, поскольку падение цен снижает его доходы. • Потребитель же никогда не купит пут: если цена на нефть пойдет вниз, он получит экономию на расходах на топливо. Более слабой формой хеджирования является продажа опционов. Премия от продажи больше способствует увеличению доходов, чем существенному снижению рисков. 3. Вы продаете кол, владея активом (производитель), как правило, по цене выше текущей форвардной цены актива. Например, если нефть с трехмесячной поставкой стоит 30 долл., вы продадите 35 кол. В случае, если цена на рынке не достигает 35 — цены исполнения, по которой вы обязались продать актив, покупатель опциона не захочет реализовывать свое право: на рынке он сможет купить нефть дешевле. В этом случае вы получите дополнительную прибыль, равную премии, полученной вами за опцион. 4. Вы продаете пут, не владея активом (потребитель), как правило, по цене ниже текущей форвардной цены актива. Например, если нефть с трехмесячной поставкой стоит 30 долл., вы продадите 27 пут. В случае, если цена на рынке не упадет до 27 — цены исполнения, по которой вы обязались купить актив, покупатель опциона не захочет реализовывать свое право: на рынке он сможет продать нефть дороже. В этом случае вы получите дополнительную прибыль, равную премии, уплаченной вам за опцион. Хеджирование с помощью нескольких опционов (опционных стратегий) Опционы ценны своими возможностями комбинаций, которые позволяют подстроить гибкую стратегию хеджирования под прогнозы хеджирующего. Пример 6 Вы предполагаете, что в течение следующего месяца цена нефти будет колебаться в пределах 30-32 долл. за баррель. В конце месяца вы запланировали продать 1 000 баррелей нефти. Сегодня вы могли бы зафиксировать цену продажи на уровне 31 долл. за баррель (посредством форварда), но вы думаете, что цена будет ближе к 32, чем к 30. и не хотели бы терять возможность дополнительной прибыли. Руководствуясь этим сценарием поведения цен, вы подстраиваете под него стратегию хеджирования, сводя к минимуму потери в случае неправильного прогноза. Реализация этой стратегии будет состоять из одновременной продажи кола со страйком 32 (цена, по которой вы будете обязаны продать) и покупкой пута со страйком 30 (цена, по которой вы будете иметь право продать). Предположим, за продажу кола вы выручаете 1 долл., а за покупку пута вы платите 1 долл. Вся стратегия вам не стоит ничего! Если в конце периода нефть стоит:

4. Заключительные шаги Итак, опционы и их комбинации (стратегии) можно подстраивать под рыночные прогнозы хеджеров, придавая хеджированию гибкость. Например, можно хеджировать только самый «катастрофический» вариант: при цене 30 долл. за баррель нефтяная корпорация может захеджироваться от падения цен на нефть ниже 20 долл. за баррель, купив пут с ценой исполнения 20 долл. При этом у нее останется риск понести большие убытки, но сохраняется возможность получения значительной прибыли, если цена нефти повысится. Гибкость инструментов хеджирования позволяет корпорациям или инвесторам подстраивать их под свой «аппетит» на риск. Одним из основных критериев готовности к риску является планируемый в бюджете размер маржи прибыли. Если уровень операционной прибыли корпорации низкий, хеджирование должно быть максимально консервативным, т.к. даже небольшие колебания рынков могут вести к убыточности. Этот принцип полезно использовать оптовикам, чей доход составляет небольшую надбавку над затратами, и производителям в высококонкурентных отраслях, где цены снижены до предела. Как только концепция и инструменты хеджирования определены, процедура должна становиться механической: риск определен и должен быть захеджирован по утвержденному алгоритму (например, 60% продукции хеджируется, из них половина — форвардами). Тогда хеджирование становится абсолютно независимым от рыночных прогнозов исполнителя. На практике полностью их избежать невозможно, т.к. большинство исполняющих программу хеджирования «творчески» манипулируют сроками, структурами или уровнями цен. Следует отметить, что для консервативного хеджера оптимальной стратегией является хеджировать риск при помощи форварда. Но результаты консервативных опционных стратегий обычно не намного отстают от форвардов, хотя значительно улучшают показатели при «катастрофическом» варианте. Таким образом, разработка и утверждение программы хеджирования проходит несколько стадий. На первой компания решает, собирается ли она защищать от рыночных колебаний свою продукцию, доходы/расходы или цены на потребляемое сырье. Принципиально решив начать программу хеджирования, финансовый департамент (казначейство) должен сделать выбор между хеджированием посредством форвардов и опционов. Если за основу принимаются опционы, требуется определить параметры риска, приемлемые для корпорации, и забюджетировать стоимость хеджирования (премии опционов). После этого необходимо выбрать конкретные стратегии (комбинации опционов), соответствующие параметрам риска и выделенным на хеджирование ресурсам. Опыт показывает, что наиболее успешными программами хеджирования являются «механические», когда исполнение не зависит от прогнозов поведения рынка и личной склонности к риску директора казначейства. Как ни парадоксально, но приходится выбирать между зафиксированными в бюджете плановыми уровнями продаж или игрой в отгадывание направления рынка! ВОПРОСЫ Предположим, японский производитель собирается экспортировать в США оборудование стоимостью 50 млн. долл. Любое падение курса доллара может «съесть» его прибыль от продаж.

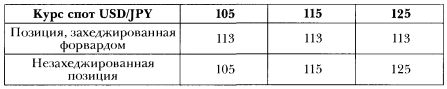

ОТВЕТЫ 1) Курс спот USD/JPY находится на уровне 115.00, а курс 3-месячного форварда 113.00. В зависимости от того, решит он хеджироваться или нет, его позиция через 3 месяца будет выглядеть следующим образом:

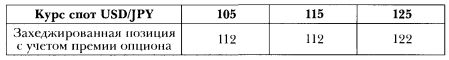

Форвардный хедж фиксирует курс будущей поставки. Это удобно для казначейства корпорации, потому что оно заранее фиксирует стоимость в иенах будущих долларовых поступлений. После сделки хеджирования казначейству безразличны дальнейшие колебания курса доллара, иными словами, оно застраховано от них. Все же ему будет досадно, если после того, как компания захеджировалась, курс доллара вырастет, особенно если конкуренты не хеджировались и смогли получить дополнительную прибыль от продаж по более высокому курсу доллара. Однако, если оставить сделку незахеджированной, возникнет риск больших убытков. 2) В качестве альтернативы форварду казначейство решило хеджировать опционами, купив 3-месячный опцион 115 USD пут за 3,00 иены. Тогда движение курса спот в течение 3 месяцев приведет к следующим результатам:

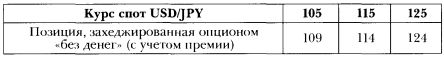

3) Чтобы получить более гибкую, чем у форварда, стратегию, пришлось уплатить на одну иену больше, чем стоил бы форвард. Казначейство получило гибкость в принятии решений: если доллар пойдет вверх, оно продаст его по более выгодной рыночной цене. А если спот идет ниже, то позиция захеджирована. Т.е. если на дату истечения опциона курс будет выше 113.00 — опцион более выгоден, чем форвард. Если он упадет ниже 113.00, то использование форварда было бы дешевле. Таким образом, если курс доллара упадет или останется неизменным, то реальный курс (стоимость) хеджа при помощи опциона будет хуже курса хеджа при помощи форварда, но если курс доллара вырастет, то компания сможет получить дополнительные преимущества, продав доллары на рынке по более высокой ставке. За возможность выбрать курс окончательной продажи вы и платите на одну цену больше (3 - 2), купив опцион, а не форвард. 4) Если совет директоров компании ограничит требование к хеджированию доходов установлением хеджа от катастрофического сценария, казначейство купит дешевый опцион «без денег», цена исполнения которого далека от нынешней. В этом случае оно покупает 3-месячный опцион 110 JPY кол/ USD пут за 1.0 JPY. Результат через 3 месяца будет следующим:

5) Опцион «без денег» (otm) стоит дешевле, но обеспечивает меньшую степень защиты. Опцион «при своих» (atm) в предыдущем примере стоит дороже, но обеспечивает лучшую защиту. Это аналогично страховке жизни. Если вы хотите застраховаться от смерти до возраста 50 лет (катастрофический сценарий) — страховка относительно дешевая, т.к. вероятность мала. Если вы страхуетесь от смерти после возраста 100 лет — страховка будет дороже, т.к. вероятность такого события «несколько» выше. При любом значительном падении доллара (росте курса иены) опцион «при своих» пут на доллар будет лучшей инвестицией. В случае же падения курса иены (роста доллара) «без денег» опцион будет предпочтительнее, т.к. он стоил меньше. Как видите, в качестве альтернативы хеджа от катастрофического сценария (stop-loss) опцион обеспечивает большую гибкость при сравнительной дешевизне.

|

||||||||||||

|

|

||||||||||||