|

||||||||||||

|

||||||||||||

| Какой брокер лучше? Альпари Just2Trade R Trader Intrade.bar Сделайте свой выбор! | ||||||||||||

| Какой брокер лучше? Just2Trade Альпари R Trader | ||||||||||||

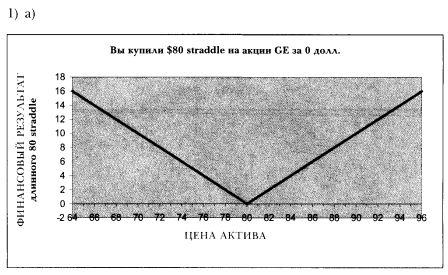

3. Введение в опционные стратегии«Есть только семь нот, но сколько нудных мелодий!» — говорят любители музыки. Нечто похожее в случае опционов звучит так: только колы и путы, но сколько комбинаций (стратегий)! На самом деле, не так много, тем не менее... Рассмотрим наиболее используемые из них. Стратегия — это комбинация разных опционов и, возможно, базового актива в одном портфеле, который создан для достижения поставленной инвестором цели. Например, покупка опциона кол является «бычьей» стратегией, состоящей из одного опциона. Straddle — стратегия, состоящая из опциона кол и опциона пут с одинаковой ценой исполнения и истекающих в один день. Представьте, что вы ожидаете важное объявление о финансовых результатах компании GE. Если вы полагаете, что в нем будет содержаться неожиданная информация, вы захотите заработать на этом деньги, в каком бы направлении не изменилась цена акции. Покупая опцион кол, вы обеспечиваете себе прибыль, если цена пойдет вверх. Опцион пут позволит заработать, если в заявлении будет содержаться негативная информация, и цена акций упадет. Strangle — то же самое, что и straddle, но только более экономная стратегия, т.к. опционы кол и пут имеют разные цены исполнения. Следует покупать strangle, если вы ожидаете значительное колебание цен, но не обладаете средствами, достаточными для приобретения straddle. Вертикальные спрэды «Бычий» (кол) спрэд — покупка опциона кол и одновременная продажа опциона кол с более высокой ценой исполнения. Например, вы прибегнете к нему, если полагаете, что цена акций GE поднимется выше 90 долл., но не превысит 100 долл. Премия, заработанная на продаже опциона кол с ценой исполнения 100 долл., частично покроет расход на покупку опциона кол с ценой исполнения 90 долл. Однако короткая позиция ограничивает вашу прибыль размерами разницы между ценами исполнения опционов (100-90). «Медвежий» (пут) спрэд — приобретение опциона пут и одновременная продажа опциона пут с более низкой ценой исполнения. Например, вы прибегнете к «медвежьему» спрэду, если думаете, что цена на акции GM: а) упадет ниже 60 долл., но не ниже 50 долл. Вы можете купить опцион пут с ценой исполнения 60 долл. и продать опцион пут с ценой исполнения 50 долл. Премия, полученная за короткую позицию, частично финансирует длинную, но это ограничивает потенциальную прибыль данной стратегии. Поскольку вы купили более дорогой опцион, считается, что вы заняли длинную позицию по «медвежьему» спрэду; б) вырастет или не упадет, вы можете продать опцион пут с ценой исполнения 60 долл. и купить опцион пут с ценой исполнения 50 долл. Опцион пут с ценой исполнения 50 долл. защищает вашу позицию, если ваш прогноз рынка был ошибочным. Когда вы продаете пут-спрэд $60-50, вы получаете премию (потому что пут с ценой исполнения 60 долл. дороже, чем пут с ценой исполнения 50 долл.) и занимаете короткую позицию по «медвежьему» спрэду (вы продали более дорогой опцион). ВОПРОСЫ 1) Вы купили straddle на акции GE с ценой исполнения 80 долл. Постройте график вашей (длинной) позиции:

2) Вы купили $70-90 strangle на акции GE. Постройте график вашей (длинной) позиции:

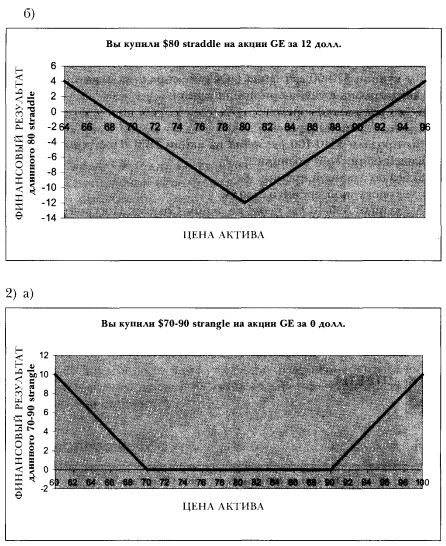

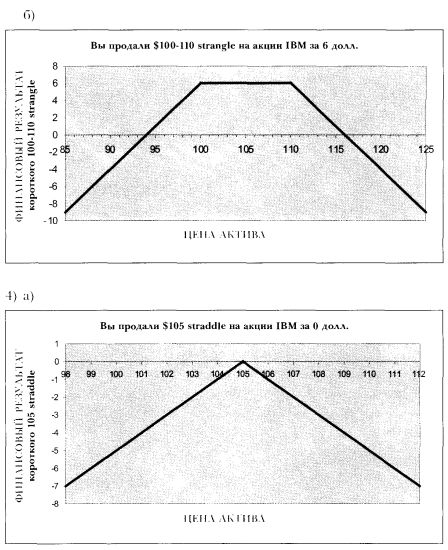

3) Вы продали $100-110 strangle на акции IBM. Постройте график вашей (короткой) позиции:

4) Вы продали straddle на акции IBM с ценой исполнения 105 долл. Постройте график вашей (короткой) позиции:

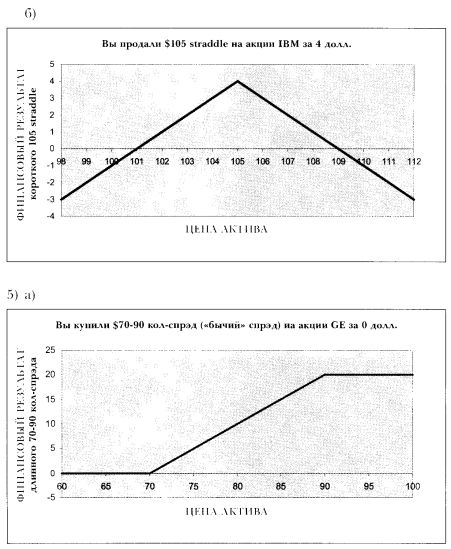

5) Вы купили $70-90 call spread («бычий» спрэд) на акции GE. Постройте график вашей (длинной) позиции:

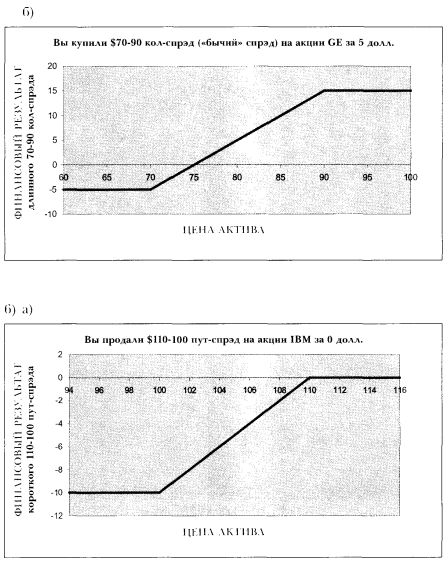

6) Вы продали $110-100 put spread на акции IBM. Постройте график вашей (короткой) позиции:

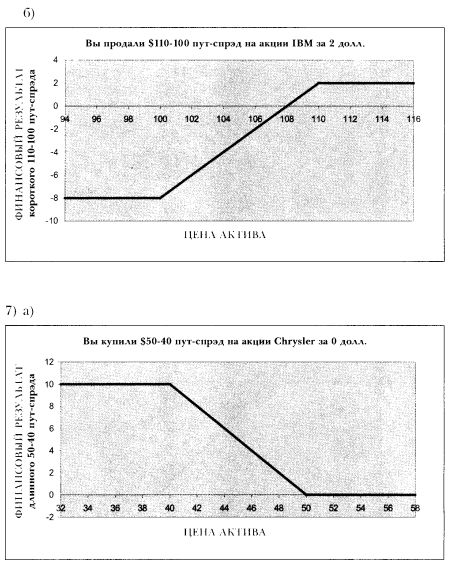

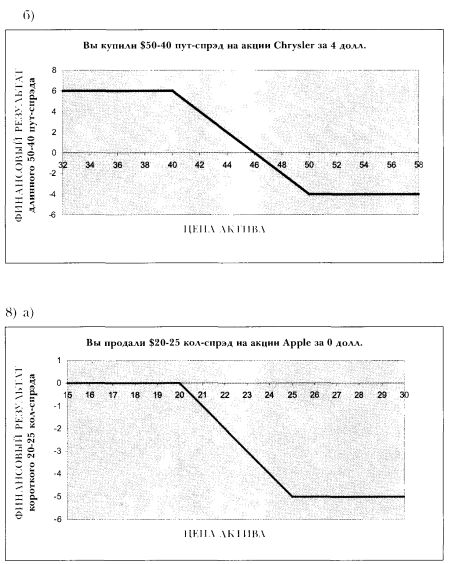

7) Вы купили $50-40 put spread на акции Chrysler. Постройте график вашей (длинной) позиции:

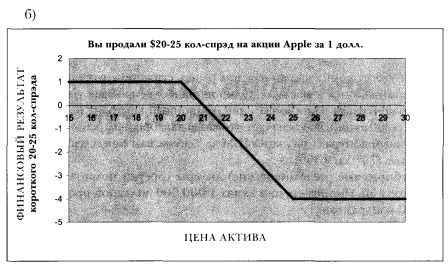

8) Вы продали $20-25 call spread на акции Apple. Постройте график вашей (короткой) позиции:

ОТВЕТЫ

|

||||||||||||

|

|

||||||||||||