|

||||||||||||

|

||||||||||||

| Какой брокер лучше? Альпари Just2Trade R Trader Intrade.bar Сделайте свой выбор! | ||||||||||||

| Какой брокер лучше? Just2Trade Альпари R Trader | ||||||||||||

Немного о мозге и мотивации действийМне бы очень хотелось передать Вам все знания, весь тот опыт, который я получил за всю жизнь. Однако, боюсь, на это уйдёт не одна книга. Я намеренно уберегу Вас от кучи сложных психологических терминов и концепций и попытаюсь дать некую «психологию» в максимально доступной для вас форме. В процессе жизни и роста нашей личности мы получаем какой-то опыт, чаще всего, опыт у нас негативный и буквально пропитан негативными эмоциями. Более того, накопление опыта и выработка качеств – всегда идёт по некой иерархии. Более приоритетным для мозга будут те программы и опыт, который уберёг нас когда-то от какой-то негативной ситуации, или будет просто опыт, который говорит нам, как поступать в той или иной негативной ситуации. Лишь после этого стоит опыт позитивный, помогающий нам добыть что-то.

Негативный опыт позволяет нам воспитываться, учиться на своих ошибках. Кстати, то, что можно научиться на чужих ошибках – миф, обучиться можно только на своих ошибках, чужие ошибки не вырабатывают у нас в мозге структуру и не создают никаких нейронных связей. Безусловно, история человечества имеет огромные рычаги: культуру, традицию и закон. Благодаря культуре и традиции можно «вшить» какие-то качества человеку, но нельзя быть уверенным на 146%, что человек не нарушит устоявшиеся правила и традиции. Если раньше за выполнением правил, традиций следил вождь и «совет старейшин», который применял жёсткие санкции к нарушителю, то теперь таких методов нет. Ранее мы все были перед «всевидящим оком», община была небольшая и жизнь каждого была «на виду». По мере увеличения нашей популяции стали возникать общины большей численности, что неминуемо породило хаос и заставило людей придумать рычаг давления – чёткие правила, которые могли влиять на людей. Это, я думаю, стало причиной образования института государства и института Римского права, как основоположника современной правовой системы. Однако, по мере увеличения численности населения, нарушать правила стало всё легче и легче. Таким образом, некоторые люди совершали преступление снова и снова, каждый раз уходя от меча Фемиды. Раз нет методов, которые регулируют паттерны поведения – эти паттерны непременно будут возникать снова и снова, и поверьте мне, ни один закон, ни один штраф не в силах изменить ситуацию, пока не будет гарантий того, что провинившийся получит наказание. Тем не менее, нас ничто не освобождает от наличия функций защиты от негативного опыта. Например, предположим, что у вас плохие отношения с отцом, и что бы вы не делали, как бы вы не изворачивались, отношения с отцом не получается наладить. Отношения с отцом у вас настолько плохи, что единственная эмоция, которая у вас возникает, при виде его – раздражение. Вполне очевидно, что для вас это – негативный опыт. Значит, всё то, что у вас будет ассоциироваться с отцом (например, внешность, занятия, явления, качества) – будет вас раздражать. Фрейд про это много писал, поэтому отсылаю сразу к его трудам, дабы не случился эффект испорченного телефона. У нас существует некий защитный механизм, точнее, группа механизмов, которые заставляет нас обходить неприятности и не сталкиваться со стрессовыми ситуациями. Фрейд предполагает под защитным механизмом такие элементы, как вытеснение, сопротивление и другие. Однако, мы с вами будем группировать это в защитный механизм. Опять же, если вы хотите лучше разбираться в функциях нашей психики – изучайте Фрейда, Юнга.

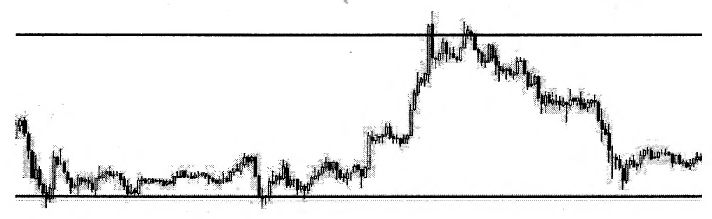

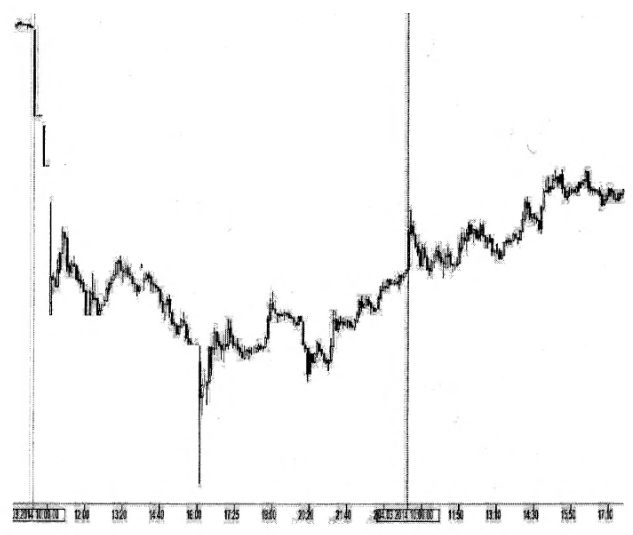

Мозг пытается выстроить нашу жизнь так, чтобы мы как можно меньше сталкивались с негативным опытом, меньше попадали в стрессовые ситуации. Таким образом, следуя из примера выше, защитный механизм будет блокировать любые отношения с другим человеком, который похож на вашего отца. Любое занятие, которое у вас ассоциируется с отцом, не будет вам нравиться, и вы будете раздражаться на него. Самое интересное, что вы неосознанно будете бояться или ненавидеть своего отца, но в лице нового человека. Например, ваш начальник на работе копирует поведение вашего отца, так же ведёт себя, те же подколки, всё то же. Таким образом, я больше, чем уверен, что даже если начальник сделает для вас что-то приятное (например, повысит), очевидно, вы будете искать какой-то подвох. Более того, в общении с ним, вы будете его бояться, что непременно будет у вас вызывать скованность, которая, в свою очередь, со стороны будет казаться не чем иным, как глупостью и тупостью. Под стрессовыми ситуациями каждый должен понимать своё, у каждого стрессовые ситуации различны, равно, как и поведение человека в этих стрессовых ситуациях будет различно, хотя паттерны (страх, жадность, гнев и т.п.) едины. Безусловно, существуют люди, которые намеренно выискивают стрессовые ситуации, но тогда их начинает «разрывать». Одна часть старается избегать стрессов, т.к. это трудозатратный процесс для мозга, а другая сторона старается, наоборот, найти стрессовую ситуацию для получения какого-то эмоционального опыта или разрядки. Такие люди есть и в трейдинге, и они чаще всего жалуются на то, что не могут торговать без эмоций, чаще их интересует тематика скальпинга, как крайне быстрый и эффективный метод получения эмоциональной напряжённости, а впоследствии разрядки. Можно ли сказать, что такие трейдеры что-то компенсируют или восполняют, торгуя на эмоциях? Безусловно, можно, но тут всё индивидуально. Одни и те же события, одна и та же ситуация запускает совершенно разную реакцию у разных людей. Функция защиты от стресса обусловлена тем, что в процессе столкновения со стрессом нам непременно придётся меняться, решать проблемы, как-то подстраиваться, адаптироваться к условиям, кроме того – это больно, сложно. Следовательно, это огромная трата ресурсов нашим мозгом. Следуя эволюционной концепции, мы можем понять, что трата ресурсов нам невыгодна. Куда проще скинуть вину за происходящее на кого-то или на что-то, или банально уходить от острых углов. Такой защитный механизм заставляет трейдеров идти против рынка, не закрывать позиции, не признавать ошибку и сливаться. Пожалуй, единственный ключ успешности в трейдинге – это не опыт и не стратегия, а психология и борьба с этим защитным механизмом. Я сотни раз видел людей, которые торгуют на рынке, даже его не понимая, и ещё больше людей я видел, которые понимают рынок, но сливаются из-за защитных механизмов нашего мозга. Трейдинг, как бы того не желало большинство, к сожалению, является совершенно не логичным для нашего мозга и полностью, ПОЛНОСТЬЮ противоречит эволюционным программам и психологическим механизмам. Старые трейдеры любят приводить пример. Допустим, у нас есть какая-то неприятная ситуация, например, ссора с родственником. Мы поссорились, получили негативные эмоции, получили стресс. Какими будут наши действия? У многих людей действие будет следующее: полная блокировка общения с этим родственником, т.е. элементарное игнорирование. Через некоторое время, а точнее выждав N времени, люди идут на примирение, после – продолжают общаться, как ни в чём не бывало. Существует даже фраза – «время лечит», т.е. предполагается, что проблема рассеивается во времени, перестаёт существовать. В ситуации уже нет тех эмоций, нет тех чувств, они ушли, т.к. прошло время. Безусловно, произошло вытеснение данных эмоций. Однако след или шрам, конечно, остаётся, и «энергия» в нём есть, и это, конечно же, будет влиять на вас в будущем. Теперь ответьте сами себе на вопрос – что сулит трейдеру промедление при стрессе, получаемом от минусовой сделки? Это одна из причин усреднений на рынке. Большинство, если не все трейдеры, стараются усредняться до безумия, увеличивая свою убыточную позицию. Зачем они так делают? Вы думаете, это у них прописано в стратегии? Конечно же, нет. Так действовать им велит мозг, а точнее, защитный механизм, заставляющий их не признавать очевидный факт – они ошиблись и проиграли в данной сделке. Защитный механизм так же может проявляться в другом виде. Это жадность, попытка унести весь рынок. В целом, эта жадность обусловлена желанием лёгких и быстрых денег. Предположим, что вы нашли место, где бесплатно раздают вкусную и полезную еду (в рамках пиар-компании). Какие действия у вас будут? Конечно же, попытка забрать всё, абсолютно всё, что вы сможете унести. Когда вы унесёте эту еду к себе домой, вы вернётесь и опять возьмёте максимум, всё, что сможете унести. Вероятно, вы расскажете об этой акции всем друзьям и знакомым, которые так же придут забирать всё. Примеров такой жадности – масса. В США в пятницу после дня благодарения крупные магазины устраивают тотальные распродажи того неликвида, который они не смогли продать перед праздником. Этот день у них называется «чёрная пятница». Скидки на товары и услуги в рамках «чёрной пятницы» достигают 90%, причём, эти скидки – западные, не российские, т.е. цена товара реально опускается на 90%. Такая «халява» заставляет людей идти на различные хитрости: они занимают очередь перед магазинами за полночь, некоторые берут с собой спальные мешки и спят прямо на дороге возле магазина, чтобы быть первым после его открытия. Известен так же случай в СССР, когда погиб 21 человек, а пострадало – 25 в давке после хоккейного матча в Сокольниках из-за жвачки. Здесь страна и контингент людей не играет абсолютно никакой роли. Такое поведение обусловлено только эволюционным прошлым человека. Понятное дело, что наш мозг будет заставлять нас брать так много, как мы только сможем унести. Наш мозг буквально будет заставлять нас это делать. Если в жизни такое поведение приносит прибыль (ведь товары и услуги, купленные с 90% скидкой, можно потом перепродать, да и самому сэкономить на желанном), то на рынке такая стратегия поведения будет сливать. На рынке такое поведение чаще всего проявляется в виде двух паттернов: 1. Пересиживание в сделке. 2. Доливка «до безумия». Посмотрите на график. Обычный день. Цена хорошо отработала уровень вчерашнего дня, ушла вверх.

Давайте разобьём данный участок рынка на составляющие.

В точке 1 и 2 сформировался уровень. Мы видим, как цена ушла от этой зоны, значит, там был крупный покупатель данного актива. В точке 3 был подход к этому уровню, опять уход, что символизировало нам о возможном входе в позицию. В точке 4 мы вошли в позицию, в точке 5 – могли бы долиться. Теперь смотрите, как происходит у разных трейдеров. Очевидно, что трейдер-профессионал выйдет в точке 6 или 7, или между этими точками, т.к. цена нарисовала классическое отвержение уровня в точке 6, а после повторила это отвержение в точке 7. Таким образом, прибыль у такого трейдера составила 1700 пунктов. Неопытный трейдер, действуя с позиции жадности, зашёл бы в позиции 3, долился бы в позиции 4 и 5, после серии бычьих свечей, долился бы в точке 6 (попытка унести весь рынок), дальше он увидел попытку быков «пробить» уровень. Между точками 6 и 7 он удостоверился в своей правоте (сработал защитный механизм от стресса) и оставил бы позицию. Рынок пошёл в другую сторону, в точках 8 и 9 у него включилось мнение, что сейчас точно развернёт, рынок же не может падать вечно. В точке 10 все его надежды и мечты разрушаются, и он выходит из позиции с убытком примерно в 1000 пунктов. Как вы понимаете, из одного участка рынка одни игроки выходят с профитом, другие, наоборот, теряют деньги. Защитный механизм уберегает нас даже на уровне подходов к рынку. Благодаря ему на околорыночной деятельности вы потратите все деньги, прежде чем поймёте, что вас все вокруг разводят как лоха. Вы будете покупать советники, индикаторы, выискивать какие-то методы торговли. В конечном итоге, вы будете замечать лишь то, что будет соответствовать вашему желанию и ожиданию быстрых и лёгких денег. Вы можете это наблюдать повсюду. Огромную популярность получают советники и индикаторы, сулящие крупный заработок. Все сидят по форумам да по каким-то «коморкам» и занимаются маразмом с оптимизацией, настройкой, устранением каких-то старых данных, добавлений новый, в общем, никто из них не торгует, банально – некогда, уж слишком долгий процесс настройки и оптимизации. Когда же настаёт время торговать, выходить на рынок – они сливают все средства и далее опять происходит та же самая схема, опять оптимизация, опять копание в настройках – всё по кругу. Примечательно, что на этом принципе паразитируют все мошенники интернета. Схема банальна и проста. Вначале создаётся образ успешного трейдера, обязательно в пиджаке и галстуке. Всё то, что под ваши ожидания подходить не будет – будет отсеиваться мозгом. Я не удивлюсь, если эта книга будет популярна среди тех трейдеров, кто уже хлебнул горя от рынка, а среди новичков она будет непопулярна. Опять, по той же причине... Ведь она не соответствует их представлениям и ожиданиям о лёгких деньгах и быстром заработке. Мозгу крайне невыгодно, чтобы вы разочаровались и осознали тот факт, что все ваши желание и вера в какие-то «секретные» методы, в какие-то индикаторы и прибыльные советники, которые можно так просто скачать в интернете – не более чем миф и заблуждение. По этой причине вы всегда будете стараться находить какую-то якобы прибыльную систему/советник/ индикатор и будете его оптимизировать, разрабатывать код, менять его, подгонять под текущие рыночные условия, пытаться на нём что-то заработать. Все ошибки и сливы вы будете списывать либо на рынок, либо на человека, который вам продал данный метод торговли. Лишь единицы будут искать причину в себе, именно эти единицы и будут выживать на рынке и меняться вместе с ним. Лишь те несчастные пару процентов, которые сегодня зарабатывают, в прошлом поняли, что нужно оптимизировать не советников и индикаторы, а себя. Быстро и легко заработать в трейдинге – невозможно, а вот слиться быстро и легко – возможно уже через 10 минут после открытия счёта. В начале своей карьеры трейдера в компании таких же новичков я соревновался, кто быстрее сольёт демо-счёт на 10 тысяч долларов. К сожалению, я занял почётное второе место, сумев слить счёт за 2 минуты 45 секунд, победитель сумел слить счёт за 1 минуту 27 секунд. Осознание того факта, что столь огромную сумму можно потерять за пару минут, помогает защититься от необдуманных решений на рынке. Защитный механизм заставит нас видеть то, чего нет, и как бы «подгонять» реальность под наши желания, надежды и мнение. Работая совместно с чувством собственной важности, гордыней и самомнением, данный механизм буквально «блокирует» наше трезвое и адекватное видение рынка. Схема психики выглядит примерно следующим образом.

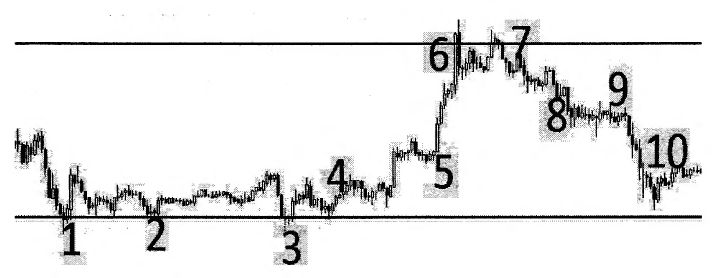

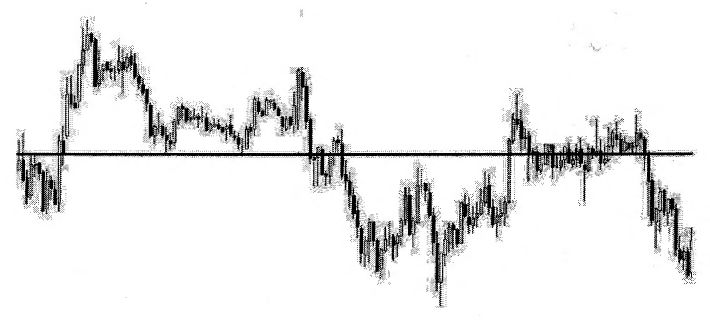

Сигнал от внешней среды (объективность) я отметил стрелочкой. Данная информация идёт к нам, моментально попадает в защиту, искажается, постоянно сверяется с нашим желанием и, лишь пройдя все фильтры, она попадает к нам или отсеивается обратно. Фактически трезвая информация как бы «бракуется» нашей защитой как негодная. Одна проблема: браковка информации в трейдинге – не лучшие решение и стратегия. Хотя данные механизмы достаточно древние и эволюционно закрепились достаточно давно, ситуация в жизни изменилась кардинально, а они – нет. К сожалению, данные механизмы акцентируют наше внимание на понятном участке рынка, но блокируют те участки, которые нам не понятны, отсеивая эту информацию или не замечая её вовсе. По своей сути, этот механизм делает из нас слепых котят. Места белых пятен нашего восприятия будут занимать фантазии и представления о том, что подходит под наши ожидания и надежды. Например, взгляните на график. Этот рисунок будет фигурировать в следующей главе.

Вот у нас есть уровень. Классический уровень. Что вы видите? Я, как человек с опытом, вижу место справа, где рынок буквально «запилил» уровень и дал нам как минимум три стопа. Человек с активной защитой увидит здесь немного другое.

Точка 1 – это место, где появился уровень. К сожалению, тут нет объёмов, но будьте уверены, уровень построен там, где надо. В точке 2 и 3, скажете вы, мы бы могли получить профит. Да, в какой-то мере вы правы, я бы с вами согласился. Теперь взгляните на место, где 146% трейдеров заходит в позиции и теряет деньги. Это точка 4 и 5. Что вы там видите? Человек с активным уровнем защитного механизма зайдёт после двух огромных медвежьих свечей, пытаясь взять лонг. Его выбьет по стопу на шпильках. Далее он попытается взять уже отскок от уровня в шорт, его опять выбьет по стопу. В точке 5 он разочаруется в происходящем, и его надежды увидеть движение в шорт не оправдаются, он быстренько перестроится и скажет себе: «Значит, рынок не хочет идти вниз, но сейчас он пробил этот уровень и его тестирует. Вот сейчас происходит тест в лонг, вот закрылась свеча выше уровня, значит, нужно покупать». Он покупает, ведь рынок локально немного подрос, его опять стопит. Знакомо? Лично мне, как человеку, который прошёл этот «уровень» мастерства – очень знакомо. После такой ментальной беседы с самим с собой человек зайдёт в шорт. Он получит небольшой профит... но в точках 6, 7 и 8 он потратит все свои заработанные деньги. Опять защитный механизм активизируется и, зайдя в точке 6 в шорт так, как он делал ранее, он получит стоп, после этого он аналогично поступит в точках 7 и 8. Теперь взгляните на пример очевидной неочевидности.

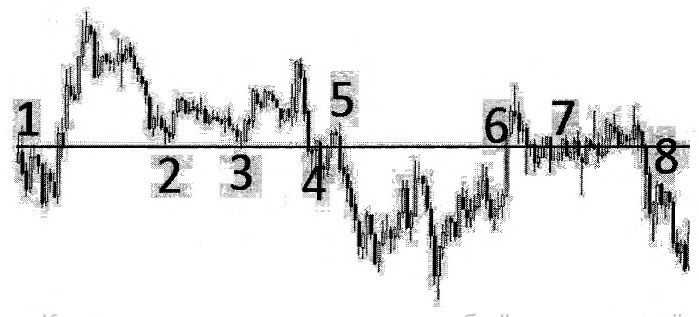

Вот у нас график индекса РТС 03.03.2014. 04.03.2014 рынок открылся просто с огромным гэпом, в выходные до этого Путин попросил разрешение у Совета Федерации на ввод войск в Украину. Таким образом, инвесторы с утра скинули такое количество активов, что рынок упал на 20% за 20 минут. Деньги боятся неопределённости и бегут от неё. Величина движения просто поражает воображение. Итак, тут мы видим очевидность – рынок упал на 20%, что случилось первый раз в истории России. Дальнейший ход цены был понятным и логичным. Вначале скинули свои позиции люди, которые хеджировали свои риски на срочном рынке, далее вышли среднесрочные инвесторы, а после внутридневные трейдеры, оставившие свои позиции на ночь. В момент движения на рынке непременно подключились те, кто стал брать дальнейшее падение, уровень предложения на тот момент был достаточный, чтобы их спрос на актив не развернул рынок. Далее половина дня была шортовой, люди могли заработать на коротких позициях. Многие люди зашли в медвежьи позиции, однако рынок нарисовал отскок от уровня, сильно отвержение, причём, классическое отвержение уровня в 16:00. Далее рынок развернулся и пошёл вверх. Люди с активным защитным механизмом отбросят важную деталь – отскок от уровня и изменение движения экстремумов. Они будут всегда концентрироваться на том, что рынок открылся с 20% гэпом. Раз рынок открылся с таким гэпом, значит, движения в лонг быть не может. Войдя в позицию, они никогда не признают свою неправоту, они будут усредняться до тех пор, пока рынок не накажет их безрассудство большим убытком. К слову сказать, после такого сильного движения было ещё три лонговых дня, однако это не помешало многих участникам рынка видеть постоянно развороты. Это подтверждается обилием комментариев и выкриков в трейдерских чатах и форумах. Причём, многие из них писали так осмысленно, так доказательно, что не грех было бы и поверить,... но мы с вами знаем, что именно активированный механизм защиты от стресса заставляет людей сидеть до последнего и не видеть очевидного. Не замечать банальные вещи, причём явные, от которых смысл происходящего на рынке меняется. Они будут замечать только то, что им диктует их ожидание и их мнение о рынках. Рынок – крайне сложная система, и его всегда можно интерпретировать как в лонг, так и в шорт, однако объективность в рынке есть всегда, но даже эту объективность наш мозг старается не замечать, фильтруя информацию. По сути своей, рыночные движения обусловлены накоплением надежд, тратой этих самых надежд, разочарованием, опять появлением надежд, накоплением надежд, тратой этих надежд и т.д.

|

||||||||||||

|

|

||||||||||||