|

||||||||||||

|

||||||||||||

| Какой брокер лучше? Альпари Just2Trade R Trader Intrade.bar Сделайте свой выбор! | ||||||||||||

| Какой брокер лучше? Just2Trade Альпари R Trader | ||||||||||||

Разоблачение общепринятой мудрости: 18-летние мегациклы рынкаИстория показывает, что движение цен акций соответствует долгосрочным циклам. Рынки акций растут в течение длительного периода, а затем падают. В определенных случаях они приподнимаются, но после этого, как правило, снова идут вниз. По нашему мнению, в начале 2000 года закончился самый долгий в истории повышательный цикл. Существует три типа рынков: «бычьи» рынки, которые повышаются и делают долгосрочных инвесторов счастливыми; плоские рынки, которые ни на что не влияют; и «медвежьи» рынки, которые падают и делают инвесторов несчастными. Наиболее выгодный «бычий» рынок столетия случился между 1982 и 2000 годами. Если бы вы вложили $10 000 в портфель основных акций в 1982 году, они превратились бы к 2000 году в $150 000. А если бы вы были агрессивны и вкладывали капитал в технологические акции (например, индекс Nasdaq), то $10 000 стали бы $300 000. Это было настоящее ралли. Многие заработали немало денег. «Бычьи» рынки имеют тенденцию заканчиваться, когда каждый находящийся на рынке начинает верить, что это повышательное веселье пришло навсегда. Когда люди полностью вкладывают в акции все свои капиталы, не остается никого, кто мог бы покупать и дальше – и в результате «бычий» рынок заканчивается. Так было в начале 2000 года. «Бычий» рынок 1982-2000 годов мог бы называться важнейшим «бычьим» рынком, потому что он продолжался столь долгое время. Фактически это был самый долгий «бычий» рынок двадцатого столетия. Он имел краткосрочные коррекции в 1987 и 1990 годах, которые могли бы называться вторичными движениями рынка с понижательной тенденцией, но полный цикл движения от дна 1982-го до вершин 2000-го был основным «бычьим» трендом.

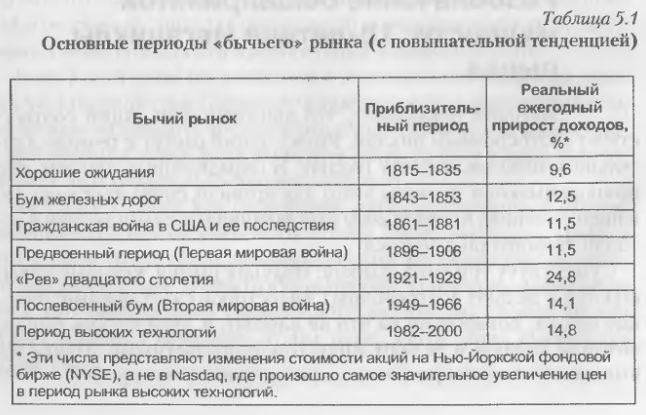

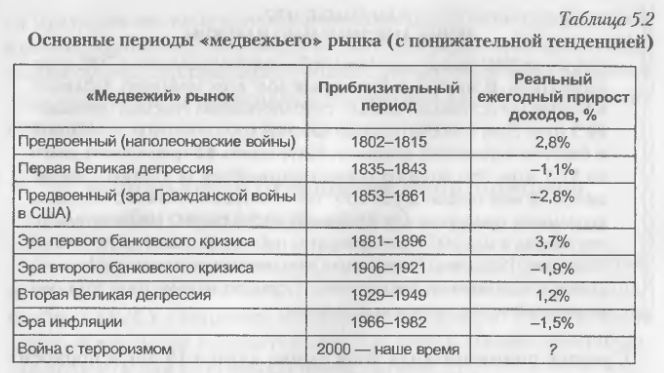

Согласно рыночному историку Майклу Александру, за последние 200 лет было несколько длительных периодов «бычьих» рынков, хотя и не таких выдающихся, как последний. Таблица 5.1 содержит список основных «бычьих» рынков начиная с 1815 года. В среднем эти «бычьи» рынки продолжались приблизительно 15 лет и приносили инвесторам приблизительно 13,2% в год. Рынки росли в течение 103 лет (с 1815 до 2000 года). К сожалению людей, которые проповедуют принцип «купи-и-держи», основные «бычьи» рынки имеют тенденцию сопровождаться понижательными коррекциями, что является главной встряской, уничтожающей излишки «бычьего» рынка. Сейчас Соединенные Штаты находятся как раз в таком периоде рынка – с тенденцией к понижению, который начался с 2000 года. Таблица 5.2 содержит список основных периодов, когда рынок находился в фазе падения. А ВЫЗНАЕТЕ, ЧТО... АКЦИИ ДЕЙСТВИТЕЛЬНО НАДЕЖНЫ Уже в мае 2002 года индекс Nasdaq был приблизительно на 70% ниже своего пика. В это время совокупный долг всех компаний, входящих в Nasdaq (на основании данных, опубликованных Nasdaq), превышал $2,3 трлн. Если исключить самые крупные компании (то есть Microsoft и Intel), то оставшиеся компании будут стоить $2 трлн и иметь долги на $2,3 трлн. Это подобно покупке автомобиля за $20 000 с числящейся на нем ссудой в $23 000. Такая ситуация, конечно же, была уродливым примером для остальной части рынка. Неудивительно, что Nasdaq в мае 2002 года прекратил публиковать данные по долгам компаний. Возможно, теперь вы понимаете, почему сейчас мы имеем рынок с пониженной тенденцией. И судя по началу 2004 года, мы подозреваем, что худшее еще впереди. Средняя понижательная фаза рынка длится 18 лет и приносит прибыль, равную 0,3% в год. Таким образом, акции могут сталкиваться с длительными периодами снижения. Закономерен вопрос: что происходит? Рынок продолжит падать? Самое значительное падение рынка в Соединенных Штатах случилось в индексе Nasdaq (включающем в основном акции высокотехнологических компаний), который опустился более чем на 75% за первые три года «медвежьего» рынка. В период бума с апреля 1994-го по июнь 2000 года все Nasdaq-компании вместе заработали $159,8 млрд. С 1 июля 2000 года по 31 сентября 2001 года те же самые компании потеряли $161 млрд. Другими словами, семилетние прибыли были потеряны всего лишь за 15 месяцев.

|

||||||||||||

|

|

||||||||||||