|

||||||||||||

|

||||||||||||

| Какой брокер лучше? Альпари Just2Trade R Trader Intrade.bar Сделайте свой выбор! | ||||||||||||

| Какой брокер лучше? Just2Trade Альпари R Trader | ||||||||||||

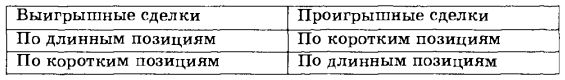

Сравнение прибылей/убытков по длинным и коротким позициямС моей точки зрения, одинаково важно проверять свои показатели по транзакциям, когда вы делаете ставку на повышение, по сравнению с теми, когда вы устанавливаете короткую позицию в расчете на то, что рынок будет падать. Как мы уже говорили, я уверен, что важно и нужно работать на обеих сторонах рынка – как с точки зрения управления рисками, так и с точки зрения перспектив в отношении рыночных возможностей. Есть множество возможностей двустороннего трейдинга, и то, как именно вы справитесь с этой непростой задачей, будет обусловлено такими факторами, как характер рынка, на котором вы работаете, и ваша личная склонность и ориентированность. Одним из наиболее общих подходов является сохранение вашего обычного уклона в одну сторону рынка, а другую сторону использовать для установления хеджирующих позиций. Именно так зачастую и поступают участники фондового рынка: открывают длинные позиции по тем акциям, на которых они надеются заработать больше всего, в ожидании, что рынок по ним пойдет вверх, а короткую сторону рынка используют как средство хеджирования рисков. Есть и другие методики – в том числе так называемый трейдинг, основанный на относительной стоимости. Они подразумевают нахождение двух подобных рыночных инструментов, которые производят впечатление оцениваемых друг относительно друга неправильно, и покупку того из них, который недооценен, и продажу того, цена которого завышена. Наконец, есть очень эффективный метод, предполагающий добросовестный выбор позиций на обеих сторонах рынка и стремление извлечь прибыль не из относительной стоимости этих позиций, а из абсолютной. Эта методика широко используется хеджевыми фондами, которые стремятся избежать коррелированности с базовыми рынками. То, как вы будете интерпретировать результаты сравнения свои показателей на длинной стороне рынка по сравнению с показателями на короткой, должно, конечно, полностью зависеть от того, какой методики вы придерживаетесь для обеспечения двусторонней ориентированности вашего трейдинга. Например, если вы торгуете на фондовом рынке и покупаете акции и используете короткие позиции исключительно в целях хеджирования, то, очевидно, вы полагаете, что источником подавляющего большинства ваших прибылей/убытков является длинная сторона рынка. На самом деле, тут бы я сказал, что если, пользуясь таким подходом, вы вдруг обнаруживаете, что большинство ваших прибылей привязано к коротким позициям, которые были предназначены, главным образом, для смягчения рисков, то это очень явный показатель того, что в вашей модели что-то работает не так, как вы планировали. И наоборот: если вы практикуете трейдинг, основанный на относительной стоимости, или придерживаетесь методики выбора позиций на обеих сторонах рынка, стремясь извлечь прибыль из их абсолютной стоимости, то у вас будут все основания надеяться, что ваша прибыльность будет сбалансированной по обеим сторонам рынка. Однако, как и в случае с другими элементами нашего статистического инструментария, цель количественного анализа и сравнения ваших показателей прибылей/убытков по длинным и коротким позициям состоит не в том, чтобы определить, насколько хорошо ваша работа соответствует тем шаблонам или портфельным стратегиям, которые описаны в учебнике, а для того, чтобы вы смогли задать дальнейшие вопросы, которые помогут вам лучше понять, как работает ваша система управления портфелем в целом. Когда расчет всех базовых статистических величин будет сделан, вы можете счесть целесообразным проведение более глубокого анализа, и, может быть, для этого вам понадобится сгруппировать свои результаты в следующую матрицу размером 2 x 2:

Посмотрите на отдельные наименования, которые попали в ту или иную ячейку таблицы. Нет ли в каждой из них какой-то общей узнаваемой детали? Нет ли каких-то общих черт между выигрышными/проигрышными сделками в целом (длинными или короткими)? А как насчет сделок по длинным/коротким позициям (выигрышным/проигрышным)? Может быть, они относятся к какому-то определенному сектору или классу активов. Может быть, есть что-то общее в режимах их исполнения, периодах владения, рыночных условиях на момент открытия позиции или в каких-то иных факторах. Если это так, то вы можете задать себе ряд дополнительных вопросов, в том числе и такие: согласуются ли эти модели с вашими основными стратегиями управления портфелем (в том, как вы их понимаете)? Не выявляются ли с их помощью какие-либо недостатки, которые вы можете исправить с помощью, скажем, контроля рисков? Только когда вы разберетесь, в чем тут дело (а я совершенно уверен, что, даже если это и не приведет к волшебным изменениям всей системы ваших методов и подходов, то все равно выведет вас на путь познания, который, так или иначе, в целом пойдет вам на пользу), вы будете готовы на полную мощность использовать в своем трейдинге диагностический анализ состояния портфеля. Кроме того, эту статистику может быть очень полезно комбинировать в различных сочетаниях с другими элементами вашего статистического анализа, чтобы еще глубже понять динамику состоянии портфеля. Например, можно рассмотреть ваши показатели прибыли/убытков по длинным и коротким позициям для разных секторов рынка, по длине периода владения и по другим атрибутам транзакций. В этом смысле число комбинаций практически не ограничено, и я уверен, что результаты, которые вы получите, окажутся весьма поучительными. Наконец, как и в случае с другими статистическими инструментами, показатели по коротким и длинным позициям полезно сравнивать для разных периодов относительного успеха. Как я убедился, зачастую такого рода анализ помогает выявить те участки, где «концентрация плохих результатов» портфеля наиболее высока. Может выясниться, скажем, что в течение трудных периодов в любой из четырех ячеек таблицы, приведенной только что, окажется непропорционально большая доля убыточных сделок; и это в любом случае позволит вам ответить на дополнительные вопросы в отношении своих результатов. Например, у вас может возникнуть вопрос, почему ваши выигрышные сделки по длинным позициям уже не обеспечивают такого прироста прибыли, как раньше. Вы можете также обнаружить, что ваши убытки по коротким позициям стали больше, чем в лучшие времена. Можно ли привязать эти тенденции к условиям на рынке или, может быть, к каким-то изменениям в системе вашего выбора позиций, исполнения сделок и методик управления рисками; а может быть, тут имеет место сочетание всего этого вместе?

|

||||||||||||

|

|

||||||||||||